海伦司(09869):迭荡的酒馆第一股,A面压缩自营、B面押宝加盟

“要想获得财富,就必须充分利用杠杆效应”。这是《纳瓦尔宝典》对普通人积累财富的忠告。

在资本市场,港股“小酒馆第一股”——海伦司(09869)亦深谙“杠杆效应”之道,在今年6月正式启动“嗨啤合伙人”计划,推出了新的合作模式和加盟酒馆单店模型。据悉“嗨啤合伙人”通过结合公司在品牌、IT、供应链与营销等方面的优势和合伙人在本地的社会资源,实现了低保本点、低运营费用、高单店坪效的单店模型,效益超预期。

海伦司作为品牌方,通过调整发展战略,从线性连锁模式向平台型公司转型,有望借助“杠杆资源”,实现业务规模快速扩大。作为加盟商,亦有机会通过加盟消费品牌的方式,为自身财富“加杠杆”实现快速增值。

然而,海伦司和加盟商之间的“双向奔赴”,在资本市场似乎并未掀起太大的涟漪。智通财经APP注意到,海伦司股价近期持续下跌,近两个月跌幅超过2成,年内跌幅超过5成,较历史高点25.62港元跌幅超过7成。

8月25日,海伦司交出了一份扭亏为盈的中期业绩公告。上半年,公司实现归母净利润1.57亿元(人民币,下同),净利率达到22.2%,创下历史新高。

海伦司还在中期业绩交流会上表示,“嗨啤合伙人”计划,小店加盟初见成效。新开的嗨啤合伙人门店的平均单店日均坪效约为2023上半年新开门店的约2.6倍。截至2023年8月25日,合伙人签约数量超80个,已开业酒馆11家。海伦司计划未来三年内将合伙人门店的数量提升到1000家。

激进扩张“后遗症”犹存

按照海伦司的计划,公司门店快速扩张的初衷没有改变,只不过实现方式变了。据智通财经APP了解,海伦司曾在招股书中表示,预计于2021年全年实现新开酒馆约400家,至2023年底将酒馆总数量增加至约2200家。其资金来源主要通过上市募集。

然而,在门店规模快速扩张周期中,数量和质量关系出现“失衡”。海伦司上市前的2018年至2021年,公司旗下酒馆数量分别为162家、252家、351家。2021年,借助上市融资,公司净新开门店431家,2021年末中国内地门店数达到781家。

由于门店规模快速扩大,海伦司的酒馆在部分地区门店过度加密,产生部分冗余低效门店。2022年,海伦司大手笔调整门店结构,全年新开179家酒馆,关闭194家酒馆。截至2022年12月31日,公司的酒馆数量下降至767家。

酒馆结构调整为公司业绩增长带来一定压力。2022年,海伦司的收入为15.59亿元,较2021年的收入18.36亿元减少15.1%。2022年公司实现经调整净亏损2.45亿元。

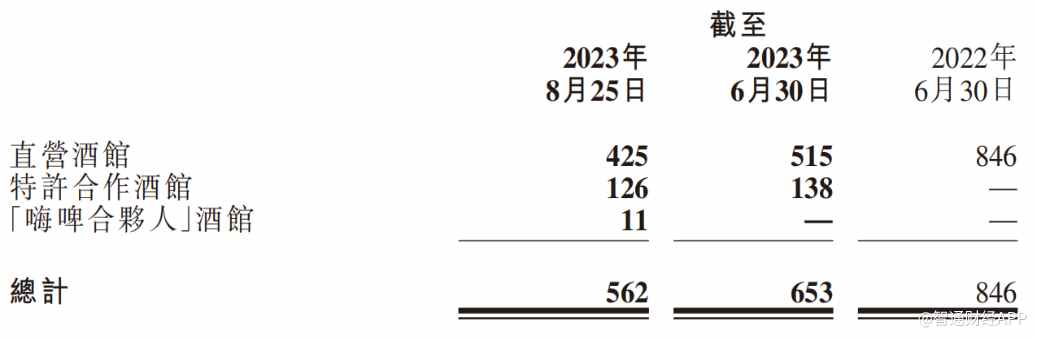

2023年上半年,海伦司酒馆总数进一步下降至653家,同比净减少193家。截至8月25日,公司酒馆总数进一步下探至562家,其中,直营酒馆数量为425家,直营酒馆数量较2022年上半年减少近50%。

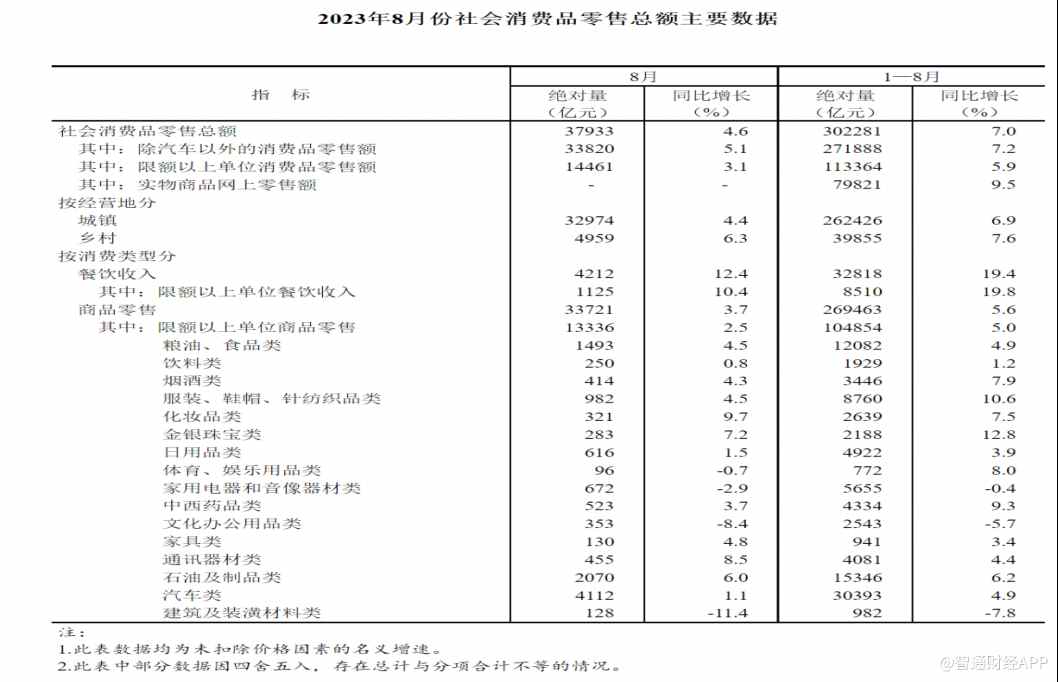

酒馆数量下降,直接对海伦司收入端造成不小压力。2023上半年,公司实现营收7.1亿元,同比下降18.7%,这与餐饮消费复苏的大势相背离。国家统计局数据显示,2023年上半年,餐饮行业收入达到2.43万亿元,同比增长21.4%,其中,限额以上单位餐饮收入达到6230亿元,同比增长23.5%。时至8月,餐饮消费仍然取得良好增长,单月实现收入4212亿元,同比增长12.4%,其中,限额以上单位餐饮收入达到1125亿元,同比增长10.4%。

在此背景下,市场对海伦司的成长前景多了一份审慎。例如,安信国际发布研究报告称,下调海伦司至“增持”评级,目标价降至8.1港元。安信国际表示,考虑海伦司直营门店关闭较多和宏观环境影响,下调2023年至2025年净利润分别至2.55亿元、3.11亿元、4.08亿元。

高盛发布研究报告称,维持海伦司“中性”评级,目标价由8.4港元下调14%至7.2港元。高盛指出,海伦司管理层对扩展特许经营店总数至1000间的目标有信心。但高盛认为公司存在风险,2023年年底前预计酒馆自营店会缩减280家至470家-480家,以及8月较7月自营店销情未有大改善,和啤酒推广减价可能影响特许经营店盈利和公司毛利率。

安信国际和高盛的研报,或许代表着部分投资者的心声——希望海伦司“打扫干净屋子再请客”。

手中有粮,心中不慌?

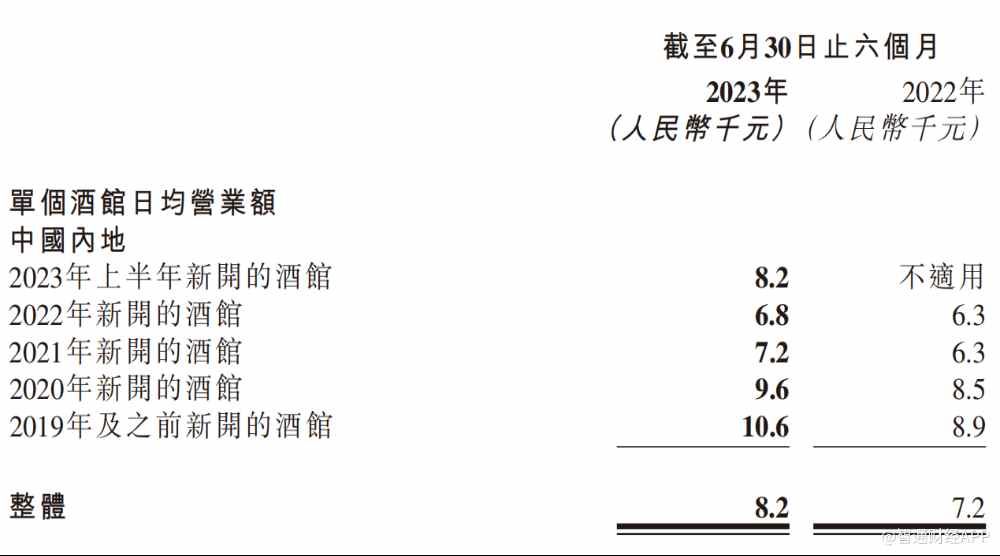

好的一面是,消费复苏为海伦司的存量门店经营带来积极变化。2023年上半年,公司酒馆单店日均营业额达到8200元,同比提升1000元。此外,公司在2023年上半年新家的酒馆单店日均营业额达到8200元,优于2021年和2022年新开的酒馆平均表现。

由此可预见,海伦司后续新开门店会更加注重质量和经营效率,公司在“嗨啤合伙人”计划助力下,有望推升公司业绩增长水平。

从外部环境看,中国酒馆行业足够大的体量“吃进”海伦司的门店扩张计划。根据弗若斯特沙利文报告,中国酒馆行业营业总收入由2015年的约844亿元增加至2019年的约1179亿元,4年复合增长率为8.7%。中国酒馆数量由2015年的3.47万增加至2019年的4.21万,4年复合增长率为5%,预计到2025年将达到5.69万间。

在行业扩容的过程中,海伦司具备差异化竞争优势。一方面,公司打破了“低售价=低毛利率”的传统酒馆及酒吧的经营难点。2023年上半年,公司毛收益率达到72.3%,较2022年上半年的毛收益率66%有所提升。

此外,海伦司的另一大竞争优势是连锁化经营。据弗若斯特沙利文报告,2020年,日本、韩国、英国酒吧行业的连锁化率分别为9.4%、25.1%、52.6%,中国则95%以上的酒馆均为独立酒馆、连锁化率低于5%,对标发达国家中国酒馆行业连锁化率提升空间较大。随着下沉市场消费潜力释放,以海伦司为代表的头部连锁酒馆凭借规模和品牌优势,有望重新获得“虹吸效应”。

根据浙商证券研报,海伦司通过性价比+标准化驱动展店,直营转加盟。分城市线级,以同线级城市里目前门店密度最高或最具代表性的城市密度作为基数,计算各线级城市开店数空间。测算展店空间数量为2814家,预计未来门店主要驱动力源于低线城市的门店。

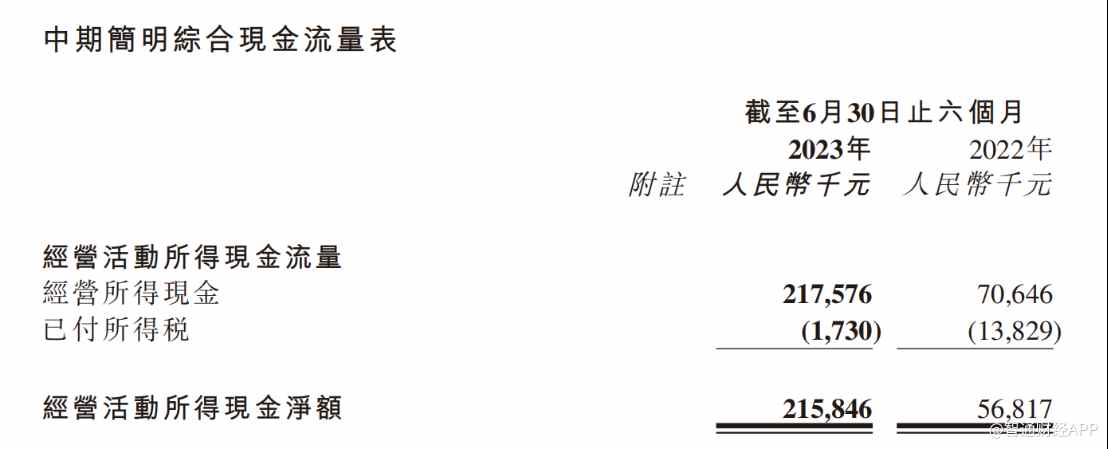

从海伦司披露的公司财务状况可以发展,公司有较为充裕的资金支撑后续门店规模扩张。2022年末,海伦司的现金及现金等价物为12.99亿元,2023年上半年公司现金及现金等价物达到14.5亿元,主要由于经营活动所得现金净流入所致。此外,截至上半年末,公司的资产负债率仅为19.7%,流动比率高达8.07倍。

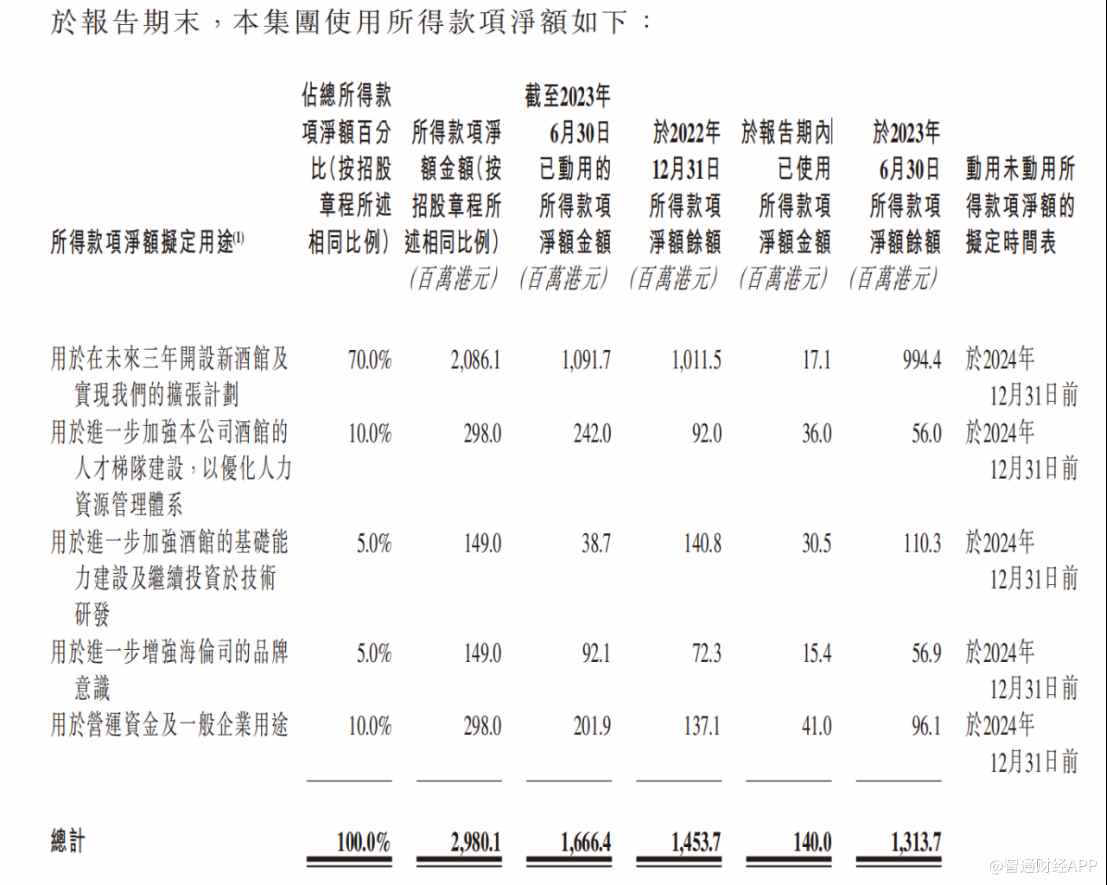

海伦司2023年中报显示,截至2023年6月20日,公司上市募集资金所得款项净额余额为13.14亿港元,其中用于开设新酒馆及实现扩张计划的资金尚余9.94亿港元。

展望后市,投资者需要密切关注,海伦司如何找到酒馆扩张速度和经营质量的平衡点,公司交出良好的业绩答卷,是投资者财富增值的最佳“杠杆”。

扫码下载智通APP

扫码下载智通APP