集采负面影响仍未出清,营利双降的春立医疗(01858)未来何寻?

近年来,市场对于医疗器械集采的态度发生了较大转变,其原因在于,我国骨科植入类医疗器械市场份额长期被国外巨头占据。因而通过集采,能够推动国产头部企业的市占率和与外企竞争的实力。

但另一方面,对于国产企业来说,集采同样是“以价换量”的博弈,能否最终以量补价,用利润换取市占率也是国产厂商需要考虑的关键问题。

对于仍在顶着跨国巨头进行市占率爬坡的春立医疗(01858)来说,今年上半年营收利润出现双降,说明集采还是给其带来了不小阵痛。

集采的后遗症:营收利润双降

智通财经APP了解到,春立医疗成立于1998年,产品涵盖关节假体及脊柱类植入。其中关节假体产品涵盖髋、膝、肩、肘四大人体关节,脊柱类植入产品为脊柱内固定系统的全系列产品组合,新产品布局包括PRP、运动医学、口腔等。

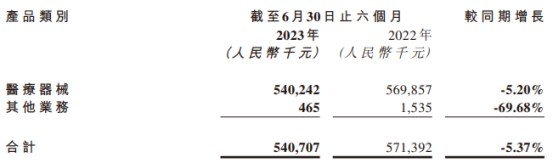

根据其披露的2023H1财报,期内公司取得营业收入5.41亿元(人民币,下同),同比减少5.37%;归母净利润1.26亿元,同比减少19.69%。

值得一提的是,去年同期公司的营业收入为5.71亿元,同比增长18.4%;归母净利润1.6亿元,同比增长0.9%。即便当时创伤、关节集采后尚未满一年,集采后的财务情况尚未完全清晰,当时春立医疗在2022上半年的净利率也下降了4.76个百分点,整体呈现出增速不增利的情况。

如今,从2023年中报回看集采带来的业绩影响可以看到,春立医疗虽然采取多举措应对集采,但依旧低估了其威力。

从2021年的集采信息来看,时年6月,国家组织高值医用耗材联合采购办公室发布《国家组织人工关节集中带量采购公告(第1号)》。随后在8月,《国家组织人工关节集中带量采购公告(第2号)》、《国家组织人工关节集中带量采购公告(第3号)》和配套文件发布。

2021年9月,国家组织人工关节产品集中采购在天津开标。此次人工关节集中带量采购产品为初次置换人工全髋关节、初次置换人工全膝关节。

集采结果显示,中选髋关节平均终端价格从3.5万元下降至7000元左右,平均降幅80%,膝关节平均终端价格从3.2万元下降至5000元左右,平均降幅84%。而春立医疗在三个髋关节产品系统竞标中均实现中标。

由于2022年是人工关节实施集采的首个完整年。因而投资者可以在春立医疗此前发布的2022年年报数据中分析集采对其的影响。2022年,春立医疗营业收入12.02亿元,同比上涨8.43%;归属于上市公司股东的净利润3.08亿元,同比下滑4.54%。与此同时,2022年,公司关节类假体产品的销售109.6万件,同比上涨63.06%。

量价对比可以看出,人工关节集采带来的产品价格下滑给春立医疗带来的利润影响,在短期内并未被其扩大的销售量弥补。由于关节假体一直是春立医疗最核心的产品,因而其对公司业绩的影响延续至了今年上半年。

在连锁反应下,报告期内,公司应收账款进一步5.79亿元,同比提高18.5%,占当期流动资产比重达到20.52%,占当期总营收比重达到107%,侧面反映其收账能力的下滑。

实际上,随着近年来公司收账能力逐渐减弱,春立医疗的现金流情况也受到不小影响。数据显示,2021年之后,公司经营性现金流净额与同期的净利润差距逐渐拉大。报告期内,公司经营性活动现金流净流出3897.2万元,也就是说,春立医疗的收现能力正逐渐弱化。

第二增长曲线何处寻?

虽然目前市场不少观点认为,在关节国采逐步落地后,今年二季度开始,集采对出厂价影响便会逐步消化,并预计明年公司的关节业务收入有望恢复,但关节产品终端价格下降已成定局,从中长期考虑,春立医疗显然需要寻找第二增长曲线。这也是近年公司开始加大研发的主要原因。

从财报来看,今年上半年,春立医疗的销售费用率为30.87%(+3.74pp);管理费用率为3.51%(+0.80pp);研发费用率为13.79%(+1.14pp)。从费用端增长率来看,出于全球公共卫生事件结束后市场拓展的需要,今年上半年春立医疗的销售费用率增长高于研发费用率增长水平,但相较2022年全年10.55%的研发费用率,春立医疗的整体研发投入还是处在一个比较稳定的状态。

从业务发展来看,除了传统的关节和脊柱创伤业务外,春立医疗也在运动医学、PRP和口腔等领域发力。

以运动医学为例,运动医学属于交叉性学科,主要采用全关节镜下或关节镜辅助下的微创手术,对韧带、关节囊、肌腱等软组织的形态修复和功能重建。运动医学手术中所需的医疗器械分为设备与耗材,其中设备主要为关节镜手术系统,约占整体市场40%;而剩余的60%为带线锚钉、界面螺钉、带绊钛板等医疗耗材。

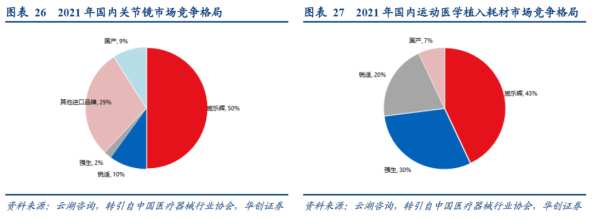

从市场空间来看,2021年我国骨科植入物市场规模达340亿元,其中运动医学市场规模为32亿元,同比增长27%,占骨科植入物市场的9%。2021年国内运动医学市场销售额中,进口占比为88%,增长率为21%;国产占比12%,增长率达100%。

国产运动医学市场规模高速增长受益于近几年资本加速进入该领域,较多国产运动医学厂家已完成基础的产品线布局和产品上市。不过,由于进口产品发展时间长、产品性能高,目前中国运动医学市场仍被施乐辉、强生、锐适等进口大厂垄断。春立医疗所面对的竞争格局不甚乐观。

此外,在春立医疗进军的口腔耗材市场,口腔医疗器械90%都依赖进口,除正畸材料领域国产企业能与进口企业抗衡以外,口腔颌面外科植入材料和义齿材料市场均掌握在进口企业手中,国产替代程度较低。对于春立医疗这个后来者而言,或同样难以在短期打开局面。所以相较寻找第二曲线,春立医疗的出路或许仍是等待集采风险出清,进一步提高在关节器械领域的市占率。

扫码下载智通APP

扫码下载智通APP