展望2018年:大宗商品还有多少故事可讲?

本文来自微信公众号“Wind资讯”,作者为“Wind”。

过去的两年是中国供给侧改革关键的两年,催生了大宗商品牛市行情。

基本面看,此轮商品行情起步于2015年年底,美联储首次加息,国内供给侧改革首次提出,与此同时,615股市异常波动之后,大量的场外增量资金寻找风口,市场选择以国内具有定价权的黑色系做为投资标的,引发了此轮商品牛市行情。技术上看,连续下跌5年之后,大宗商品底部成交量放出了历史天量,成为行情逆转的标志,目前上升轨道仍然有效。

全球经济

全球经济走过拐点,走出金融危机后的调整期,将进入新一轮同步增长周期。

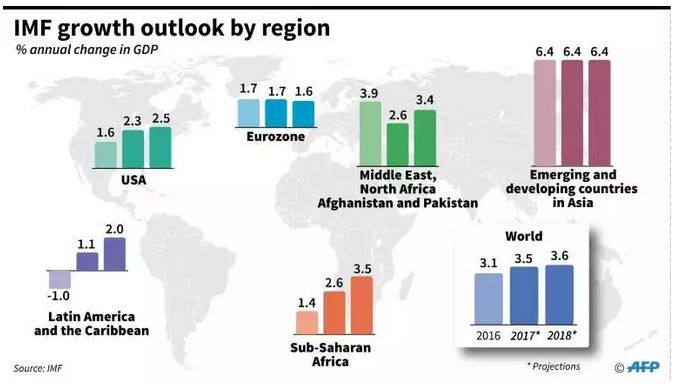

全球经济在经历了2016年3.2%的低速增长之后,IMF10月份将2017年、2018年两年全球经济增长预期较7月份预期值均上调0.1个百分点,分别至3.6%,预计全球75%的经济体增速都将加快,这是全球经济近十年来最大范围的增长提速。

中国引领全球经济增长。IMF将中国经济2017年、2018年增速预期在7月份预测值的基础上均上调0.1个百分点,分别至6.8%和6.5%,这也是IMF2016年第四次上调中国经济增长预期。主要在于中国去产能卓有成效,金融风险可控。

预计发达经济体2017年、2018年增速将分别达到2.2%和2%。其中,在出口恢复以及国内需求回暖的带动下,欧元区2017年、2018年增速预计分别为2.1%和1.9%。

IMF预计美国经济2017年、2018年增速分别为2.2%和2.3%。IMF说,作出这一调整主要是因为美国企业和消费者信心强劲,同时相对宽松的金融条件仍有望继续支持经济增长。

不过IMF也指出,中期内全球经济仍面临下行风险,其中包括美国、欧元区等发达经济体收紧货币政策的速度加快;新兴经济体仍面临金融市场动荡风险;金融监管大幅放松以及保护主义政策抬头等。

联储加息

金融危机以来,美联储开启了三轮QE,美联储资产规模迅速扩张。现在到了收紧的时候,预计美联储加息节奏将加快。此前2015、2016都是每年加息一次,而从2017年开始,3月、6月、12月先后三次加息。按照联储预测,2018年将有三次加息。2019年加息两次,2020年将加息一次。

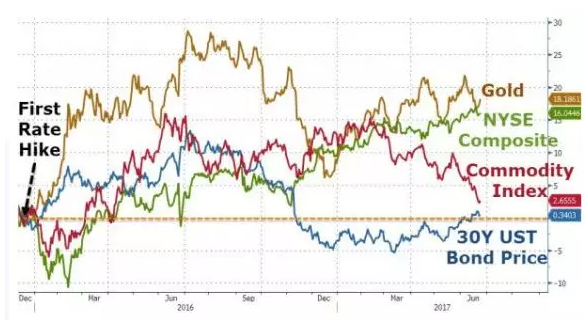

历史规律表明,联储加息周期下的大宗存在较大投资机遇。主要在于加息建立在经济回升的基础上,从需求方面有利于商品期货市场的价格回升。由于发达经济体经济周期的一致性,美国经济强劲时其他发达经济体往往也处于经济增长期,所以从宏观层面给工业品价格带来支撑。

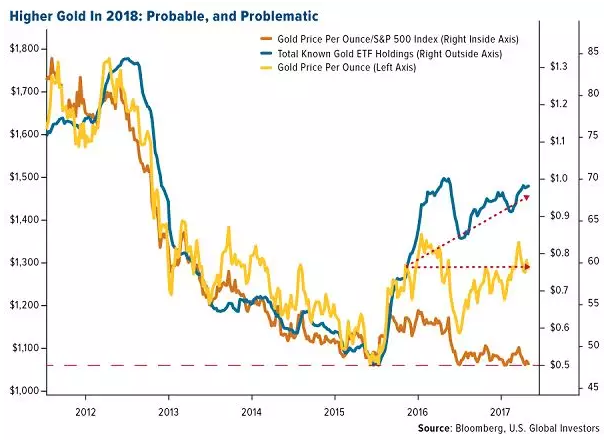

规律看,主要工业品或迎来中长期牛市。加息周期中,工业品铜平均涨幅80%、铝平均涨幅40%、原油平均涨幅53%,而贵金属则明显受到抑制。仅在2004-2006年商品超级牛市中黄金上涨,其他周期金银全部下跌。

受益品种

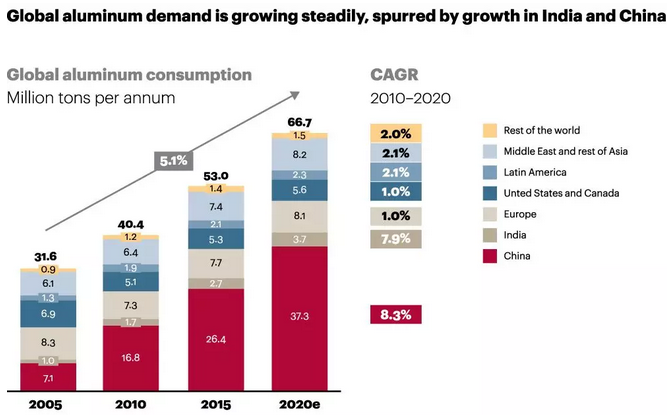

需求持续增长和供需改善带来业绩爆发是2018年有色投资逻辑,核心是从供给端转移到需求端。需求边际改善的铜是最值得期待的工业金属,另外需求持续爆发的锂电材料(钴和锂)为确定性较强的小金属投资品种。同时,供给侧改革带来铝业绩爆发也值得关注。

铜:2018年最值得期待的工业金属

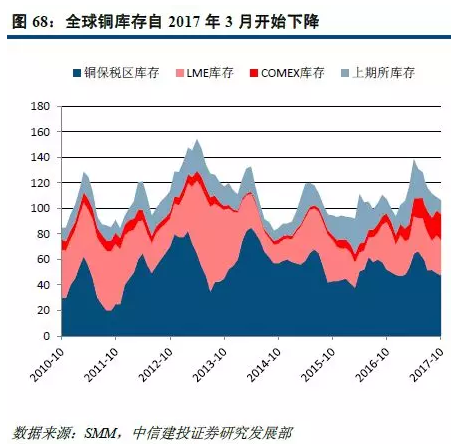

2017年全球矿供应在罢工等事件扰动下出现负增长,2018年全球矿产量在低基数的基础上有望实现3%左右的增长。全球铜资本开支大幅下降背景下,未来铜矿新增产能非常有限。

2019-2020年矿供应顶点即将到来,铜精矿TC顶点已经过去,即将迎来多年的下降趋势。2018年,铜矿供应恢复的同时,中国废铜进口限制了废铜利用量,这在一定程度上也抵消了铜金属供应增量,供应整体依旧吃紧。消费正在从中国一足鼎立变成全球共增长,全球铜消费稳定且有望小幅回升。2018年铜基本面有助于支持铜成为2018年最值得关注的基本金属。

日本最大的铜冶炼商--泛太平洋铜业公司(PanPacificCopper)的首席执行官SatoshiArai表示,未来两年铜价将涨1/4,因全球需求将持续增长并超过供应。泛太平洋预计2018年铜均价为每吨7280美元,2019年铜价将续升至每吨7720美元,2017年铜价为每吨6100美元。

钴:价格有望继续上涨

近日,海内外钴价格持续上涨,MB低级钴价已达到35.55美元/磅(折合为国内金属钴价格为61.44万元/吨),月涨幅17.1%,年初至今涨幅已达到143.5%。同时,国内金属钴价也跟涨至53.9万元/吨,月涨幅达17.2%,年初至今涨幅94.9%。

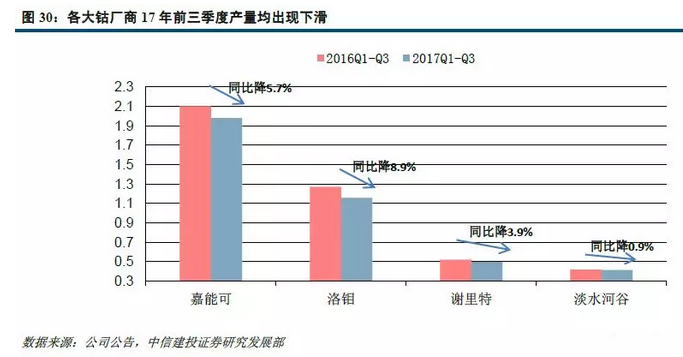

2018年钴短缺来临,供需紧张与成本共同驱动钴价继续上涨。预计2018年钴或将出现超1200吨以上的缺口,后续缺口或将持续扩大,更为重要的是,嘉能可等大型钴矿贸易商对于2018年长协单或将采取新计价模式:系数→固定加工费定价,一方面反映钴精矿走向紧缺的趋势,另一方面也势必导致钴冶炼企业成本上升。

国内部分冶炼企业的低价库存消耗殆尽后,成本抬升与供需紧张将驱国内外钴价差进一步修复。未来拥有钴矿资源和在刚果拥有“拿矿渠道优势、粗制氢氧化钴冶炼厂和钴精矿直接进出口资质”的企业将充分受益。

铝:关注采暖季是否继续限产

2017-2018年采暖季,京津冀及周边地区电解铝企业限产30%。受益于供给侧改革,电解铝运行产能大幅下降,电解铝将从去产能→去产量→去库存演化。此政策在下个采暖季是否会继续执行?这不仅关系到明年产业供需格局,更关系到本采暖季限产电解铝企业明年复产情况。

如果下个采暖季继续执行限产,2018年3月15日至2018年11月15日,8个月时间 内,电解铝企业需要复产并停产。电解铝停产即意味着要大修,关键设备大量更新,重启成本接近1000元/吨,停产到复产周期分别需要1-2个月左右。如果下个采暖季继续执行限产,电解铝企业复产概率将大大降低,供给缺口或现,铝价或再度上涨带动公司业绩释放,高弹性铝企将充分受益。

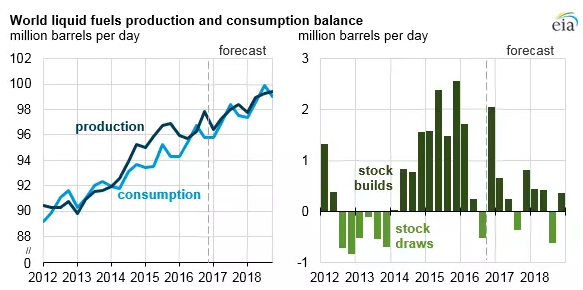

原油:关注OPEC限产时效

自今年6月触及年内的低点以来,目前油价已经反弹约1/3,这很大程度上是因为OPEC与非OPEC产油国自年初以来削减全球供应。美国能源信息署(EIA)和国际能源署(EIA)此前均在报告中预计,2018年全球石油需求将强劲增长1.3%或更多。

高盛在最新的报告中称,OPEC领导的延长减产承诺可能在2018年支持油价。野村证券也发布报告称,如果2018年中东爆发战争,可能促使布伦特原油价格大涨,甚至可能上冲每桶80美元,比目前的每桶65美元高出23%。

野村指出,近期中东冲突不断,可能推升全球油价,并对全球通胀带来连锁反应。目前最有可能出现冲突的两个地区,一个是也门,另一个是黎巴嫩/巴勒斯坦。

摩根大通表示,油价主要的下行风险,除了页岩油产量的复苏之外,如果主要产油国重新聚焦于市场份额,那么就有可能更早结束对油价的支持。

黄金:地缘政治和印度需求增长推升金价

2017年是黄金震荡上行的一年,从去年12月最低的1222.50美元/盎司到今天的1279美元/盎司,黄金这一路走的并不顺利。

世界黄金协会最新报告认为金价有理由在2018年延续涨势。该协会认为考虑到发达国家的通胀仍然受抑,货币政策收紧将是温和的。另外报告认为地缘紧张局势可能时不时推高金价。

(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP