首份扭亏为盈的业绩背后,诺辉健康(06606)成长性十足

自2018年港交所推出18A政策允许未盈利和没有收入的生物科技公司上市以来,港股已然成为越来越多生物科技企业上市的首选地。据弗若斯特沙利文、头豹等机构共同撰写的《2023年港股18A生物科技行业发展白皮书》显示,截至2023年5月16日,共有57家生物科技企业根据18A规则完成上市。

尽管已有诸多生物科技企业通过18A规则上市,但5年来,能实现盈利的企业仍屈指可数。值得一提的是,在诸多18A企业受困于如何实现自我造血之际,上市仅2年半的癌症早筛龙头企业诺辉健康(06606)已经开始迈入盈利关口,成为“少数派”。

首次实现扭亏,三大产品持续高增长

8月21日,诺辉健康发布2023上半年业绩报告。数据显示,上半年公司收入总额为8.23亿元人民币(单位下同),同比增长264.6%;毛利为7.48亿元,随着收入规模的增加,公司的毛利率进一步提升,较去年同期的82.0%上升8.9个百分点至90.9%;净利润为6130万元,首次实现扭亏为盈。除了能实现自我造血能力外,诺辉健康账面现金流也十分充沛,截至2023年6月30日,公司现金及特定金融资产高达20.47亿元。

如果说今年2月份,摘掉“-B”,是诺辉健康迈向大公司的第一步,那么首次扭亏为盈则是诺辉健康持续实现自我造血能力的体现。

自上市以来,诺辉健康持续为投资者交出的成绩单可以用“炸裂”二字形容,其背后则是源于产品的全线大卖。

具体来看,常卫清仍旧是公司收入的主要来源,且上市多年表现依旧十分亮眼。上半年该产品收入高出2022年全年,达到4.9亿元,同比增长566.2%。收入确认量约为42.9万份,较2022年上半年同比增长354.1%;销售毛利润为4.5医院,毛利率上升至91.5%。

2022年同期常卫清的渠道收入占比为:直接面对消费者(DTC)>临床>民营体检,其中DTC占比达到50%;2023年上半年,由于临床渠道拓展实现质的飞跃,常卫清在临床渠道贡献率超过52%,规模较去年同期翻了30倍。

值得一提的是,临床渠道的放量也使得公司毛利率进一步上涨。据公司财报显示,上半年公司的整体毛利率提升也得益于常卫清的放量和渠道结构变化的带动,三大渠道的毛利率排序为:临床 > DTC > 民营体检,其中DTC价格区间较大,有的可能接近临床渠道底部。

除了常卫清快速放量外,公司的另外两款产品同样延续高增长的态势。2023年上半年噗噗管的销售收入1.2亿元,同比增长80.9%;发货量超409.7万盒,较2022年上半年同比增长39.8%;销售毛利润为1.1医院,毛利率为87.2%。

幽幽管的销售收入为2.1亿元,同比增长147.4%;发货量超291.2万盒,较2022年上半年同比增长110.9%;销售毛利润为1.9亿元,毛利率为94.2%。两大产品销售增长的原因均为DTC及体检渠道收入提升。

值得注意的是,噗噗管和幽幽管的收入高增长并非是通过促销实现薄利多销,而是源于量价齐升。以噗噗管为例,其参与过政府筛查项目(单价低,显著拉低平均销售单价),不过这个模式在诺辉体内已越来越少,同时增加了单价较高的保险渠道,这足以可见这两大产品强劲的需求。

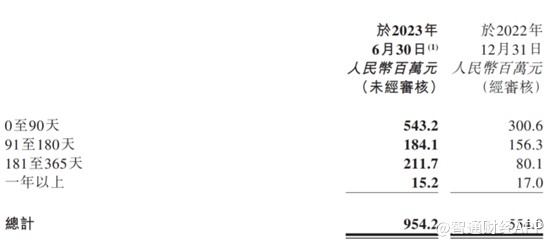

产品销售的快速增长避免不了应收账款的增加,不过作为消费医疗企业,诺辉健康的应收账款账龄十分健康。据财报显示,诺辉健康的账龄大多数介于90天以及180天内。尽管2023年上半年公司的应收账款为9.54亿元,但大于180天的应收账款仅占23.8%,其中1年以上账款为1510万(占总应收的1.58%),风险可控、结构合理。

归纳总结来看,作为国内早筛领域目前率先实现合规商业化落地的企业,诺辉健康业绩的不俗表现在带给市场惊喜的同时,也充分验证了公司商业模式实现了跑通。在连续多年高增长后,诺辉健康后续能否持续高增?

癌症早筛方兴未艾,诺辉健康未来可期

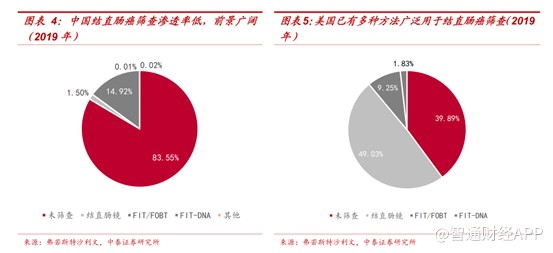

先看需求方面,由于国内就诊就医供需不均衡,传统院内诊断受制于医师资源、检查流程、患者依从性等因素难以满足广泛筛查需求。以结直肠癌为例,根据弗若斯特沙利文数据,预计2025年我国结直肠癌高风险人群达到1.42亿人,而中国大部分结直肠癌高危人群筛查率仅17%,未能有效筛查。随着结直肠癌早筛产品的渗透率提升,2025年市场空间有望达到108亿元。

而美国等国家得益于商保支付系统的快速推广。保险公司把早筛项目纳入保单,要求用户定时进行癌症早筛,为的是降低用户发病率,进而达到控费效果。美国目标人群结直肠癌筛查普及率已经达到70%。

未来国内随着更多成熟产品的上市、患者认知提升,筛查渗透率有望逐渐提高。癌症早筛消费场景有望逐渐从院内科室开单拓展为院外主动订购,同时叠加目标年龄人群的逐渐扩大,中国早筛市场有望迎来加速发展。

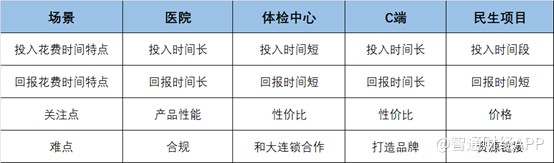

需求存在,剩下便是如何提高市场份额问题。据智通财经APP了解,目前国内癌症早筛场景主要是院端、体检端、民生项目及C端这四个方向。由于每个场景的特点不一,投入回报和布局难度不同。从实践上来看,院端和体检中心布局的企业最多,民生项目陆续有企业布局,C端布局较少。

不管是哪个渠道,作为癌症早筛产品,合规是商业化的前提。这就需要行业的先行者,一方面不仅满足行业标准,甚至进行行业标准的制定;另一方面快速扩大销售渠道,形成院内可开,院外可买的渠道全面布局。目前国内癌症早筛市场上,诺辉健康作为行业龙头企业,其常卫清是目前中国目前唯一获得国家药监局批准的癌症早筛产品,并且其多靶点粪便FIT-DNA检测技术获《中国结直肠癌筛查与早诊早治指南(2020,北京)》、《2021版CSCO结直肠癌诊疗指南》、《中国肿瘤整合诊治指南(CACA)》3部指南推荐,成为目前唯一纳入国家级指南的癌症筛查分子检测技术。幽幽管也拥有目前唯一的幽门螺杆菌消费者自测证。至此,诺辉健康打通了院内市场和院外市场,这也意味着,其产品既具备了医疗属性同时也具备了消费属性,在B端、C端市场构建了一个循环生态。

得益于其产品具备消费医疗属性,诺辉健康的商业化也实现了多元化的销售渠道。一方面公司组建了自己的销售团队,目前公司的常卫清已准入民营医院、社区医院、诊所盒门诊部累计近1000家。另一方面,公司与保险、连锁药店、电商等头部渠道深度合作,形成覆盖不同层次消费人群的全方位销售布局。

短期来看,在诺辉健康的持续深耕下,国内癌症早筛的普及率持续提升,其三大产品将持续放量,其业绩也将十分有保障。诺辉健康管理层亦表示将2023年收入指引14-15医院上调至17亿元,扣除上半年的收入,意味着下半年公司的收入延续高增长态势,略超上半年收入。以2021-2022年公司的业绩分布分析,下半年是显著的销售旺季,不管是DTC还是临床渠道,2022年上半年收入仅占全年营收的29.55%(2.26亿)。

中长期来看,除了已经落地的产品外,诺辉健康后续的管线看点十足,包括宫证清、苷证清、多癌种早筛产品等。其中,宫证清、苷证清面对的是宫颈癌筛查和肝癌早筛,两者合计市场规模至少在数百亿元,而诺辉健康的产品有其独特的优势,例如宫证清是非侵入性、以尿液为全球首创的早筛产品,面向潜在3.8亿消费群体。“苷证清”则实现全球首个“DNA+RNA+蛋白质全生命法则”肝癌早筛分子检测技术创新与突破,打开诺辉健康进军血液样本癌症早筛的大门。

不管是短期还是中长期,诺辉健康的后续成长动能可谓十足。

获多家大行看好,公司回购彰显信心

眼下,由于医药反腐的推进,医药行业持续承压,即使诺辉健康已经实现盈利,但其股价也因医药行业的悲观情绪而承压。

面对不理性的市场,大行纷纷唱好诺辉健康,大和给予诺辉健康“买入”评级,目标价为57.2港元;申万宏源给予诺辉健康“买入”评级,目标价56港元;高盛给予诺辉健康“增持”评级,高盛表示诺辉健康扭亏为盈有助于增强投资者对其长期增长路径的信心。

除了一众大行唱好外,智通财经APP发现,在股价承压之际,已有聪明机构开始逆势加仓,Invesco Advisers,Inc在诺辉健康发布业绩盈利预告后多次增持,累计增持1014.25万股;Invesco Developing Markets Fund增持394.65万股。

诺辉健康也积极展开股价“自救”,绩后公司将使用最多5亿港元的资金进行股份回购,表明公司对自身发展信心十足。

综合来看,在多年的积累下,诺辉健康已至盈利大关,伴随着后续公司更多产品的落地,以及商业化的持续开展,诺辉健康的盈利能力以及现金流将持续得到提升,其成长能力也将被更多的投资者所看到。短期的行业利空并不影响诺辉健康的发展,相反当前恰恰是“建仓”的好时机。

扫码下载智通APP

扫码下载智通APP