财务杠杆应对有锦囊,融创中国(01918)成长不言顶

本文由智通财经APP特约研究员“冷霏”独家供稿。转载请注明来源智通财经。

融创中国(01918)今年在市场上的表现十分突出,其高杠杆、高增长、高市盈率、高市净率在港股投资圈中容易引起争议,所以其股价的起起落落大于其他内房股。

12月15日,融创中国的一纸配售公告,导致股价三天之内大跌15%,并再度引起人们对公司高杠杆的热议,自诩呆会计的笔者,也想就融创中国的高杠杆抛一砖。

详解房企财务杠杆衡量指标及其优劣

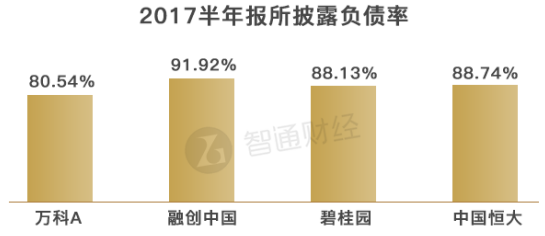

传统的财务分析一般以资产负债率作为衡量企业财务杠杆的通行指标,然而对于地产企业来说,传统的资产负债率指标有两个缺陷:一是地产企业负债率计算结果差异不大,普遍在75%-90%的区间内。比如万科A今年半年报的负债率80.54%,而同期融创中国为91.92%,碧桂园为88.13%,中国恒大为88.74%,拉不开差距就比不出高下;第二个缺陷地产企业有巨额的预售账款和现金余额,容易导致资产负债率虚高。从会计角度来看,预收账款越高,说明今后可结转的收入越高,可确认的利润越高,仅仅因为会计结算的延后,临时占用了企业报表的负债端,临时影响了资产负债率。而地产企业的现金余额比一般企业为大,本应该与有息债务抵销之后,以净债务作为企业的刚性债务,进而衡量其负债水平。

为解决传统资产负债率的缺陷,外资券商一般以净负债率作为衡量地产股债务杠杆水平的核心指标。净负债率=(所有有息债务-现金)/净资产,该指标的优点,一是对地产企业高额的账面现金余额做了调整,与有息债务做了抵销;仅仅衡量刚性债务,避免了预收账款、应付账款(如工程款)等软性债务对负债率指标的干扰。

从资产负债率指标看,恒碧融万四家巨头都是半斤八两,但若以净负债率看,他们之间的距离就拉开了。根据2017年中报,中国海外发展的资产负债率为57.6%,净负债率仅为15%;同期万科A的净负债率为95%,碧桂园为50%,恒大、融创的净负债比率相对较高,中国恒大为303%(未考虑第三批占投的影响),融创中国2017年中报的净负债率为325%。根据高盛报告预测,融创中国下半年进行两次配售后预计2017年底净负债率为298%。

这并不能简单地说明融创和恒大就比碧桂园和万科差,因为公司之间根本的差别在于负债的渠道和方式。融创和恒大更多地使用了刚性的财务杠杆,这些债务是到期必须归还的,而碧桂园和万科更多地使用了经营杠杆,比如预收账款,应付账款(应付工程款等),经营性债务属于软性债务,还款日期有弹性。

杠杆水平处于可控范围

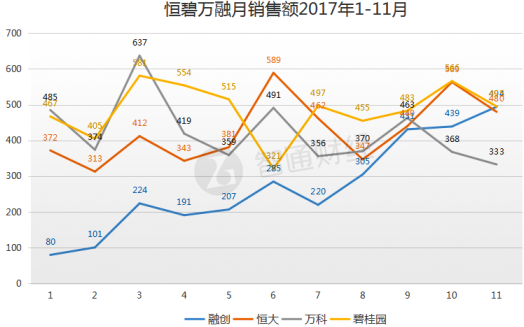

以融创最近两个月的预售金额来看,公司已顺利挤入行业前四,最近两个月预售金额与碧桂园、恒大已并驾齐驱,如果融创的销售增长可持续,2018年甚至有可能问鼎第一。然则融创的市值仅为1200亿元港币左右(恒大、碧桂园市值为3000亿港币上下),仅为恒大的38%,是碧桂园的42%,若市销率估值有效,融创显然被严重低估。

然而市场为何只给融创1200亿的估值呢?市场错了吗?未必。

融创低估值的根源在于其高杠杆,市场担心在行业景气度下降时,融创的杠杆会爆掉,至少有小概率发生的可能。

融创的高杠杆真到了生死关头吗?这样的高杠杆有无追随者呢?当然有。闽系地产商杠杆普遍较高,A股的嘉禾集团(000732)今年中报净负债率为395%,阳光城(00671)为270%,港股高杠杆者自然也少不了“好基友”中国恒大,如果永续债视同债务,则最近几年恒大的净负债率一直在300%上下。对于快速成长的地产商而言,高杠杆是必然现象,这些高财务杠杆的企业也都经历了一个完整经济金融周期的检验,对于运用财务杠杆自有其长袖善舞的特技,市场的担心有可能夸大。

眼下,单从财务角度来说,融创的财务风险远没到紧要关头。

从使用财务杠杆的效率来看,融创远高于恒大。中报显示,恒大有息债务为6725亿元,融创有息债务为1800亿元,恒大有息债务接近融创的4倍。而前十一月,恒大预售收入为4704亿元,融创为3019亿元,恒大是融创的1.6倍。显然,融创的有息债务周转率远高于恒大。恒大账面1434亿元的持有性物业拖累了其周转效率,剔除持有性物业影响,恒大有息债务周转效率仍不如融创。

量化分析财务风险

对于地产企业来说,多数上市公司持续盈利,财务的风险不是来自于资不抵债的风险,更多是流动性风险或者说债务不可接续的风险。诸如2008年的绿城,2016年的佳兆业,都是流动性风险。融创的流动性风险相关指标如何呢?

一、企业的债务期限结构。绿城经历财务危机时,最大的问题是金融宽松时期没有安排好债务的期限结构,导致大量短期债务集中到期。融创的债务期限结构又如何呢?在其1813亿有息债务中,62%为2019年1月1日之后到期,今年下半年及2018年到期的金额占38%,债务期限结构相对合理。

二、现金保障。即在手现金能保障几个月的短期债务偿付。中报显示,融创在手现金924.1亿元,足以覆盖金额为689亿元的1年半以内到期的有息债务。按严谨口径,扣除掉受限制现金,不受限制的现金为706亿元,也仍可以覆盖1年半以内的有息债务。(融创非非受限制现金为何这么高,一方面体现了其对流动性风险的未雨绸缪,另一方面体现了以并购见长的融创随时保持足额现金等待“猎物”的出现。)

三、债务平均付息水平。2017年上半年,融创所有有息债务平均付息率为5.8%,比2016年同期6.36%明显下降。平均付息率指标反映了所有金融机构对融创财务风险的评价。5.8%平均付息率指标虽然高于碧桂园的5.32%,但竟然远低于恒大的平均付息率8.3%,也低于时代地产、建业地产等一批杠杆低于融创的二线开发商,说明融创在各家金融机构融资条件是比较优惠的,得到的评价是较高的,融资渠道较为畅通。融创的平均付息率远低于恒大,说明在银行、信托等债权人来看,融创的信用风险低于恒大,这与股票投资人认为融创财务风险远高于恒大是悖离的。

四、备用融资渠道。比起阳光城、嘉禾集团等A股同行,港股开发商有便捷的股票配售渠道和美元债务融资渠道,动辄融资10亿元美金,应对财务问题的方式更加多样,融创的财务风险低于嘉禾集团和阳光城。万达遇到财务危机时,最大的不幸是之前的私有化退市,丧失了香港市场便利的股权和债券融资渠道,否则,万达危机将没有那么严重。而绿城危机的化解,则主要利用资本市场。

此外以融创目前平均付息率仅5.8%来看,其在各家金融机构信用评价较好,适当提高一下利率,应能获得从银行或非银机构那获得便利的新增融资。而2012年绿城再爆出危机信号之前,有很多项目融资利率就高达12%以上。

五、预售资金来源。融创每月500亿元的合同销售额,极为有效的高周转模式,是其应对财务风险的重要资金保障。只要发生融资政策从紧,3个月1500亿元的预售,停止买地或并购,而且地产收入20%上下的应付税款的缴纳比预售收入有1-2年的滞后期,1500亿的预售至少可以产生500亿元左右的经营净现金流,大幅降低业务增速的融创将是一头现金奶牛。当然如果像佳兆业那样发生融资窗口关闭,地产项目无法预售的情况,那即便巨头也无计可施。

四道防线造就护城河

一、对于或有的财务风险,融创的期限结构、现金保障应该能给自己留出半年以上的应急反应窗口,这是融创应对危机的第一道防线。

二、一旦出现风险,融创只要降低发展速度,每个季度可能产生500亿元左右的经营净现金流,这是融创应对危机的第二道防线。

三、港股市场的美元债券融资、配售、可转换债券等则是融创应对危机的第三道防线。

四、经历了顺驰生死劫的孙宏斌如何预防危机,合理平衡发展速度和融资杠杆,吸取乐视教训,不盲目跨行业投资,则是融创避免危机的根本防线,在同一条沟里连续两次翻船的概率较小。

当前,融创的有息债务为1800亿元,扣除手头900亿现金,净负债仅为900亿元,考虑其手头自由资金、每月经营净现金流等因素,实际发生危机的可能性很小。股票投资人如天天担心融创的债务危机似乎有点皇帝不急太监急了,因此给融创的估值折扣有可能偏大。

论巨头成长还看融创

2017年前11月,恒碧融预售金额分别为4704亿元、5342亿元和3019亿元,融创的预售金额为恒碧的0.6倍,但市值只有恒碧的0.4倍,似乎低估了33%。(如以10月和11月预售金额计算,碧桂园为1061亿元,恒大为1044亿元,融创为952亿元,融创和恒碧的销售额差距只有10%。)但从上图看,融创月度销售曲线的斜率远高于恒碧万,2017年前11月融创预售收入增速132%,同期恒大同比增速为35%,碧桂园同比增速为85%,增速更高的融创应该给予更高的估值,其相对于恒大似乎低估了60%左右。当然另一方面,融创净资产规模偏小,资本结构更多依赖于负债,导致融创的销售净利率低于恒大和碧桂园,应该给予一定的折扣。乐视股权的后续减值,有可能与万达资产包的重估增值同步进行,但乐视毕竟对融创是个包袱,需要一定的折扣。综合市销率、销售增速、资本结构、乐视包袱等因素,与同是高杠杆的恒大相比,融创明显被低估。以融创2017年凌厉的销售增速来看,2018年全年销售额追上恒碧的可能性存在,长期来看不排除问鼎行业第一。对应的,市值成长空间显然高于恒碧。

当前,困扰融创的最大问题——高杠杆,该如何破局呢?

降杠杆正在进行时

降低财务杠杆水平,路径无非三种:1、实现利润,增厚净资产;2、配售、可转换债等股本融资,增厚净资产;3、降低业务增速,实行约束式增长。

以融创的风格,降低业务增速是其最不能容忍的,也不是投资者所希望的,投资者看好融创就是看好其高成长。最大可能还是前两种方式双轨齐下。如果融创能增厚净资产从而实现净负债率降到150%的健康水平,以融创目前的销售增速,其市值达到恒碧等同的3000亿港元水平完全有可能,即市值增加空间至少有1800亿元,而补充资本的需要显然不需要1800亿元,也许三五百亿就够了。当然地产股市值受行业大环境影响有涨有跌,不是本文关注的重点。本文强调的是只要融创降杠杆成功,由于销售追上恒碧,市值也终将追上恒碧,考虑融创配售稀释效应高于恒碧后,未来两年融创相对于恒碧的超额收益仍有50-80%。价值投资者应该张开双臂迎接融创的配售降杠杆举措。每一次的配售都应该看成利好,都是杠杆的下降,都是估值向恒碧靠拢的一小步。从市净率看,本次配股之前融创的市净率在4倍左右,配股就相当于新投资者以1倍的市净率与老股东合并,配股后,目前融创的市净率降到3左右。碧桂园PB为3,恒大为2.8,三者的PB已较为接近,差异在于融创的净负债率更高。

对于孙宏斌而言。“加上杠杆狂奔,我是行业最大的痴狂,卸掉杠杆快跑,我是地产最大的王”。

对于长期投资者而言,融创净资产增厚的过程,就是其财务风险降低,从而估值水平提升的过程。最近几个交易日,融创净资产增加78亿港币,而股价下跌15%考虑配股后的总市值反而下跌120亿港币显然是非理性的。对于短期投资者来说,短期的股票供给突然增加了78亿元港币,供大于求,就出现了下跌的过程。长期投资者和短期投资者的交易逻辑不同,于是就产生了换手的需要,换了一拨人去占坑。孰对孰错,只有靠时间来检验。而港股通仅五个交易日增持18亿元,反应了内地投资者对融创的看好。

最后,套用宋词一首:“是谁多事买融创,涨也嗖嗖,跌也嗖嗖,是君心事多浮躁,买也融创,怨也融创”。投资需要冷静,看清机会和风险。

免责声明:智通财经网刊发此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP