从营收端,细说同仁堂科技(01666)基本面

近日,同仁堂科技(01666)发布中期业绩预告。公告显示,上半年公司收入较去年同期增长28%至32%,归属公司所有者净利润较去年同期增长约13%至17%。

对于上半年收入及利润的增长,同仁堂科技表示主要由于中医药行业持续受政策支持,公司的产品社会认知度和品牌影响力逐步释放;此外,公司以“大品种”战略为指引,通过整合渠道、强化管控及发力终端等举措,进一步带动公司的产品销量不断上涨所致。

中医药行业迎来发展红利期

与医药其他细分领域有所不同,国家政策扶持中药行业振兴,在政策的扶持下,中药行业持续受益。

近年来中医药政策频出,以“中医药发展十四五规划”为核心,后续出台一系列补充政策,在此背景下,中医药市场有望持续扩容,行业增速在政策带动下有望提升。

2022年3月29日,国务院发布《“十四五”中医药发展规划》,七个方面提出中医药发展目标。在此基础上,今年2月28日,国务院办公厅向各省、自治区、直辖市人民政府,国务院各部委、各直属机构发布《中医药振兴发展重大工程实施方案》,进一步补充中医药发展顶层设计,重点在各级政府机关部门的协同上提出要求,进一步明确了共计八项工程的配套措施和部门分工,再次明确传承创新发展中医药是十四五期间的重要工作内容,也加大了对中医药发展的支持和促进力度。

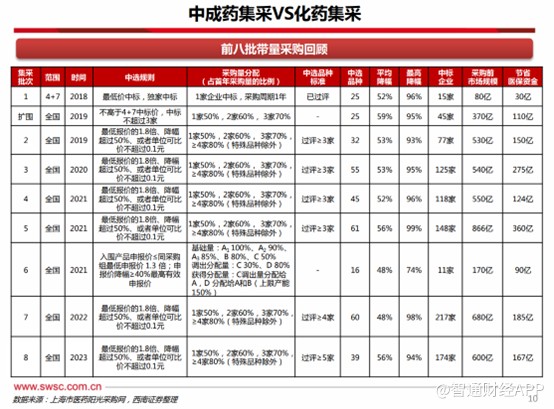

得益于此,中医药全产业链有望受益于中医药服务占比提升。除此之外,在支付端,中成药的集采降价也比较温和,基药目录中西药并重。

从支付端来看,首先是中成药集采,集采品种逐步扩面,但是相比化药降价更为温和。2022年9月9日,全国中成药联合采购办公室发布《全国中成药联盟采购公告(2022年第1号)》,由湖北牵头的全国中成药带量集采正式启动,涉及16类中成药,覆盖全国30个省份联盟地区。2023年6月21日,全国中成药采购联盟集中带量采购拟中选结果公示,共有86家企业、95个报价代表品参与现场竞争,其中63家企业、68个报价代表品中选,中选率达71.6%,中选品种价格平均降幅49.4%,预计每年节约药品费用超过45亿元。

其次是新版基药目录有望更新,中成药占比有望扩大。2009年起开始施行国家基本药物目录制度,原则上每三年进行一次目录调整。国家基本药物,是指满足疾病防治基本用药需求,适应现阶段基本国情和保障能力,剂型适宜,价格合理,能够保障供应,可公平获得的药品。基本药物目录就是要遴选适当数量的基本药物品种,满足疾病防治基本用药需求。

上次基药目录调整是在2018 年。2018年版基药目录增加了品种数量,共调入药品187 种,调出22种,由原来的520种增加到685种,其中西药417种、中成药268 种(含民族药)。自2018年至今中药行业陆续出台一系列推动中成药传承创新发展的鼓励政策,尤其中医药在应对突发疫情时做出重大贡献,2021年和2022年分别有12个和7个中药新药获批,以岭药业共计3个品种,康缘药业共计4个品种,评审提速,新药品种部分有望进入基药目录,实现在医疗机构端放量增长。

由此可见,在政策的推动下,中医药行业有望扩容,而集采降价幅度的缓和以及基药目录的更新,中医药全产业链将从中受益。

在消费复苏的背景下,大品类有望持续向好

据智通财经APP了解,同仁堂科技(01666)是同仁堂集团旗下的中成药制造平台,业务包括中成药(科技母公司)、海外销售平台(同仁堂国药)、日化品(麦尔海)、中药材等。科技公司以生产颗粒剂、水蜜丸、片剂、软胶囊等现代剂型为主,品种方面以安宫牛黄丸、六味地黄丸、金匮肾气丸、感冒清热颗粒、阿胶为代表。

不难看出,医药工业业务是同仁堂科技的主要收入来源。不过由于同仁堂股份与同仁堂科技在产品方面有部分重叠,因此市场难免担心其二者的竞争关系。

据智通财经APP了解,同仁堂科技及同仁堂股份均从事生产及销售中成药业务,目前,同仁堂股份+同仁堂科技一年大概有400个品种。其中,同仁堂股份主要生产蜜丸、散剂、膏剂及药酒等传统剂型的中成药,主要产品为安宫牛黄丸、同仁牛黄清心丸、同仁大活络丸、同仁乌鸡白凤丸及国公酒。同时拥有较小型之生产线生产颗粒剂及水蜜丸剂。

而同仁堂科技则致力于生产更能与西药产品竞争抗衡之新剂型产品,主要产品为六味地黄丸、牛黄解毒片、感冒清热颗粒、金匮肾气丸等。两家公司除了安宫牛黄系列有重叠,其他都没有重叠的情况。根据调研纪要显示,两家公司甚至连销售地区和网上销售都是分开的。也就是说,除了部分叠加的安宫牛黄系列有重叠,同仁堂股份与同仁堂科技并无竞争关系。

目前同仁堂科技的大品种主要为六味地黄丸、金匮肾气丸、阿胶、以及西黄丸。其中,有市场竞争力的主要为六味地黄丸、金匮肾气丸以及西黄丸。

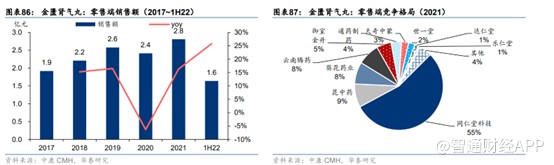

先看六味地黄丸,该产品主要用于滋阴补肾,非独家、医保甲类、双跨品种。市场方面,六味地黄丸零售端市场规模相对稳定,中康CMH数据显示 2017年至2021年CAGR为4%;市场上六味地黄丸品种较多但集中度较高,2021年CR5为68%,九芝堂、宛西、同仁堂科技呈三足鼎立。

六味地黄丸系列为同仁堂科技收入第四大品种,收入持续增长至2017年达到阶段高点,约为8亿元。2019年因产能转换、2021因说明书修订影响供应致销售下滑,2019年触底后整体呈恢复趋势。鉴于目前市场竞争格局相对稳定,六味地黄丸未来的销售有望维持相对平稳的增长。

金匮肾气丸则是同仁堂科技的第五大收入品种。该产品多用于治疗因肾阳不足所致的哮喘、咳嗽、阳痿、早泄、慢性肾炎等疾病,为医保非独家品种。

与相对六味地黄丸,金匮肾气丸在零售终端的市场规模较小,但持续扩容,2017年至2021年CAGR达到14%。竞争格局上同仁堂科技一家独大,2021年市占率为55%。

与六味地黄丸相比,金匮肾气丸知名度低且竞争格局优于六味地黄丸。同仁堂科技作为该品种的龙头企业,优势明显,在持续的营销发力驱动下,有望成为超5亿元品种。

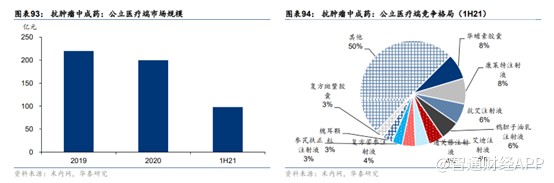

最后看西黄丸。该药主要用于辅助治疗良性/恶性肿瘤、乳腺增生等炎症性疾病、带状疱疹等。西黄丸主要原料为牛黄和麝香,生产厂家较多、 但多为体培方或人工方,医保乙类报销限制为恶性肿瘤适应症。

市场竞争方面,米内网数据显示2020年公立医疗端肿瘤疾病中成药销售规模在200亿元左右,2021年上半年受疫情影响减弱,同比增长9.3%,受益于肿瘤发病率提升、中医诊疗意识提升,市场有望温和扩容。抗肿瘤中成药市场相对分散,主导品种为注射剂,口服次之,领军品种分别为康莱特注射液、华蟾素胶囊。

同仁堂科技的西黄丸为双天然方,销售收入自2007年起持续上扬,2018年至2019年受公司经营影响有所回落,2020年至2021年开启修复,接近恢复至2017年高点。随着公司营销资源倾斜、院端加强拓展,西黄丸市场份额有望提升。

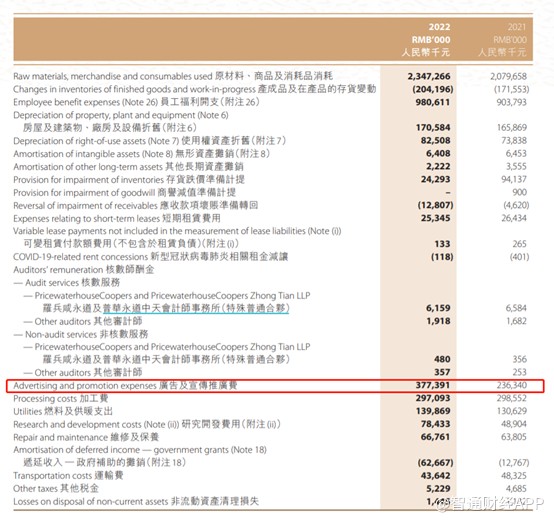

总体来看,同仁堂科技的大品种产品除了西黄丸为抗肿瘤中成药,其他的均为消费类品种,因此产品主要走OTC,对品牌的知名度要求较高,这也是为何同仁堂科技的销售费率总体不算高,且销售费用中多数为广告费用。

由此可以看出,此次的医药行业反腐对同仁堂科技的影响并不大。

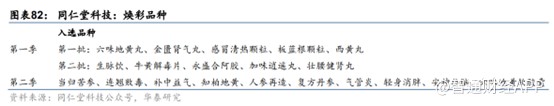

销售策略方面,2021年同仁堂科技推出“焕彩行动”,计划在五个核心单品(六味地黄丸系列、金匮肾气丸 系列、感冒清热颗粒、板蓝根颗粒、西黄丸)的三个渠道(OTC、医疗、电商)上实施 “一品三规”差异化营销策略,加大资源投放量力度:1)医院端:加强公立医疗机构开发,拓展基层市场;2)电商:注重大平台合作对接;3)零售终端:整合品类、渠道、营销队伍资源,加强与头部连锁合作。

随后第一季增加生脉饮、牛黄解毒、永盛合阿胶、加味逍遥、壮腰健肾等五个品种,“焕彩行动”第一季截至2022年12月25日含税销售金额16.57亿元、同比增长10.09%,取到较好成效。

值得一提的是,去年下半年受疫情的影响,公司结合疫情前、中、后全周期用药需求,持续打造“防控抗养”品种群,感冒清热颗粒系列以及生脉饮系列销售增长明显,这些品类今年销售可能面临下降的风险。其他的消费类产品在消费持续复苏的大背景下,随着公司通过持续深化大品种战略,有望进一步提高公司核心产品的市场地位及份额,公司的基本面也将逐步向好。

扫码下载智通APP

扫码下载智通APP