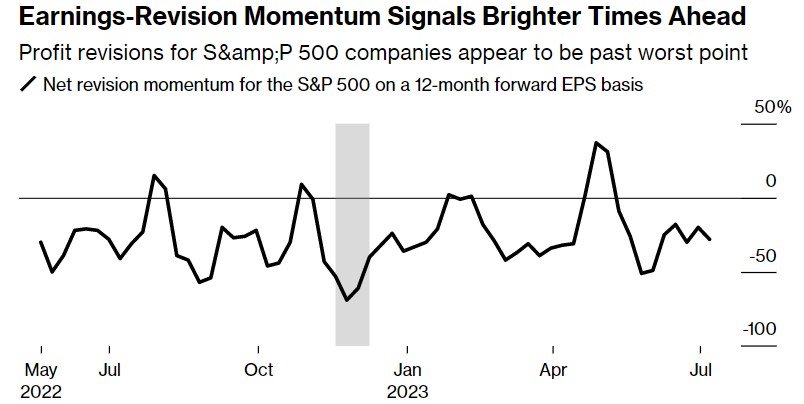

分析师:利润引擎才开始加速!美股“好日子”来了?

智通财经APP获悉,目前,美股策略师调高标普500指数未来一年盈利预期的速度,快于下调预期的速度,推动一项追踪分析师修正值的关键指标远高于去年11月的低点。数据显示,在去年年底达到-70%之后,这一指标(关注12个月内的预期每股收益)接近+28%。该指标被吹捧为盈利前景的前瞻性指标,可能支持未来一年股市上涨的理由。

彭博股票策略师Michael Casper表示,修正数据是一个明显迹象,表明盈利情况正在好转。事实上,彭博数据显示,在每股收益增长陷入低谷后,标准普尔500指数过去四个季度的涨幅中值为5.1%。

Casper称:“这对企业获利前景和股市走势来说是个好消息,因为这一指标很可能终于触底了。这意味着更多的股票开始看到更好的前景——最终的积极读数将证实,2024年的前景确实更加乐观。”

因此,尽管标普500指数成分股企业获利料将连续第三季下滑,但剔除能源板块后,盈利增长实际上正在改善。BI数据显示,随着通胀和大宗商品价格回落,对标普500指数的盈利预期偏向下行,但对剔除能源板块后标普500指数成分股公司的盈利预期预计将再下半年恢复。

尽管标普500指数的11个行业中,有9个行业明年的利润预期将被下修,但两个周期性关键行业(工业和非必需品)的预期指标已转为正值,而科技行业也即将达到这一令人鼓舞的门槛。

这是一个关键的进展,因为与美国经济健康状况相关的工业和非必需品是去年率先引领盈利增长放缓的行业之一。这一次,它们正在推动利润前景的复苏,因为在疫情爆发后,这两个行业的许多公司都在重新开展经济活动。当然,随着通胀减弱、大宗商品价格下跌,能源行业面临的痛苦最大。

话虽如此,仍有很多人担心,经济放缓或衰退可能进一步拖累股市下跌,从而进一步削减企业利润,尤其是对仍持鹰派立场的美联储将破坏涨势的担忧挥之不去。在今年大型科技股大幅上涨之后,导致股票市盈率过高,市场集中度处于极端水平,这给一些人敲响了警钟。

Frank Value Fund投资组合经理Brian Frank警告称:“最大的风险是估值仍然过高。如果标普500指数成分股公司的整体盈利增长大幅下滑,那么整个股市可能会出现很多下行空间。”

华尔街分析师预计,标普500指数成分股公司第二季度的利润增速将出现最大幅度的收缩,预计利润将同比下降9%。截至发稿,该指数中仅有5%以上的公司公布了财报,但利润增长到目前为止已经收缩了9.3%。

不过,在Fort Pitt Capital Group首席投资官Dan Eye看来,未来几个月股市的主要推动力可能开始超过美联储利率政策的影响。因为其他积极信号表明,今年下半年利润将恢复普遍增长,尤其是在生产者价格通胀继续改善的情况下——这是一个决定性的时刻,有望提振利润率,这将有助于迎来好于担忧的第二季度利润前景。

Eye补充道:"利润损失最严重的时期可能已经过去,除非出现深度衰退的情况,但自通胀显著缓解以来,我们没有看到这种情况。很明显,股市在一段时间前就开始嗅到收益前景光明的迹象,这在今年的股市反弹中得到了清楚的反映。”

扫码下载智通APP

扫码下载智通APP