新股前瞻丨慧算账:常年亏损、股东阵容豪华,闯关港交所能否成功?

半年度临近,港股IPO市场火热,仅30号这一天就有12家新股递表。从上半年二级市场表现来看,AI无疑是最火的板块,在这12家新股中,SATP Holding Inc.(慧算账)便是与AI沾边的企业,中信证券为其独家保荐人。那么其质地如何呢?

股东阵容豪华,常年亏损

据智通财经APP了解,慧算账成立于2015年的慧算账作为一家财税解决方案提供商,其现可提供包括会计、发票、税务合规与综合财务管理在内的AI赋能财税解决方案,简而言之是在三个层面帮助中小微企业:高效经营、精细管理和财税合规。

按2020年、2021年及2022年总收入计算,慧算账是中国最大的中小微企业财税解决方案提供商,2022年的市场份额是第二大参与者的近四倍。根据同一资料来源,2022年,公司是中国中小微企业财税解决方案行业中直接服务中小微企业客户最多的公司。公司的核心业务是依托其自研的SATP系统,为中小微企业解决财税问题。公司旗下的SATP系統所服务的中小微企业数量达到71.13万家。2022年公司的客户留存率达到84.9%,净收入留存率112.1%,根据弗若斯特沙利文的资料,这一水平远高于行业的60%至70%。

作为中国最大的中小微企业财税解决方案提供商,慧算账成立以来获得过多次融资,其中,2018年9月完成2.6亿元C轮融资,2020年6月完成C-1轮融资1.66亿元,同期完成2.6亿元C-2轮融资,2021年4月完成8000万美元D轮融资。

股东包括IDG资本、清控银杏、同渡资本、小米、51信用卡、高成资本、阳光人寿、腾讯等知名机构。

国内最大的中小微企业财税解决方案提供商加上豪华的股东阵容,无疑是慧算账的加分项。然而其业绩表现却并不理想。

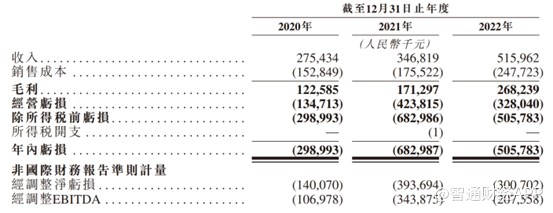

APP了解到,截至2020年、2021年及2022年12月31日止年度,慧算账的收入分别为人民币(单位下同)2.75亿元、3.47亿元及5.16亿元,复合年增长率为36.9%。公司毛利率分别为44.5%,49.4%及52.0%。公司经调整净亏损分别为亏损1.40亿元、亏损3.94亿元及亏损3.01亿元。

招股书显示,于往绩记录期间,人员开支是公司经营开支的最大组成部分。于2020年、2021年及2022年人力成本分别占公司总收入的47.4%、39.9%及38.8%。公司的人员开支总额(包括于销售及营销开支、一般及行政开支以及研发开支列账的人员开支)分别占公司收入的73.6%、135.6%及87.9%。人员开支过高也导致公司常年亏损。

因此,公司在努力进行变革性技术创新,如AI技术、云计算及大数据分析。拥有该等先进技术使公司能够通过优化任务处理算法及改进并行处理机制来提高基于SaaS的解决方案的效率,从而以最低水平的人工干预提供可迭代的服务,进而降低服务人力成本。

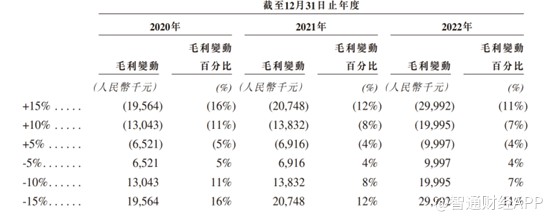

不过,公司对人力成本的敏感性分析来看,经营开支中人力成本减少15%,仅仅可以释放2999.2万元的利润。

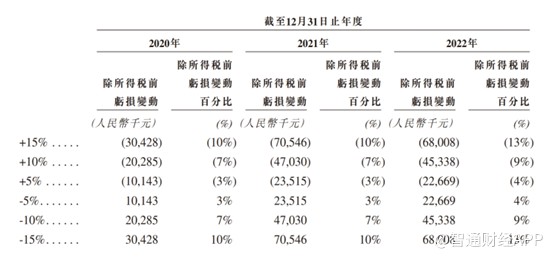

销售及营销开支、一般及行政开支以及研发开支的人员开支减少15%,也仅仅可以释放6800.8万元的利润。相对于2022年3.01亿元的经调整年内亏损来说,也不足以时使公司盈利。

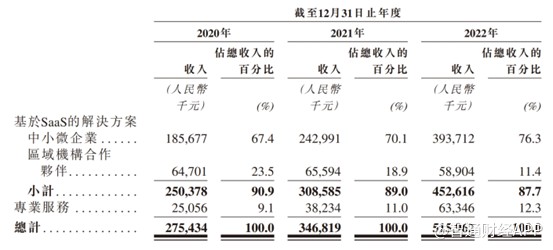

分业务来看,公司主要由基于SaaS的解决方案和专业服务量大业务构成。其中,基于SaaS的解决方案是公司的主要收入来源,2020年至2022年,该业务收入分别为2.50亿元、3.09亿元及4.53亿元,分别占总收入的90.9%、89.0%及87.7%。直接服务的中小企业付费客户从2021年12月31日的13.45万家,增至2022年12月31日的17.12万家。尽管专业服务收入占比较低,但近年来收入占比呈现逐年提升的态势,因此专业服务业务若能持续发力,也有利于公司摆脱单一业务独大的局面。

按经营方式划分,可分为直营模式及授权模式。2020年至2022年,公司的直营模式产生的收入分别为1.86亿元、2.43亿元及3.94亿元,分别占总收入的67.4%、70.1%及76.3%。截至最后实际可行日期,公司的直营服务网络已扩大至中国46个城市的92个服务网点。

如此来看,尽管慧算账是国内中小微企业财税解决方案提供商的龙头企业,但由于销售成本过高,导致公司近年来持续亏损,要摆脱亏损局面仍有较长的路要走。

行业分散、竞争激烈且渗透率高

从行业角度来看,由于中国约80%的中小微企业并无相对综合的内部财务和税务职能,而领先的财税解决方案提供商开始提供改善财务管理及降低运营成本等进阶解决方案。因此,这些中小微企业依赖于第三方财税解决方案提供商,帮助中小微企业完成记账及报税等财务工作以及工商管理服务,不难看出这一行业具有较大的市场潜力。

得益于庞大的中小微企业,中小微企业财税解决方案行业也大幅增长,市场规模由2017年的567 亿元增至2022年的1112亿元,复合年增长率为14.4%。沙利文预计中国中小微企业财税解决方案行业在2027年将达到1866亿元,2022年至2027年的预计复合年增长率为10.9%。

SaaS系统在中国中小微企业财税解决方案行业由传统纸质会计向数字化会计转型中发挥了重要作用。此转型在降低错误及欺诈风险的同时提升了效率及产能。基于SaaS的解决方案具有成本效益及效率,使解决方案提供商能够更精准地管理企业财务, 并消除对耗资高昂的IT基础设施及专业人员的需求。 中国中小微企业财税解决方案行业中基于SaaS的解决方案的市场规模由2017年的369亿元增至2022年的851亿元,复合年增长率为18.2%。基于SaaS的解决方案2022年的渗透率为76.5%。随着大数据及人工智能的持续发展,以及对高效且自动化解决方案需求的日益增加,预计中国中小微企业财税解决方案行业中基于SaaS的解决方案的市场规模于2027年将达到1568亿元,预计复合年增长率为13.0%。

尽管市场空间并不小,但由于准入门槛不高,中国中小微企业财税解决方案行业高度分散,约有8万家公司。招股书显示,2022年,中国中小微企业财税解决方案行业五大公司约占总市场规模的0.84%,总收入为9.0亿元。而同期内慧算账的收入味5.2亿元,在所有市场参与者中位居第一,规模接近第二大市场参与者的四倍,占中国中小微企业财税解决方案行业总收入的0.5%。

如此看来,尽管这一行业市场潜力不小,但由于市场准入门槛不高,行业十分分散,且渗透率极高,这或许也是慧算账常年未能盈利的原因之一。另外,公司业务及增长在很大程度上取决于客户与公司续订其订阅协议,若公司客户续订量的任何下降都可能对未来经营业绩造成不利影响。

综上来看,尽管慧算账头顶行业龙头及众多知名机构的光环,但竞争激烈及过于分散且渗透率高的行业,令其常年增收不增利。在这种行业下,扩大市场份额,提升自身竞争力,才有可能扭亏为盈。慧算账也在招股书表示公司将IPO募集所得资金净额将主要用于拓展业务,提高市场渗透率,探索与多元化行业的头部企业建立战略伙伴关系;同时提升技术能力,优化财税解决方案。那么慧算账能否如愿?让我们拭目以待。

扫码下载智通APP

扫码下载智通APP