环联调查:旅游及消费恢复 香港信贷市场显著复苏

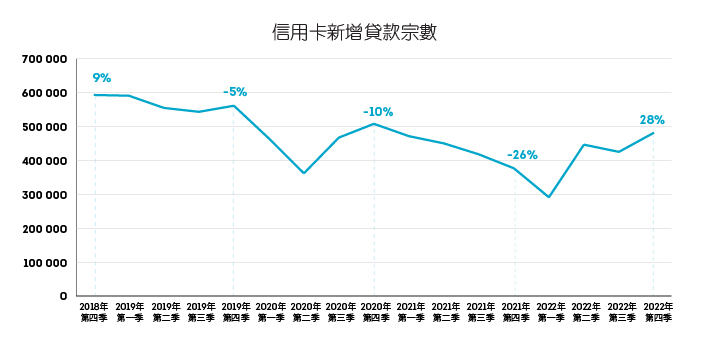

智通财经APP获悉,6月7日消息,环联调查发布最新《2023年第一季信贷行业分析报告》显示,香港信贷活动自疫后经济复苏后显著增长,主要信贷产品的新增贷款宗数于2022年第四季按年增长17%,为最近六个季度以来的首个正增长。报告指出,新增信用卡宗数录得最高增幅,按年增加28%;新增信用卡的总信用额按年增加45%,而应缴款项结欠则增加18%,较上一季度的7.3%增幅有所上升。同时信贷报告查询于今年第一季录得接近49%按年增长,预计将会继续保持新增信用卡宗数的积极走向。

资料来源:环联香港消费者信贷数据库

环联调查表示,超优信贷风险级别消费者的新增信用卡宗数增长最为明显,占香港信贷活跃人口近七成(66%),与2021年同期同一级别的消费者新增信用卡宗数相比增加了30%。近四分一(24%)的优秀及优良信贷风险级别消费者占新增贷款宗数的34%,比2022年第四季上升24%,反映低风险借贷人士对新信用卡供应及需求有所增加。

香港实质本地生产总值于2023年第一季度录得按年2.7%增长,而全年本地生产总值则预计会增长至界乎于3.5%至5.5%之间。假若目前上升趋势持续,有关增长有机会接近预期高位。

个人消费开支在2023年第一季实际计算按年飙升13%,而整体投资支出增长在经济前景改善的大环境下恢复至5.8%,其中27%接受环联最新消费者脉搏调查访问的消费者亦认为,可以自由分配的支出有所增加。研究亦发现有34%消费者增加数码服务、订阅服务及会籍,比上一季的30%有所增加。

环联亚太区研究及咨询首席顾问陈源表示,信用卡行业已扭转2022年及之前的低迷表现,并连续两个季度录得按年增长,而且大部分增长来自信贷风险最低的消费者,反映市场正重回上升轨道。随着对经济的信心有所增加,消费者正重新享受旅游及购物等消费机会,并同时寻求最丰厚的奖偿。

年轻消费者推动香港信贷市场增长

环联调查披露,优良或以上风险级别Z世代消费者(1995年至2010年出生)的新增贷款宗数于2022年第四季按年增加27%,同类风险级别的千禧世代消费者(1980年至1994年出生)则按年增加17%。千禧世代及Z世代的消费者亦占优秀以下风险级别新增贷款宗数增长的较多比例,其增长分别为23%及22%。

同时,环联调查最新研究分析了年轻消费者的信贷行为,结果显示:Z世代消费者在成年后对信贷的需求最大。香港约有50万名18岁或以上的成年Z世代消费者,另外有33万名Z世代消费者将在未来六年届满18岁4成为合资格信贷申请人。

研究还发现,与在2016年同龄的千禧世代相比,Z世代消费者更愿意持有非传统银行(包括财务公司及虚拟银行)的信贷产品。Z世代(17%)所持有的非银行信贷产品比率是接近同龄千禧世代(9%)的两倍。同时,91%的千禧世代在2016年只持有由银行发行的信用卡,而在2021年Z世代所录得的比例为84%。

陈源补充指出,这些消费者都是在数码时代成长的消费者,不但对科技的触觉十分敏锐,更愿意在在线进行大部分或所有交易。

虚拟银行在2022年于无抵押贷款市场大受欢迎

环联调查认为,私人贷款市场环境自虚拟银行推出以来产生巨大变化,他们以金融科技解决方案从财务公司手上夺取部分市场比率。在2020年,虚拟银行仅占新增私人贷款宗数的1%,但至2022年已增加至7%。在同时期来自传统银行的新增私人贷款宗数由41%增加至43%,财务公司则于两年时间内由59%减少至50%。

虚拟银行于吸纳年轻消费者方面取得一定成功,来自Z世代消费者的新增私人贷款宗数由2021年的16%增加至2022年的22%,另占传统银行新增宗数的9%,财务公司则占13%。

虚拟银行似乎同样以年轻消费者作为无抵押循环贷款的目标客户群,在2022年有30%的虚拟银行新增无抵押循环贷款宗数来自于Z世代消费者,而传统银行仅有5%。相比下,X世代(1965年至1979年出生)的新增无抵押循环贷款有47%由传统银行发放,而虚拟银行的新增宗数仅占15%。

由2020年的零基点开始,虚拟银行发放的新増无抵押贷款宗数于2022年达到接近12万宗,超越由财务公司发放的新增宗数。同时,由传统银行发放的新増无抵押贷款宗数由2020年的55,000宗,下降至2022年略多于31,000宗。

陈源指出,虚拟银行符合香港快速及顺畅的消费文化,透过科技创新改变信贷环境,提供全新且简化的理财体验。它们的信贷风险分析由科技驱动,令消费者能够透过流动装置享受信贷及其他金融服务,随时随地作出信贷决策。而传统银行需要加快数码转型,为客户提供流畅信贷体验,同时防止诈骗,以在不停改变的环境中保持竞争力。数码化不但是透过自动流程改善运作效率的要领,亦是提供方便开户及账户周期管理体验的一大要点。

陈源总结认为,于信用卡市场尤其明显的增长表示金融机构有机会满足消费者日渐增加的需求,而由所重视的信贷产品及利益所推动,重新参与信贷市场的目标信贷风险级别消费者亦意味着潜在的盈利增长。

扫码下载智通APP

扫码下载智通APP