花旗:美国债务危机逼近 企业竞相筹集现金

智通财经APP获悉,随着银行业危机似乎在一定程度上得到控制,以及美国政府可能最快6月1日触及债务上限并发生债务违约,美国企业急于筹集资金,股票发行可能会激增。花旗北美股权资本市场联席主管Paul Abrahimzadeh表示:“你会看到很多公司争相在公开市场发行股票。”他预计,将有公司寻求通过增发股票或可转换债券交易筹集更多资金。

这是一个奇怪的情况。在经历了2022年的死寂和今年年初的低迷之后,投资者面临的两大风险可能引发美国股权资本市场活动的复苏。原因在于,企业急于在可能的情况下筹集资金,并避免美国国会旷日持久的财政僵局带来的不确定性。

“在私人市场,人们将努力在6月初之前获得融资并完成交易,因为他们不知道在债务上限截止日期之后会发生什么,”Abrahimzadeh表示。

当美国在2011年突破债务上限时,股票和信贷市场冻结了大约6个月,因为在美国信用评级被下调后,美国债务成本飙升。事实上,美国政府问责局(GAO)估计,推迟提高债务上限仅在当年就使借款成本增加了13亿美元。

银行业危机可能促使企业选择其他融资机会。Abrahimzadeh表示,随着获得债务的渠道收紧,企业可能无法依赖银行的信贷工具,因为贷款标准已经提高。

他表示:“由于银行疲弱,我们可能会看到公开和私人市场的股票发行带来一些好处,因为人们需要过度股份化。”

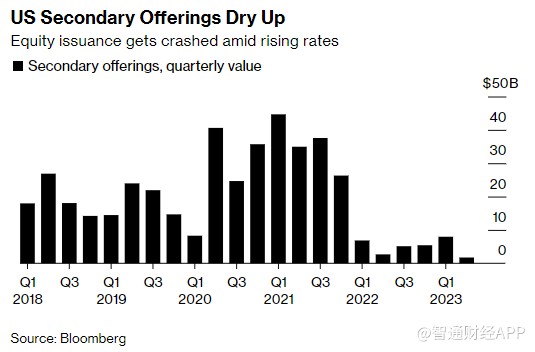

股权资本市场的停滞始于2022年初,当时美联储开始大举加息以控制通胀。2022年12月,标普1500指数成分股的平均股本成本从2021年同期的8.9%跃升至11%,推低了发行量。

利率上升导致股票发行崩溃

尽管今年美国新股发行规模已达到97亿美元,高于去年同期的89亿美元,但仍远低于疫情前近290亿美元的水平。这意味着市场还有很大的增长空间。

花旗普遍看好今年下半年和2024年的股市,但Abrahimzadeh表示,“我们还没有达到IPO窗口重新打开的地步”,直到股市出现持续反弹,波动性下降。

他补充说:“一旦市场意识到利率要么得到控制,要么正在走低,软件、金融科技、数字医疗、生物技术等行业应该会从资本成本的降低中受益。”

扫码下载智通APP

扫码下载智通APP