分层次引进打基础 双模式推广效果足 康哲药业(00867)有点厉害

本文来自辉立证券的研报《康哲药业(00867):中国领先的医药流通企业》,作者为辉立证券研究分析员周霖。

智通财经APP获悉,辉立证券发表研报称,康哲药业(00867)有着强大的销售网络,直接学术推广模式不断发展,管理和销售团队拥有专业的医药学背景,销售费用控制良好,在研产品前景光明,有望成为未来增长动力。基于PE估值法以及预测每个产品未来两年剔除两票制影响后,给予康哲药业目标价17.93港元。

公司概况

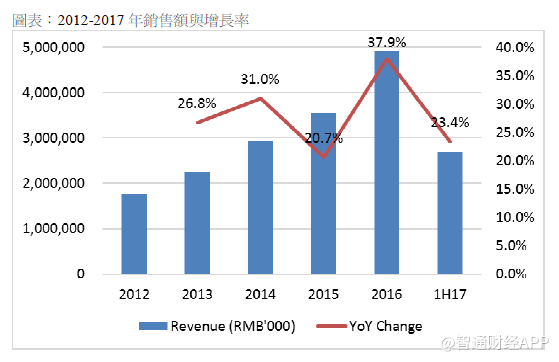

康哲药业(00867)是一家立足中国内地的医药服务公司,从事国内外专业处方药的推广和销售。康哲药业成立于1995年,2010在香港主机板上市。2002年康哲开始在中国推销黛力新(用于治疗轻度至中度抑郁和焦虑)和优思弗(治疗胆结石),截止至目前,康哲在中国市场生产销售19个医药产品。2012-2016年公司销售额与净利润分别实现年均复合增长率28.9%、26.6%。

康哲药业专注于从国内外先进制药公司获得医药产品的独家推广和销售权,特别是具有高增长潜力的独家药品。公司利用其优质的内外部资源,甄选毛利率相对较高、疗效明显、在中国市场潜力巨大或需求未得到满足的药品,引进中国市场。康哲引进药品的方式包括权利引进、购买产品在中国的市场化权利、签署独家代理协议。

康哲药业建立了分层次的产品引入策略,为公司的可持续增长奠定了基础。在短期,公司侧重引入直接可以在市场上销售的产品,而在中期公司倾向于选择已在海外市场上市,但尚未获得中国进口药品许可证(IDL)的药品。同时公司甄选处于研发后期的创新药作为长期的产品储备。收购处于研发后期的创新药能够节省研究成本,避免研究早期阶段失败的风险。

这种分层次的引进策略促进了公司以往的快速发展。公司不断引入新产品,丰富其产品组合,2012到2016年营收实现28.9%的年复合增长率。虽然中国的医疗改革在一定程度上对药品价格形成压力,但由于公司产品的广泛使用和确切疗效,公司仍有望保持相对较强的定价能力。

此外,考虑到公司产品的毛利率相对较高,所以尽管药品遭遇招标降价,但仍保有相当的利润空间。

专业的管理销售团队,不断扩张的销售网络

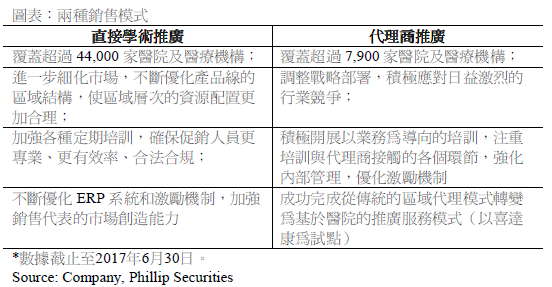

康哲药业的员工普遍具有医学或药学的教育背景,并且大多拥有资深的临床经验。截至2016年底,公司已成立一支拥有2800名人员的销售团队,覆盖中国44000家医疗机构。康哲药业主要通过直接的学术推广网路和代理推广网路来推广其产品。

之前市场的一个担忧是两票制会影响从事医药流通的康哲药业,然而事实上,康哲引进国外药品,然后卖给国内医院,开出的是“第一票”。同时,对于控制权少于50%的子公司生产的药品,康哲药业改传统的购销模式为收取推广服务费或权利使用金(主要包括波依定、新活素、诺迪康、依姆多)。至于代理商管道,公司继续推进以医院为基础的推广服务模式,以谋求与代理商的长期合作。

丰富的产品组合

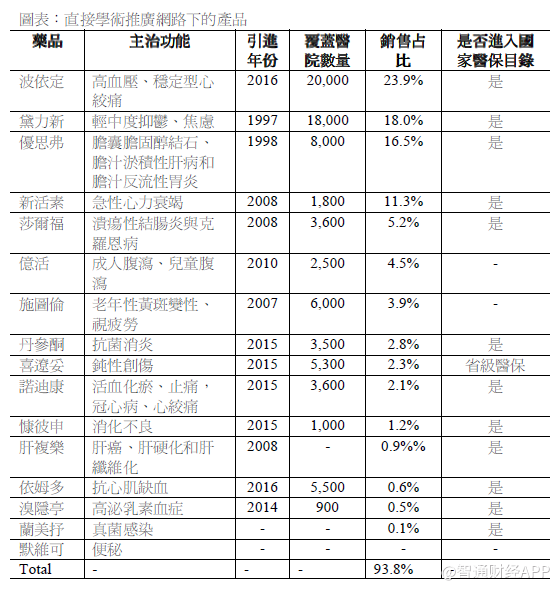

公司目前有19 种在售产品,其中16 种是通过直接学术网路推广的。其大部分主要产品已纳入国家医保目录(NDRL)或省级医保目录(PDRL)。在2017 年上半年,公司销售排名前四的产品贡献了总销售额的70%。

波依定是直接学术网路下推广的新药品,公司拥有波依定在中国市场的 20 年独家商业化权利。波依定是一个独家品种,用于治疗高血压和心绞痛,属于非洛地平缓释片释放製剂,疗效确切,能够控制血压平稳,副作用小。波依定在2016 年、2017 上半年分别实现营业收入9.35 亿元、6.43 亿元,我们预计波依定将在2017、2018 年实现10% 、9%的同比增长。(2017 年的增长率是基于调整后的2016 年销售额,因为报告的2016 年数据只包括10 个月的销售额。)

黛力新是用于治疗轻度至中度抑郁症和焦虑的药物。根据 IMS 的数据,2016 年黛力新是中国境内处方量最大的抗抑郁药物。黛力新在2016 年、2017 上半年分别实现销售额9.1 亿元、4.83 亿元,同比增长1.5% 、18%。2016 年的低增长率是由于广东市场招标价格太低,所以黛力新煺出了广东市场。考虑到黛力新在2017 年4 月重新进入广东市场,我们预计黛力新的销售将逐步恢复,并在2017、2018 年实现20% 、10% 的同比增长。

优思弗是用于治疗胆囊胆固醇结石、胆汁淤积性肝病和胆汁反流性胃炎的药物。IMS 数据显示,2016 年优思弗是最畅销的熊去氧胆酸药物,是中国利胆药市场销量第一的消化药物。产品在2016 年、2017 上半年分别实现7.72 亿元、4.42 亿元销售额,同比增长率达到16.7%、24.6%。我们预计优思弗将通过不断提高医院覆盖从而在2017、2018 年实现25% / 20%的同比增长。

新活素是国家一类生物製剂,主要用于治疗急性心力衰竭。产品是中国首个《急性心力衰竭诊疗指南》的推荐药品,正逐渐成为治疗急性心力衰竭的标準药物。新活素在去年及今年上半年实现销售5.37 亿元、3.05 亿元,并且于今年7 月进入国家医保目录。随着新医保的落地,新活素的销售额可能显着增长,但医保谈判使产品价格出现40%的下降。鉴于其广阔的增长潜力和进入医保降价放量的影响,我们估计新活素在2017 年、2018 年粉笔实现38%、15%的增长。

酪丝亮肽(CMS024)是国家一类新药,用于治疗肝癌。产品由公司主席林康先生控制的研究公司负责研发,上市公司将在产品研发成功后拥有生产及推广销售权。上市公司不会承担所产生的研发费用,但会将销售额的13%支付给研究公司。

2014 年,酪丝亮肽的III 期临床试验揭盲,初步统计分析表明,试验没有达到在中国市场销售的目标。揭盲后,研发公司继续进行后续研究,并在治疗组和安慰剂组的数据中,得到具有统计学意义的结果。这表明酪丝亮肽具有延长无肿瘤血栓肝癌患者生存时间的倾向。酪丝亮肽现在正处于扩大化的临床III 期试验中,病人招募目前进展顺利。

Traumakine 是用于治疗急性呼吸窘迫综合征(ARDS)的药品。ARDS 是临床上常见急性和危重病之一,目前尚无靶向治疗药物。ARDS 在中国的病发率大约为59/100000,病死率高(中国50%,欧洲和美国35-45%)。Traumakine 由一间芬兰公司开发,上市公司购入其中国资产。康哲药业会在产品成功商业化后,将产品净销售额的一部分支付给研究机构作为权利使用金。Traumakine已在英国完成临床I / II 期研究,III期临床试验目前分为两个独立研究,正在有序推进。

我们预计,如果临床试验和后续的生产报批得以顺利进行,这两种药物很可能在未来两三年内实现商业化。这些新药具有巨大的市场潜力以及独家创新性,加上康哲卓越的推广销售能力,它们有望成为公司未来的增长动力。

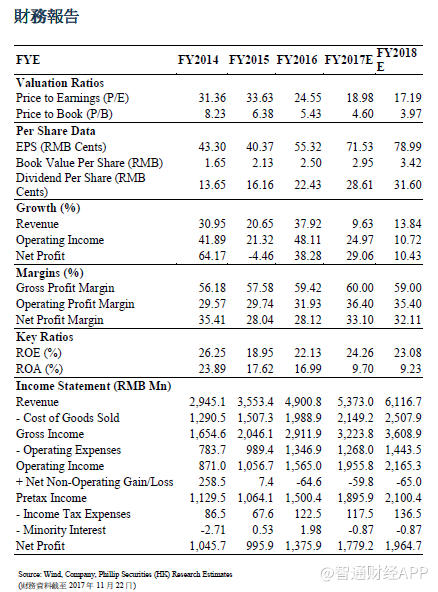

财务分析及估值

排除两票制的影响之后,公司在2017 上半年分别实现收入和净利润27 亿元、9.25 亿元,同比增长35% 、 33.5%。从2012 到2016 年,康哲药业的收入与净利润分别以年复合增长率26.6%、28.9%迅速增长。

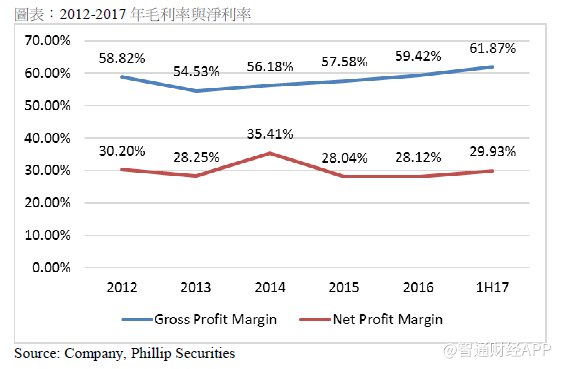

同时公司保持相对稳定的利润率,并且从2015 年开始,毛利率和净利率持续改善,并在2017 年上半年达到历史新高。我们预测每一个产品的增长率从而得出对2017、2018 年营业额的预测,并假设利润率将大致保持稳定。

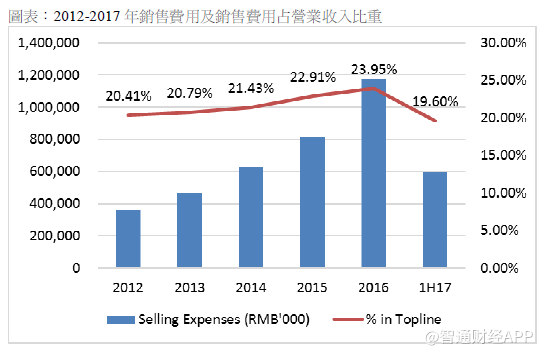

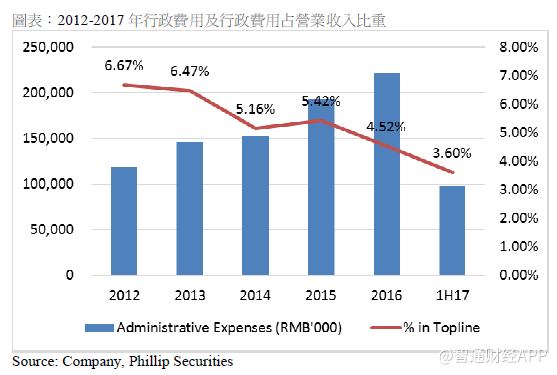

康哲药业近五年的平均销售费用率和行政费用率分别为21.9%、5.65%,在2017上半年由于经营管理效率持续提高,规模经济效益显现,排除两票制的影响后,这两项费用率分别降至19.6%、3.6%。我们预计未来两年销售和行政费用率分别为20%和3.5%。

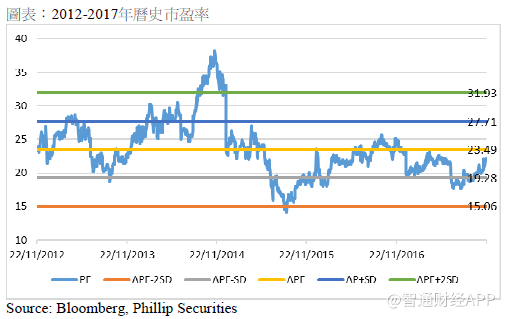

我们的估值模型显示目标价为17.93港元:这是基于PE估值法以及预测每个产品未来两年剔除两票制影响后的增长率得到的结果。

我们认为增长动能主要来自以下方面:

1)提高现有产品市场渗透率。以新活素为例,它在2017上半年的营收占比是11.3%,产品收入中60%来自于100家医院,而产品总共覆盖医院数量达到1000家。由于康哲的产品普遍具有确切的疗效,大部分产品也已进入国家或省级医保目录,若提高现有产品的市场渗透率,未来销售增长将爆发巨大的潜力。

2)扩大医院和城市的覆盖范围。随着分级诊疗制度的进一步落地发展,大量县级医院及基层医疗机构的建立,将推动药品市场的持续繁荣。我们期望康哲药业抓住发展机遇,持续扩大销售网络覆盖,实现发展提速。

3)前景光明的在研产品可能有助于提振市场信心,市场可能给予公司更乐观的估值。

下行风险:(1)新药品研发进展不利;(2)未能获得在中国市场推广新产品的权利;(3)未能在药品采购招标中中标;(4)主要产品降价影响销售增长。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP