恐被踢出港股通,押注新冠疫苗失利的三叶草生物-B(02197)能否打响“保通战”?

2022年6月5日,三叶草生物-B(02197)发布公告,对外介绍了公司最新的发展规划,即,优先把所有资源配置给新冠疫苗这一项目,暂停目前的其他3个临床管线投资,减少非新冠项目和新项目的投入。同时,公司计划贷款3亿美元用于未来新冠疫苗上市后的商业化运营。

对此,三叶草生物表示:需要审慎评估开支,并探索可能的融资,以延长现金流。简言之,“资金要用在刀刃上”。

但当时间来到2023年,三叶草却发现从这个时间点的市场趋势往后看,刀磨好后或许已无用武之地。随着国内抗疫形势剧变,需求端市场萎缩,新冠疫苗资产价值已大幅减少。而这时在外人看来,三叶草像极了一位向着风车冲锋的骑士。

押注失败就会“受罚”。去年11月24日,当日收涨28.67%、达到股价短期高点的三叶草在短暂憧憬估值反弹后便体验了一回“市场的现实”。随后公司股价一路向下,在3月20日正式跌破每股2港元。

此后至今,三叶草股价表现一直未能好转,而公司也将迎来一只“黑天鹅”——被剔除出港股通名单。

据智通财经APP了解,根据上交所、深交所2023年最新修订的《实施办法》,港股通股票标的设置调出条件低于调入条件的调整缓冲机制,即属于恒生综合小型股指数成份股且不属于A+H股的港股通股票,港股平均月末市值低于40亿港元的,调出港股通股票。

根据以往时间推测,恒生指数公司或在今年8月25日公布截至2023年6月30日的恒生指数系列检讨结果,相关成分股变动则或在9月4日正式生效。值得一提的是,目前三叶草在检讨期内平均市值仅为33亿港元,存在一定可能的被剔除风险。

屋漏偏逢连夜雨

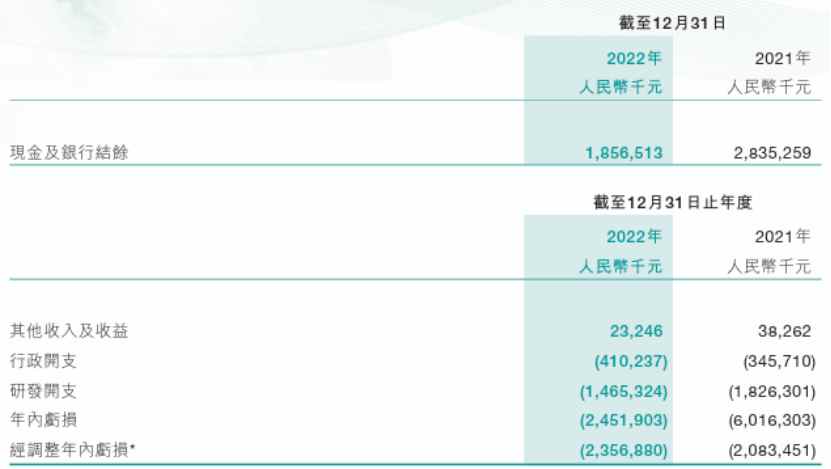

3月29日早,三叶草生物发布2022年年度业绩。期内实现其他收入及收益2324.6万元,同比减少39.25%;母公司拥有人应占亏损24.52亿元,同比收窄59.25%。

不过,之所以实现亏损收窄,主要由于相比上年,三叶草生物的期内可转换可赎回优先股公允价值亏损为零。实际上,2022年公司经调整年内亏损达到23.57亿元,同比扩大13.12%。

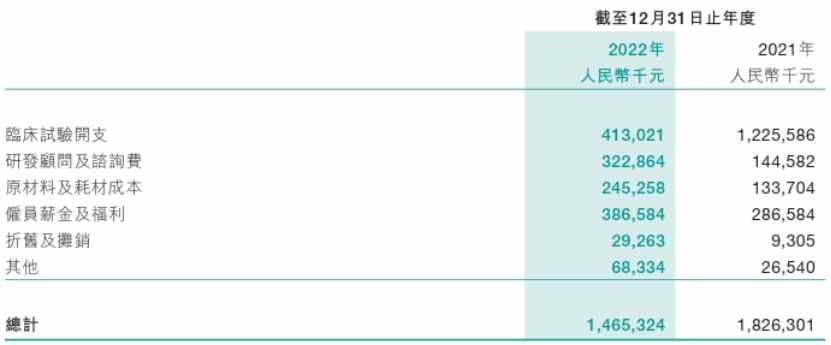

而这部分扩大的亏损中,有部分用在了员工福利及其他开支上。财报显示,期内公司行政开支4.10亿元,同比增长18.67%;研发费用方面,虽然三叶草生物当期整体费用同比降低19.77%,但其中大幅下降的是临床试验开支,同比大幅下降66.30%,与此同时,公司研发顾问及咨询费、原材料及耗材成本和雇员薪金等均有不同程度增长,其中雇员薪金增幅为34.89%。

但对此,公司表示,临床开支减少主要由于SCB-2019(CpG 1018╱铝佐剂)的后期临床开发(包括多项全球II/III期临床试验)于2021年基本完成,临床试验费用大幅减少。该减少部分被所使用的原材料及耗材增加以及与在2022年基本完成的技术转移和工艺验证相关的CDMO服务费增加所抵销。

而僱员薪金及福利增加则主要是由于员工平均人数增加,公司表示其一直在优化员工结构,持续减少非核心研发职位的员工人数,以加强对疫苗开发的核心优势及能力的专注度。

在现金流方面,公司期末现金及银行结余约18.6亿元,相比上年减少约9.8亿元。

由于这份财报表现并不出众,3月29日当天,三叶草生物的股价收跌8.20%,一定程度上反映了市场对于这份财报的冷淡态度。

如今的三叶草生物陷入了一个难以脱困的循环,即研发商业化不顺利导致财报表现不佳,财报不佳导致股价估值不佳,二级市场融资难进一步导致研发和商业化困难。

目前来看,被踢出港股通的“黑天鹅”导致流动性困难,或进一步加剧三叶草生物的二级市场融资问题。

据智通财经APP了解,根据上交所、深交所2023年最新修订的《实施办法》,港股通股票标的设置调出条件低于调入条件的调整缓冲机制,即属于恒生综合小型股指数成份股且不属于A+H股的港股通股票,港股平均月末市值低于港币40亿元的,调出港股通股票。

数据显示,截至今年3月31日,在2023年9月份的定期调整中,预计8只港股有望获新纳入港股通,17只现有港股通投资标的有可能惨遭剔除。目前三叶草生物暂时在这17只存在“踢出黑天鹅”的港股通标的之列,其检讨期内平均市值为33亿港元。

作为一家港股上市公司,流动性是支撑公司估值的关键因素。今年3月13日,上交所、深交所港股通股票名单调整正式生效,其中,同时调入沪港通和深港通的股票有33只,调出深港通的有20只。数据显示,截至5月2日,遭调出深港通的20只股票,平均股价下跌11%,平均成交额萎缩29%。

也就是说,一旦三叶草生物的这只“黑天鹅”最终落地,其股票流动性和估值或会受到较大影响。

提高造血能力或是唯一解

对于三叶草生物来说,二级市场融资短期内受影响或许是在其意料之中的。

2022年,三叶草生物与招商银行订立高达3亿美元的信贷协议,与汇丰银行订立高达5千万美元的信贷协议。如需要,可以利用该等银行贷款支持商业上市期间潜在的额外营运资金需求。

只是,“贷款营运”终究不是最优解。如何在大量的“不确定”寻找确定性,进而提高自身造血能力,重获投资者信任,才是三叶草生物当下最应该做的事情。

上文提到,由于前期全面押注新冠疫苗,三叶草生物暂停了对SCB-313(TRAIL-三聚体肿瘤产品)、SCB-808和SCB-420(Fc融合蛋白项目)的继续投入,而相关研发重心则放在了与新冠同赛道的呼吸道疾病治疗领域。

从财报中显示的商业化重点来看,重组蛋白新冠疫苗SCB-2019(CpG 1018/铝佐剂)依旧是三叶草生物商业化重心之一。

去年9月,三叶草生物披露了其正在进行的评估SCB-2019作为通用新冠加强针候选疫苗的III期临床试验的积极数据。

数据显示,针对BA.5变异株亚型和奥密克戎其他变异株亚型(BA.1和BA.2),在既往接种两剂灭活疫苗的受试者中,接种SCB-2019作为异源第三剂相较于第三剂接种灭活疫苗诱导了高5至6倍的中和抗体水平;针对新冠原始毒株的免疫反应高12倍。

去年12月,SCB-2019(CpG 1018/铝佐剂)在中国被纳入紧急使用,并于2023年2月首次正式上市。根据公司公告,三叶草生物已在国内多个省份开始商业化,并且已成功在24个省市将该重组蛋白新冠疫苗列入采购名单(人口覆盖率>80%)。

而在国际市场,三叶草生物预期2023年上半年SCB-2019(CPG 1018/铝佐剂)至少获得一个其他国家的紧急使用授权,以及提交多个紧急使用授权的申请,将亚太地区和拉丁美洲国家作为首要目标国家。

此外,三叶草生物预计在2023年上半年签署至少一个双边供应协议,以开始推动实现2023年的商业价值。

除了新冠疫苗,四价季节性流感疫苗AdimFlu-S(QIS),也有望在今年帮助增加三叶草生物的收益,并在2024年及以后贡献有意义的增长。

智通财经APP了解到,这是唯一获批用于三岁及以上人群的进口四价季节性流感疫苗。2023年2月,三叶草生物宣布与国光生技签订独家协议,获得在中国大陆分销AdimFlu-S(QIS)的权益。

从商业化角度来看,三叶草的商业化时间节点在今明两年,因此目前对于这家公司来说,努力练好内功,关注内在研发和商业化布局更重要。

扫码下载智通APP

扫码下载智通APP