深陷市场混战泥澡 创维(00751)告别艰难言之尚早

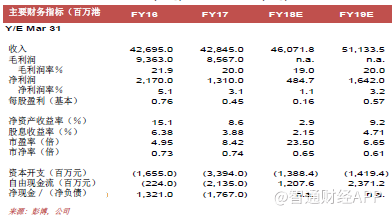

智通财经APP获悉,近日,创维数码(00751)(以下简称“公司”)公布了18财年中期业绩(截至3月底止财年),并召开了业绩电话会议,中国银河国际发表研报认为,公司前景难以有明显改善,而考虑到目前电视市场竞争激烈,市场对公司19财年的共识预测仍然过高。

中国银河国际指出,虽然目前以市净率估值计算,创维股价似乎并不昂贵,但仍对创维保持谨慎的态度,因为夏普、小米等竞争对手正积极抢占市场份额,这将对创维等龙头厂商造成压力,尤其该公司没有内部的生产团队支持。

18财年中期业绩点评

市值: 14.74亿美元; 自由流通量: 60.5%; 三个月平均每日成交额: 690万美元。

公司背景:创维数码通过其子公司经营彩色电视和影音产品的设计和产销。

公司于2017年上半年取得净亏损1.92亿港元,略好于10月25日发布的盈警中所列的净亏损2亿港元。公司收入同比上升5.9%,由17财年上半年的202.91亿港元增至18财年上半年的214.89亿港元,主要是由于中国市场销售同比下降所致。

净利润下降的主要原因,是电视机和非电视机业务(特别是机顶盒业务)的盈利能力下滑。公司的综合毛利率由17财年上半年的20.6%下降至18财年上半年的15.8%,降幅为4.8个百分点。创维的中国电视业务于18财年上半年取得收入87.64亿港元,较17财年上半年的93.76亿港元同比下降6.5%,主要由于销量同比下降21%所致。

中国市场的平均售价同比上涨18%,中国银河国际认为这是由于产品结构发生变化和面板价格上涨导致平均售价上涨所致。上半年海外电视产品收入为58.2亿港元,较17财年上半年的45.11亿元人民币增长29%,主要由于销量增长1%及销量同比增长27%所致。

18财年上半年中国电视业务的毛利率为19.8%,同比下降4.7个百分点,海外电视业务的整体毛利率也在上半年同比下滑3.9个百分点至5.9%。中国电视及海外电视业务的利润率下滑,主要是由于面板价格及其他零部件价格上涨,以及2017年6月至7月淡季的去库存活动所致。海外电视业务方面,由于ODM订单贡献增加,该业务的盈利能力受到产品组合较差所影响。

机顶盒和液晶显示模块在中国市场的收入同比增长30.3%,由17财年上半年的18.51亿港元上升至18财年上半年的24.12亿港元,同比增长31.3%;海外市场方面,则由17财年上半年的10.83亿港元上升至18财年上半年的14.22亿港元。机顶盒和液晶显示器模块业务毛利率同比下降9.2个百分点,由17财年上半年的17.6%下降至18财年上半年的8.4%,主要是受到产品结构转变和组件价格上涨所影响。

海外业务的毛利率亦同比下降4.3个百分点,由17财年上半年的26.7%降至18年上半年的22.4%,主要由于零部件价格大涨及内存芯片短缺所致。创维管理层严格控制成本,营业开支占收入比率同比下降1.5个百分点,这有助部分抵消毛利率下降带来的负面影响。

智能电视平台是18财年上半年业绩的唯一亮点。创维智能电视平台酷开(Coocaa)公布,17财年上半年收入为1.35亿港元,较17财年下半年的1.16亿港元和17财年上半年的5000万港元有所增长。智能电视平台收入主要来自开机广告,创维一直直接向客户销售广告位。

电话会议摘要

创维管理层表示,对于中国电视机需求疲弱(2017年1 - 10月销量同比下滑19%),公司没有具体的原因解释。在2017年4 月,创维发布了18财年1000万台的出货目标,并目标中国市场销量同比增长7%。不过,与同业一致,创维在18财年上半年的销量同比下降了21%。中国银河国际认为,从目前的销售速度来看,中国市场的出货目标难以实现。

管理层预计,下半年出货量的同比跌幅将较18财年上半年的20%以上收窄。创维管理层对中国电视市场的中长期前景保持乐观,主要是考虑到更换需求、家庭数量增加,以及渗透率提升的趋势(全国为1.5-1.8,农村为1.2,中国仍低于发达国家的平均水平)。管理层还指出,由于电视机价格上涨,中国消费者可能会延迟更换过程,因为大部分中国电视机制造商均在今年迄今提高了平均售价,而随着被抑制的需求释放,将推动行业出货量的增长。

创维管理层也指出,批量出货不是最重要的目标,提升毛利率在现阶段更为重要。创维将继续将产品结构转向高端产品,以提高盈利能力。创维18财年海外市场电视出货目标为900万台,同比增长30%。尽管上半年的出货量同比增长低于预期,管理层仍在努力实现出货目标。管理层指出,LG、东芝和日立等主要日本和韩国ODM/OEM的需求强劲。创维将于稍后公布新的发货目标。

至于电视业务的盈利能力,创维管理层表示,相对2017年第2季,中国电视业务的盈利能力在9月和10 月改善,但海外业务在同期的表现仍然较弱。公司表示,面板价格自2017年7月以来疲弱,而未来的成本压力将会缓解。然而,其他零部件成本依然高企,将继续限制毛利率表现。管理层未就18财年下半年盈利给予指引,但强调已有改善。 管理层重申其18财年智能电视平台的收入预测为3亿港元,考虑到17财年上半年的经营业绩,这目标是可以实现的。智能电视平台的收入将主要来自广告。

电视市场竞争激烈 创维前景难以改善

中国银河国际的观点:公司的股价表现一直疲弱,在其公布18财年上半年取得净亏损后,或有投资者认为公司的最坏情况已过去。由于有投资者趁低吸纳, 公司的股价或会反弹。不过,中国银河国际认为公司前景难以有明显改善,而考虑到目前的市场竞争激烈,市场对公司19财年的共识预测仍然过高。

尽管面板价格走软,中国电视市场在明年仍难言乐观,因为夏普、小米等竞争对手正积极抢占市场份额,这将对创维等龙头厂商造成压力,尤其该公司没有内部的生产团队支持。以市净率估值计,创维似乎并不昂贵,但中国银河国际仍对创维保持谨慎的态度。如果夏普等公司减慢抢占份额的速度,中国银河国际才会对创维有较不负面的看法。

催化剂:公司公布更多在线业务和智能电视平台的细节;中国电视业务经营表现改善。(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP