美股前瞻 | 三大股指期货齐跌 美联储最青睐通胀数据今晚来袭

盘前市场动向

1.4月28日(周五)美股盘前,美股三大股指期货齐跌。截至发稿,道指期货跌0.43%,标普500指数期货跌0.45%,纳指期货跌0.42%。

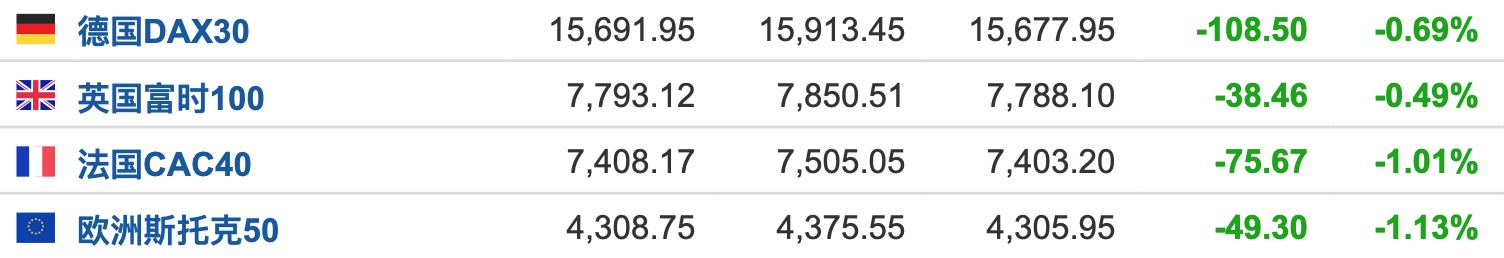

2.截至发稿,德国DAX指数跌0.69%,英国富时100指数跌0.49%,法国CAC40指数跌1.01%,欧洲斯托克50指数跌1.13%。

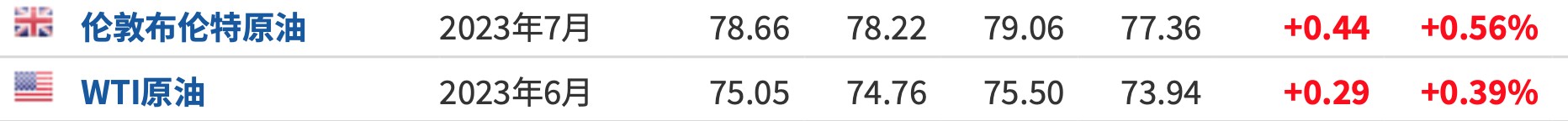

3.截至发稿,WTI原油涨0.39%,报75.05美元/桶。布伦特原油涨0.56%,报78.66美元/桶。

市场消息

美联储最青睐通胀数据今晚来袭!美国3月PCE数据将于今晚20:30公布。市场预期,美国3月PCE物价指数同比涨幅为4.1%、环比涨幅为0.1%,预计核心PCE物价指数同比涨幅为4.5%、环比涨幅为0.3%。值得一提的是,周四公布的数据显示,一季度PCE价格指数年化季率初值为4.2%,高于前值3.7%;核心PCE物价指数年化季率初值为4.9%,高于前值4.4%和市场预期的4.7%。

美银:因盈利下滑与就业市场疲软,美股反弹将戛然而止。美国银行策略师Michael Hartnett表示,随着企业收益大幅下降和劳动力市场疲软,美国股市的反弹可能会戛然而至。这位策略师表示,股价反映了利润“仅”下降4%,并重申了他的建议,即在4200点以上卖出标普500指数。他表示:“随着劳动力市场的破裂和每股收益的衰退,2023年的经济不确定性将结束,我们仍持悲观态度。”他补充称,盈利硬着陆和利率“不着陆”的风险仍然很高。

美国紧急贷款连续第二周上升,美联储下周利率决议更为难了?美国的银行连续第二周增加从美联储获得的紧急借款,这突显出在上月一系列银行倒闭后,金融体系面临的持续压力。根据周四公布的数据,在截至4月26日的一周内,美联储通过两项支持贷款机制向金融机构提供了1552亿美元的未偿贷款,而上周为1439亿美元。紧急贷款增加反映出银行业再度出现波动,这可能使美联储官员在下周货币政策会议上面临的决策复杂化。政策制定者可能会评估信贷紧缩对经济增长的影响。

经济停滞不前,通胀高烧难退!美国经济在“滞胀”边缘游荡。最新GDP数据显示美国经济超预期降温,但是在上一季度,也就是在近期美国银行业危机引发的信贷紧缩恐慌情绪之前,美国GDP增速就已放缓。与此同时,美国核心通胀率仍处于较高的水平,则凸显出美联储面临的巨大挑战,再加上消费者支出持续面临高利率重压,这也意味着出现“滞胀环境”的风险更高。经济学家们纷纷警告称,随着时间推移,在高通胀压力下美联储或持续加息至6月而不是市场预期的5月,以及高利率压力和信贷紧缩恐慌下,消费者支出的增长势头将明显放缓,这对于本季度来说是一大警告信号。

个股消息

亚马逊(AMZN.US)Q1业绩全线超预期!但市场担忧AWS增速熄火。财报显示,亚马逊第一季度总营收同比增长9.4%,至1,274亿美元,高于1,247亿美元的分析师普遍预期。营业利润达到48亿美元,同比增速高达30%,分析师普遍预期则为30亿美元;经营利润率为3.7%,为六个季度来首次高于3.5%,高于去年同期的3.2%和市场预期的2.4%,环比来看,经营利润率从上季度的1.8%飙升。其中,AWS业务收入同比增长16%至214亿美元,同比增速为连续五个季度来下降,但依然高于市场预期的210.3亿美元;不过,AWS业务的经营利润率仅为24%,降至2017年二季度以来的最低水平。对于第二季度的营收,亚马逊给出的指引预计将落在1270亿美元至1330亿美元之间,同比增速将在5%至10%之间,中值为1300亿美元,同比增速仅为7.2%,将为史上第二低增速,但和市场预期的1301亿美元大体一致;该公司预计二季度经营利润在20至55亿美元之间,市场的预期是47.4亿美元。此外,一些分析师推测,企业技术类的支出持续放缓可能会在今年晚些时候将AWS云服务的销售额增长率推至个位数。截至发稿,亚马逊周五美股盘前跌近3%。

英特尔(INTC.US)Q1亏损史上最大,营收暴跌三成。财报显示,英特尔Q1总营收同比跌36%、环比跌16%至117亿美元,高于分析师预期的111亿美元,仍接近2010年以来低位,但高于公司给出的指引区间上限115亿美元。调整后非GAAP每股亏损4美分,好于预期的亏损16美分。净亏损28亿美元,上年同期为盈利81亿美元。在PC个人电脑市场持续低迷、芯片市场竞争激烈的大背景下,英特尔创其历史上最大的季度亏损,超越2017年四季度的亏损纪录6.87亿美元,不仅是至少三十年来首次连续两个季度亏损,也是2009年以来首次公布调整后(非GAAP)的季度亏损,且连续第五个季度销售额下降。该公司预计第二季度调整后营收115亿至125亿美元,符合分析师预期的117.5亿美元,但预计二季度调整后仍录得每股亏损4美分,超过分析师预期的亏损2美分,或连续三个季度亏损。CEO重申裁员并寻求其他成本缩减措施,今年将削减30亿美元。CFO表示,预计下半年毛利率将达到40%区间。截至发稿,英特尔周五美股盘前涨超6%。

Snap(SNAP.US)调整广告工具后收入出现首次下滑,Q2收入前景不佳。财报显示,该公司Q1收入同比下降了7%至9.886亿美元,低于分析师平均估计的10亿美元;净亏损为3.29亿美元,合每股亏损0.21美元,而上年同期的净亏损为3.596亿美元,合每股亏损0.22美元。值得一提的是,Snap在对其广告工具进行重大调整后,该公司收入首次出现下滑,不仅如此,该公司预计Q2营收为10.4亿美元,低于市场预期的11亿美元。该公司表示,由经济压力和Snap自身产品变化造成的广告“需求持续中断”预计将持续到当前季度。截至发稿,Snap周五美股盘前大跌近18%。

雪佛龙(CVX.US)Q1利润同比增长3%,下游业务利润飙升至18亿美元。数据显示,雪佛龙第一季度经调整后利润为67.44亿美元,同比增长3%,主要是由于成品油销售利润率提高;调整后的每股收益为3.55美元,好于市场预期,上年同期为3.36美元。第一季度,上游业务净利润达到51.61亿美元,上年同期为69.34亿美元;下游业务净利润为18.00亿美元,上年同期为3.31亿美元。

埃克森美孚(XOM.US)Q1营收同比下降4.3%,净利润同比增长109%。财报显示,埃克森美孚Q1营收为865.65亿美元,同比下降4.3%,好于市场预期的856.5亿美元;归属于公司的净利润为114.30亿美元,同比增长109%;调整后的每股收益为2.83美元,好于市场预期的2.60美元,上年同期为2.07美元。Q1资本和勘探支出为63.8亿美元,较上年同期的49.04亿美元增长30%。Q1石油产量为383.1万桶油当量/天,较上年同期高16万桶油当量/天。

重要经济数据和事件预告

北京时间20:30 美国3月个人支出月率

北京时间20:30 美国3月PCE数据

北京时间22:00 美国4月密歇根大学消费者信心指数终值

北京时间23:00 美联储公布其对硅谷银行的调查评估报告

扫码下载智通APP

扫码下载智通APP