内销高增外销回暖,毛利承压不改敏华(01999)长期价值

本文来自中信建投证券的研报《敏华控股(01999):内需快增,出口回升,毛利短期承压,不改长期价值》,作者为中信建投轻工制造消费行业分析师花小伟,分析师孙金琦,研究助理陈伟奇。

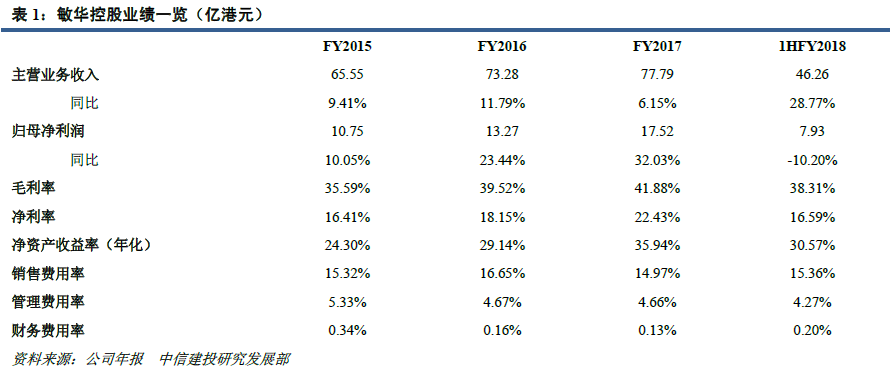

11月15日,敏华控股(01999)发布2018财年上半年业绩报告。2018财年上半年公司实现主营业务收入46.27亿港元,同比增28.77%;归属于上市公司股东的净利润7.93亿港元,同比下降10.25%。智通财经APP获悉,中信建投证券发表研报称,敏华作为功能沙发消费品龙头,基本面扎实、低PE、高分红,且公司内销将维持高增,外销逐渐回升,看好公司的长期投资价值潜力,维持“买入”评级。

内销市场持续高增,外销市场逐渐回暖

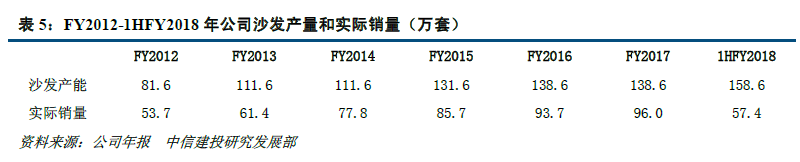

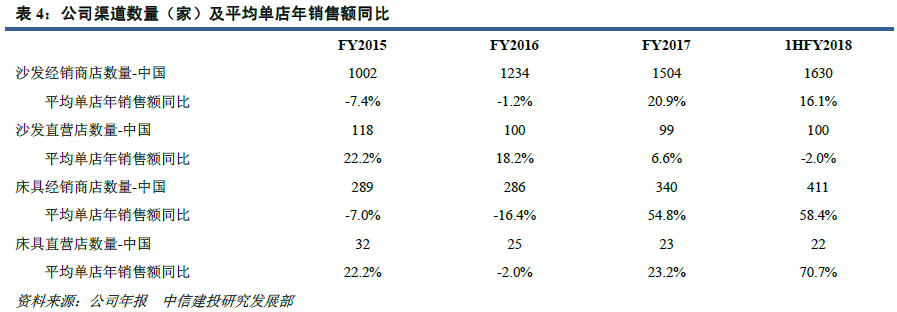

公司主要产品为功能沙发,为国内外功能沙发龙头,其中国内市占率为37.7%,美国市占率为9.6%(2017年5月数据)。1HFY2018(不含HG)公司在中国市场实现主营业务收入20.88亿港元,占比为49.29%,对收入贡献近半;外销收入21.48 亿港元,占比50.71%。

(1)沙发及配套产品批发业务方面,1HFY2018 公司实现收入33.69 亿港元,占比72.8%。其中:

中国市场内销收入达到12.85 亿港元,同比高增40.2%,占比同比提高2.3pct 至27.8%,公司通过对产品提价使毛利率与上年同期相同,保持在41.4%的水平。在各级政府出台政策抑制房地产市场投机行为的背景下,由于公司家具产品主要与消费者对住房的刚性需求相关,因此销售受影响较小。

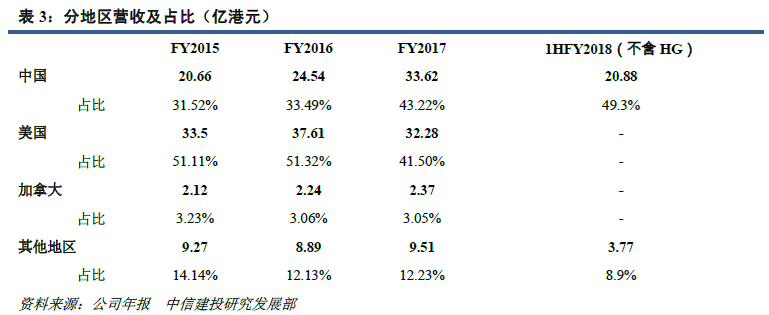

2017 年前三季度全国GDP 实现6.9%增长,经济形势向好,消费者收入稳步提升,为家居产品销售带来强劲需求,保证了内销的增长。公司继续拓展在中国的门店布局,分销商门店数量从2017 年3 月的1504 间增加到9 月的1630 间,增长8.4%,单店销售同比增长16.1%,店效业绩增长更加明显。

北美市场销售收入17.56 亿港元,同比增2.1%,收入占比37.9%,毛利率下降5.3pct 至36.7%。在2017财年敏华调价策略损失部分北美客户的情况下,公司及时调整产品结构,因此北美业务开始回暖。但美国单个家庭新屋销售在8 月较7 月降低3.4%,达到年内新低,导致公司在北美市场家具销售受到影响。美国经济分析局公布数据显示,第二季度国内实际生产总值增长3.1%,增速态势良好,因此未来美国家具市场有望转好。

欧洲及其他海外市场收入规模较小,实现销售收入3.29亿港元,同比降低4.6%,占比7.1%,毛利率同比下降4.9pct至30.4%。其中欧洲市场收入下降约23%,主要是由于欧洲经济疲软,英国脱欧等原因所致。公司入股的HG在2017年初对东欧乌克兰工厂进行扩建,预计2017年12月前完工,届时可提高一倍生产能力,东欧产能将使公司能够享受到东欧廉价劳动力福利,并且大幅缩短西欧业务的交货期,提高在欧洲市场竞争力,未来欧洲市场业绩反弹可期。

(2)沙发及配套产品零售业务方面,1HFY2018公司零售业务实现营收4.47亿港元,同比增长26.2%,占比达到9.7%,毛利率同比减少1.3pct至60.6%。零售业务的增长主要由于线上零售平台销量的提升。

其中,线下销售渠道方面,来自芝华仕和MOREWELL品牌沙发专卖店零售收入2.70亿港元,下降2.5%。截至2017年9月30日,集团自营门店100间,平均单店销售额同比下降2.0%。

线上销售渠道方面,公司在天猫、京东商城等互联网和电视购物平台拥有专卖店,实现销售收入约1.77亿港元,同比增长129.4%。

(3)其他产品为公司生产的床具及沙发部件等产品,1HFY2018实现营收1.20亿港元,同比增长62.1%,营收占比9.0%,毛利率同比降低3.8pct至31.6%。

(4)Home集团业务方面,1HFY2018期间HG实现营收3.91亿港元,占比8.5%,毛利率23.6%。2016年12月31日起将HG纳入敏华附属公司并合并入账,报告期HG在欧洲市场收入较上年同期增长约16.7%。

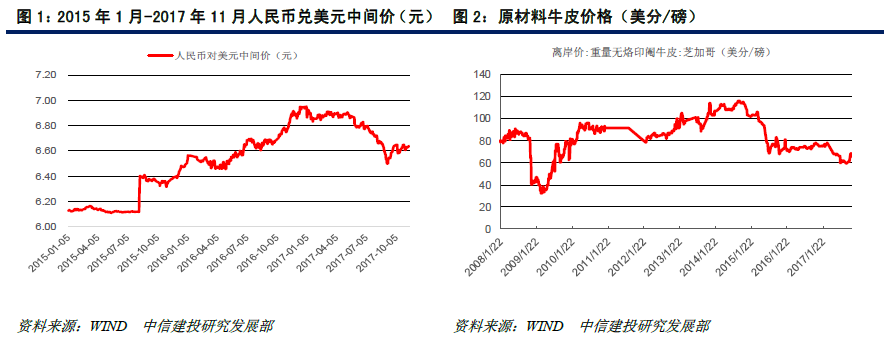

毛利率因原材料价格上涨而下滑,期间费用小幅上升

公司总体毛利率由去年同期的42.7%下降至38.3%。一方面是由于公司本期合并计算了HG的业务,HG产品同期毛利率为23.6%,如不考虑合并HG业务的影响,公司毛利率可达39.7%;另一方面是由于本期原材料上涨幅度较大,其中化工产品、钢材平均单位成本分别上升40.0%、37.2%,而这两项原材料合计占公司生产成本的28.5%,最终致使公司生产成本同比增加38.6%。

以国际会计准则计算,公司1HFY2018销售费用率同比提高1.26pct至15.36,主要是合并HG业务及海运费价格上涨所致;管理费用率同比下降0.34pct至4.27%;财务费用率同比提高0.14pct至0.2%,主要是短期借款利息增加所致。整体期间费用率因此提高1.06pct至19.83%。

汇兑损失增幅较高,拉低公司净利增速

公司上年同期汇兑收益0.84亿港元,今年汇兑损失0.30亿港元,致使公司归母净利润同比下降10.2%,若扣除汇兑损益的影响,公司归母净利润额增速在3%左右。

入股Home Group,扩大中欧市场协同效应

公司于2016年11月与欧洲知名软体家居生产商Home Group Ltd.达成战略联盟,以不超过4.16亿港币的最高代价认购其50%的股权,扩大中国市场及欧洲地区协同效应。HG拥有五大生产基地,分布于乌克兰、波兰、波罗的海等国家,产品主要销往北欧,主要客户包括IKEA, Steinhoff等。

欧洲市场方面,公司将与HG在生产、产品开发、渠道、供应链等方面发挥协同效应,供应链方面深度整合原材料采购系统和物流体系,借助Home Group现有产能和销售渠道,快速挺进欧洲市场。

国内市场方面,2017年3月,推出Fleming北欧宜居系列布艺沙发,融合时尚潮流和健康舒适,以优质的产品和相宜的价格切入年轻消费群体。目前已开设2加自营品牌专卖店,23加加盟运营品牌专卖店,公司计划大力开拓中国市场,加速布局,未来将贡献新增长点。

本年度HG对欧洲最主要的乌克兰工厂进行扩建,目前进展顺利,预计12月前完工,届时将提高一倍以上生产能力。此外,HG开始在乌克兰建设木材加工厂,预计本年内完工,完工后将充分利用当地木材资源,有效降低集团在中国和欧洲工厂的木材成本,提升利润空间。

投资建议

浑水做空事件发生后,公司迅速做出回应,对浑水的虚假指控做出有力回击,目前公司股价已经回归基本面正轨。我们也自始至终认为,公司作为功能沙发消费品龙头,基本面扎实、低PE、高分红,且公司内销将维持高增,外销逐渐回升,看好公司的长期投资价值潜力。

我们预计公司FY2018(2017.03-2018.03)净利润为18.08亿港元,同比增3.2%,FY2019(2018.03-2019.03)净利润为20.70亿港元,同比增14.5%,对应PE为15.7倍、13.7倍,且考虑到公司的内销比例快速提升,我们认为公司的估值存在上升空间,维持“买入”评级。

风险提示:竞争愈加激烈。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP