亿胜生物(01061)调研纪要:积极收购丰富产品线 估值便宜

本文来自招银国际的研报《亿胜生物科技(01061)工厂调研纪要》,作者为招银国际吴永泰(CFA),葛晶晶。

智通财经APP获悉,招银国际对亿胜生物科技(01061)工厂进行了调研,并整理发布工厂调研纪要,主要内容如下:

内生增长为主要增长动力。2017上半年公司自有产品同比增长 18.1%,第三方产品增长 29.6%。上半年自有产品总收入占比为 79.8%,其中外科产品(贝复济系列)占总收入的 45.4%,眼科产品(贝复舒系列)占总收入的 34.4%。第三方产品和市场推广服务占总收入的 20.2%。管理层认为,现有产品将继续推动公司的增长。

外科修复产品线齐全。贝复济系列产品现有三种剂型,贝复济喷雾、贝复济冻干粉和贝复新凝胶。贝复济喷雾主要用于门急诊烧伤,贝复济冻干粉用于手术一次性使用,贝复济凝胶可以带回家自用。贝复济冻干粉被纳入新版国家医保目录,未来增长空间来自多科室覆盖,过去该产品主要用于烧伤科,现在已拓展至皮肤科、口腔科、妇产科、整形手术及微整形手术。贝复新凝胶没有纳入新版国家医保目录,但是该产品可以维持现有售价,由于凝胶和喷雾使用更为便捷,贝复济冻干粉纳入医保后将带动凝胶和喷雾的销售。

眼科产品增长依赖新医保目录。贝复舒滴眼液被纳入新版国家医保目录,贝复舒眼用凝胶取消了医保工伤限制。我们认为,未来眼科业务增长主要依靠新版国家医保目录的执行。第三方代理产品方面,百盛的适丽顺成为公司主要推广的产品,用于治疗视网膜病变,预计该产品全年将继续维持上半年的高增速。辉瑞的产品也将维持上半年的增速。

渠道下沉,提高市场渗透率。公司目前销售人员共计1280人,覆盖全国 4567 家医院。销售人员中 60%是全职员工,其余销售人员为合同制。管理层表示,公司一直以来以学术营销为主,所以医改政策推进对公司的负面影响较少。公司目前覆盖的医院以一二线城市的三甲医院为主,随着分级诊疗的推进,公司未来会进行渠道下沉,覆盖更多的地市级、县级医院。

研发能力较弱。公司研发平台有三个:抗体平台、生长因子平台和“吹-灌-封”单剂量平台。抗体平台和生长因子平台是技术平台,“吹-灌-封”单剂量平台是生产平台。公司在研管线上有9 款眼科产品,而公司研发开支仅为3000 千万港元左右,研发费用占总收入比重约3.9%,远低于同行业竞争者。

通过收购兼并丰富产品线。短期内,公司正在物色可以丰富产品线的独家产品。海外收购方面,公司也在积极寻求海外研发实力较强的公司和有市场潜力的药品。

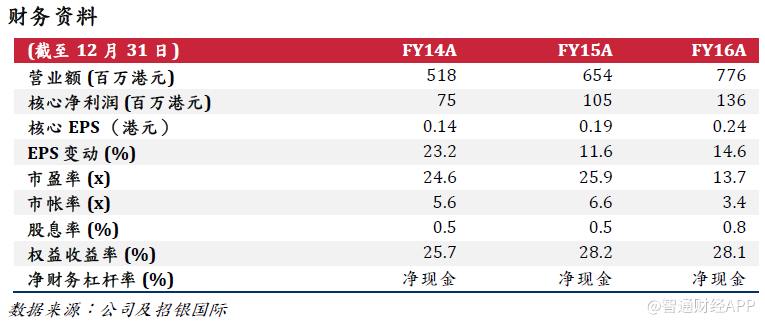

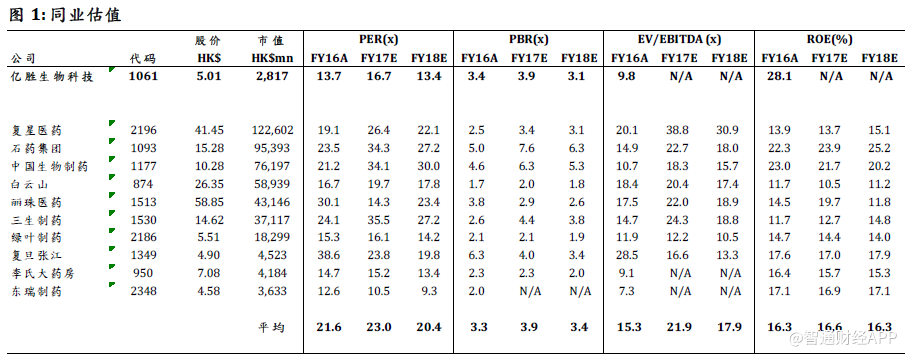

估值较便宜。公司目前市盈率为2017年/2018年预测市盈率的16.7 倍/13.4倍。基于公司未来三年净利润增速预测在20%以上,招银国际认为目前估值较为便宜。

(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP