招商证券:怎么看超预期的降准?

智通财经APP获悉,招商证券发布研究报告称,3月17日,据央行官网披露,人民银行决定于3月27日降低金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构)。本次下调后,金融机构加权平均存款准备金率约为7.6%。对于资产价格而言,降准并不预示货币政策再次放松,因此其对债市(尤其是长债利率)的积极意义已明显减弱。立足当下,由于流动性偏紧是导致节后短债收益率上行的主要因素之一,因此此次降准对于缓和短债压力有所裨益。权益市场方面,降准理论上有利于促进信贷投放、保障广义流动性的充裕,但要警惕当前企业中长期贷款增速已接近历史高点,一旦拐头可能产生风险。

事件:

3月17日,央行意外降准。据央行官网披露,人民银行决定于3月27日降低金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构)。本次下调后,金融机构加权平均存款准备金率约为7.6%。

▍招商证券主要观点如下:

此次降准的三个反常

对比历次降准操作,此次降准存在三个反常:

1)国务院尚未释放信号,央行直接公布降准决议。历史上,每逢降准降息出台,国务院通常会首先在常务会议上释放信号,央行随即研究落实。例如:去年11月22日,国常会提出 “引导银行对普惠小微存量贷款适度让利.....适时适度运用降准等货币政策工具,保持流动性合理充裕。”3天后(11月25日),央行宣布于12月5日降准0.25个百分点。

不同于以往,此次降准之前,国务院并未释放明确信号。尽管央行月初在国新办组织的“权威部门话开局”系列主题新闻发布会上提出“用降准的办法来提供长期的流动性,支持实体经济,综合考虑还是一种比较有效的方式”,但这仅说明降准具有必要性,难以从中看出当前降准的迫切性。

2)央行降准公告中并未阐述具体目的。历史上,央行在降准的同时,会以答记者问的方式,阐明具体目的。例如:上次降准(11月25日)时,央行表明降准的目的是:1)保持流动性合理充裕,2)优化金融机构资金结构,3)降准节约的资金成本可用于促进降低实体经济综合融资成本。

不同于以往,从当前央行网站公布的信息来看,其并未依据惯例,通过答记者问等方式就此次降准目的与市场进行沟通,也未披露降准释放的长期资金规模与节约的资金成本等重要信息。此次降准操作的信息量与透明度明显不及过往。

3)MLF超量续作与降准同时推出,历史罕见。在央行流动性管理工具箱中,MLF、结构性政策工具(如:PSL),以及降准等工具措施均可以起到补充银行中长期流动性的作用,具有近似的效果,因此多种工具同时使用较为罕见。

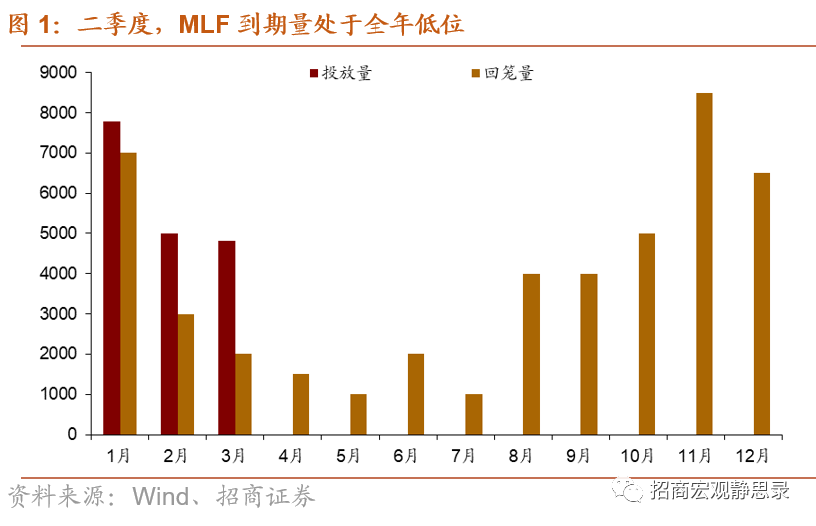

本周,央行运用MLF工具投放中长期资金4810亿元,轧差后实现净投放约2810亿元,为一季度单月最高,投放量超出市场预期。二季度,MLF到期规模处于全年低位,面对跨月、缴税等特殊时点的流动性回笼压力时,央行完全可以通过MLF超量投放等方式来灵活应对,启用降准的必要性似乎并不明显。

基于以上三点,此次降准超出之前预期,也超出市场普遍预期。反常操作背后的隐藏信息,值得市场跟踪观察。

此次降准的可能考虑

由于央行并未在第一时间披露此次降准的目的,结合历史经验,得出以下推断:

推断1. MLF余额突破“门限”,或已触发降准置换MLF动机。历史上,央行曾多次通过降准的方式来置换MLF,从而降低银行负债端成本,为中长期贷款投放“保驾护航”。例如:2018年10月,央行全面降准1个百分点。在随后发布的三季度《货币政策执行报告》中,央行表示“降准释放的部分资金用于偿还当日到期的约 4500亿元MLF,进一步增加银行体系资金的稳定性,优化商业银行和金融市场的流动性结构”。

结合历史经验,MLF余额突破5万亿元,是央行开展降准置换的门限值。截至2月,MLF余额48280亿元,加上3月净投放的2810亿元,当前余额已超过5万亿元的门限大关。据经验推测,央行当前有动力运用降准工具,进行MLF置换,保障中长期贷款的持续投放,实现高质量发展的首要目标。

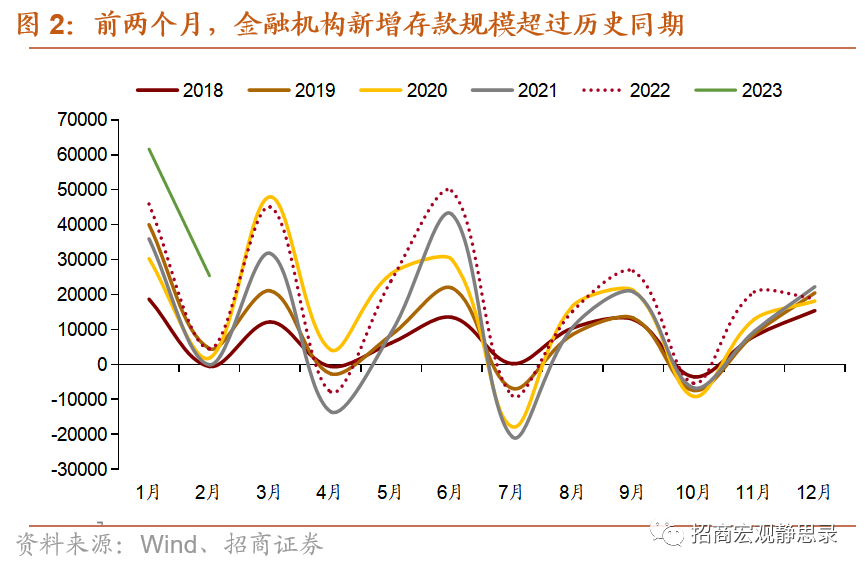

推断2. 存款超季节性增多,降准可对冲银行缴准压力。在实体部门增加预防性储蓄的背景下,今年前两个月,实体部门新增存款8.7万亿,远超历史同期,其中尤以2月表现最为突出(详见2月金融数据点评)。实体部门存款的超季节性多增会使银行缴纳的法定存款准备金明显增多,从而对银行间市场流动性产生压力。

3月,通常是存款增长的“大月”。三年疫情期间,该月新增存款平均规模较疫情之前增长近3倍。若按此次降准前7.8%的法定准备金计算,本月需要多缴准备金约4000亿元,较前两个月明显提升,这对跨季之际的流动性会产生明显压力。通过降准0.25个百分点,释放约5000亿的长期流动性,央行可对冲存款多增造成的影响,保障流动性合理充裕。

此次降准可能产生的影响

对于流动性而言,本月是财政支出的“大月”,流动性缺口并不明显。上半月,1年期存单利率略高于MLF利率平稳运行。降准之后,存单利率迅速走低,二者之间的利率差再度拉大。从节奏来看,由于本月财政支出主要集中在月末,与此次降准落地的日期(27日)相接近,预计在二者共同作用下,跨季期间市场流动性可平稳无虞。

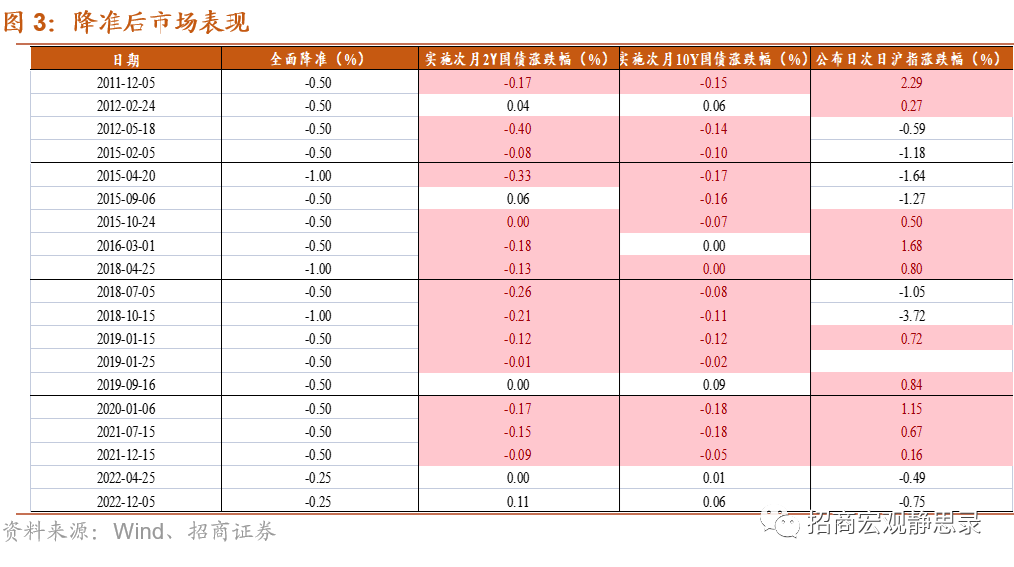

对于资产价格而言,降准并不预示货币政策再次放松,因此其对债市(尤其是长债利率)的积极意义已明显减弱。立足当下,由于流动性偏紧是导致节后短债收益率上行的主要因素之一,因此此次降准对于缓和短债压力有所裨益。

权益市场方面,降准理论上有利于促进信贷投放、保障广义流动性的充裕,但要警惕当前企业中长期贷款增速已接近历史高点,一旦拐头可能产生风险。

风险提示:

经济失速下行、政策误判风险抬升。

扫码下载智通APP

扫码下载智通APP