四季度制造业扩张趋缓,关注新生消费细分行业

本文来自中泰国际的策略周报《中国四季度制造业扩张趋缓;美联储大概率年末加息》,作者为中泰国际的分析师徐博。

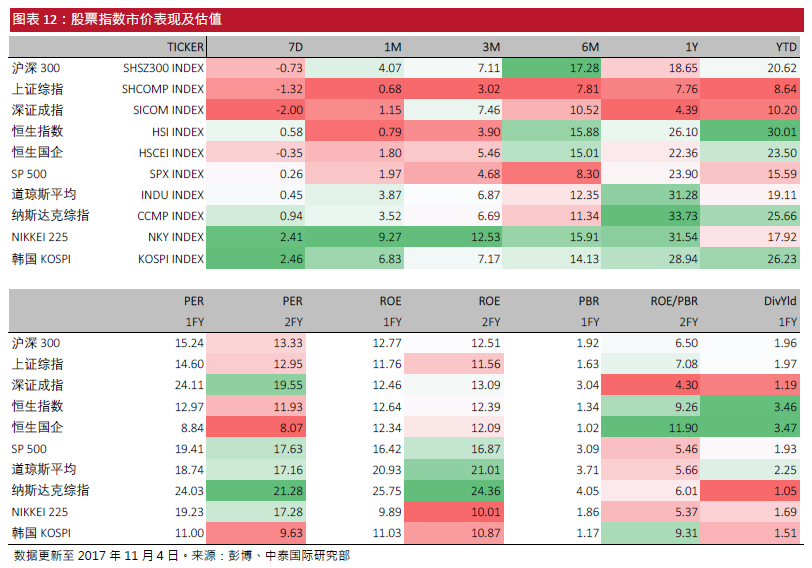

始于10月30日的一周,全球股票指数微涨0.64%。新兴市场表现好于发达市场,按周上升1.44%;其中,韩国、印度尼西亚市场表现领先,按周分别收涨3.36%、2.24%。而俄罗斯、巴西延续下跌态势,按周下跌分别为0.77%和3.71%。发达市场中,日本延续了近期的上涨态势。

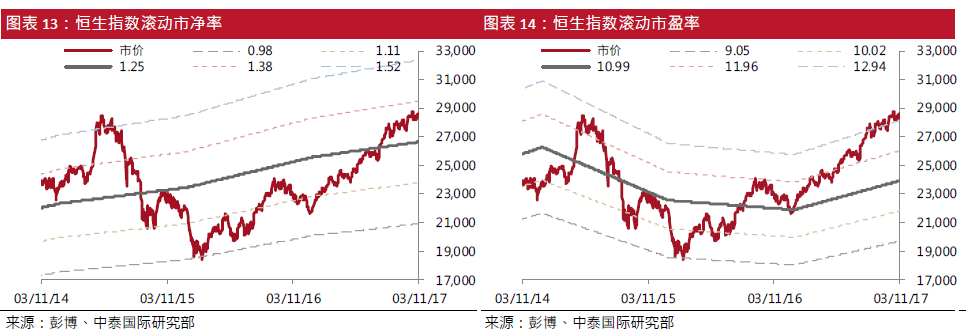

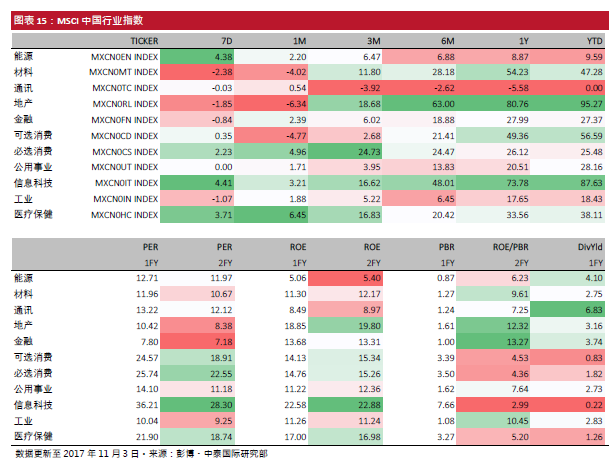

中国市场上,离岸指数略好于在岸指数,运行相对稳定。恒生指数按周微涨0.58%,恒生国企指数按周微跌0.35%。而在岸指数下挫明显,沪深300、上证综指、深证成指分别按周下跌0.73%、1.32%和2.00%。离岸市场上,信息科技、能源和医疗保健行业领涨市场,按周分别收涨4.41%、4.38%和3.71%。具体主要受益于石油股、半导体元件制造商和药企的股价上扬。基本面因素则在于国际油价持续上涨、半导体元件需求扩张和尖端工艺拓展、以及药品器械审批制度改革预期。在另一方面,材料、地产和工业板块则按周明显收跌,下跌幅度分别为2.38%、1.85%和1.07%。

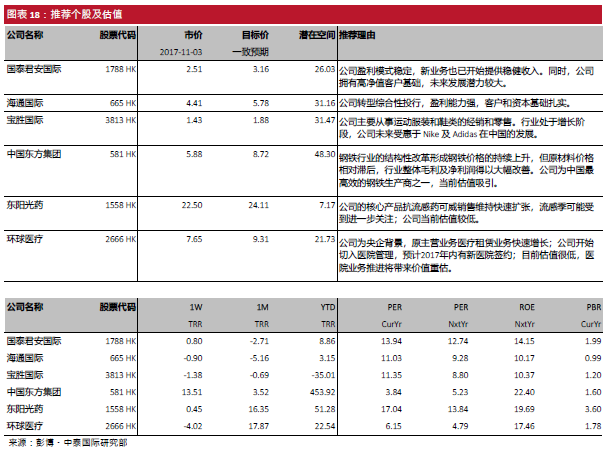

中泰国际认为,立足当前经济和市场环境,煤炭、材料和工业板块的政策周期面临较大不确定性,且景气下行风险较大,虽然其中仍存在结构性受益企业。

相对而言,代表新生消费需求的新能源、环保设备及服务、智能/人工智能相关半导体及高工艺配件、新药、医疗器械、5G通信升级等细分行业具备更广阔的成长空间。此外,金融行业面临战略、技术升级、和经营环境变化带来的盈利提升机遇。

四季度制造业扩张趋缓,结构性机遇明显

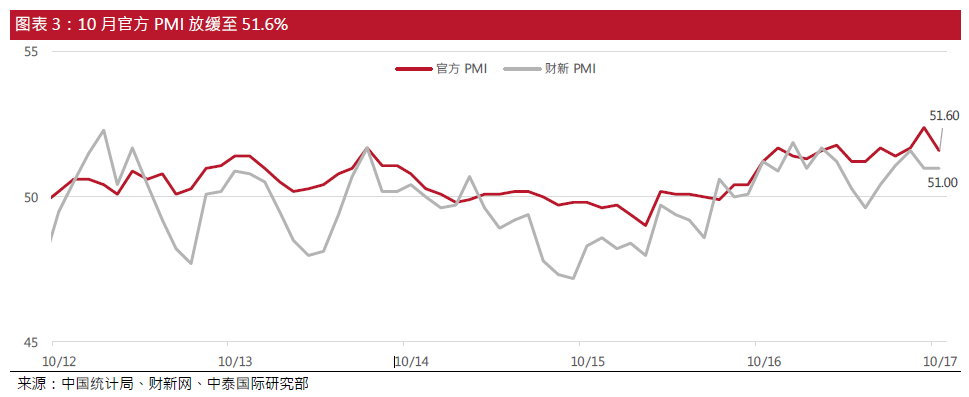

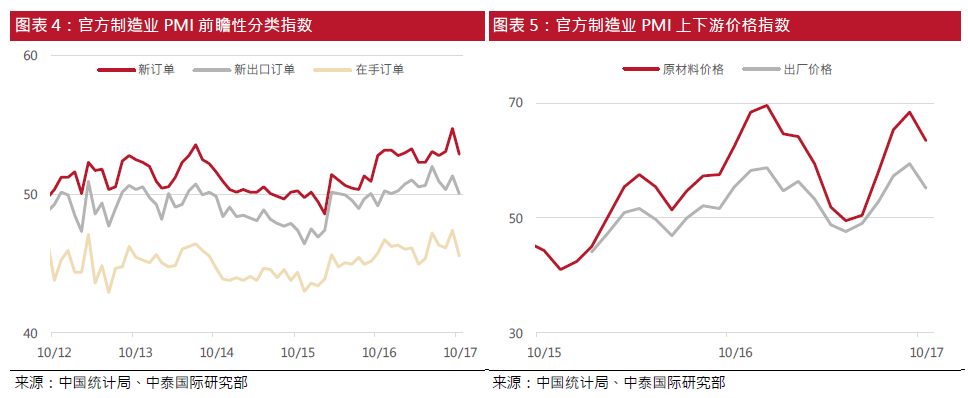

官方PMI、财新PMI分别于10月31日和10月3日公布。就制造业而言,官方综合PMI及分类指标提示制造业扩张趋缓。特别是,具有前瞻性的新订单、新出口订单和在手订单同步出现下滑,这显示四季度行业扩张动能弱于三季度。此外,原材料价格及出厂价格指数亦同步出现下滑,这与中泰国际在以往报告中提示的下游新增需求放缓,补库存趋缓,工业制造业产品、原材料景气下行风险上升的判断一致。

焦炭、铁矿石市价出现高位回落现象、各类钢价也出现局部高位盘整。在资本市场,中国内地采掘和钢铁子行业指数也已出现明显回调。不过,由于此轮工业制造业盈利改善的动力主要来源于上游的结构性去产能,下游的补库存和基建需求。限产重组有利于能源和原材料价格局部高位运行,行业整合上升也有利于受惠企业保持高利润水平。

从数据来看,10月份官方制造业PMI达51.6%,较上月回落0.8个百分点,但仍高于去年同期0.4 个百分点,制造业扩张态势仍在延续。其中,制造业产品生产和市场需求增速有所放慢。生产指数和新订单指数在连续三个月上升后有所回落,分别为53.4%和52.9%,低于上月1.3 和1.9 个百分点,不过仍高于去年同期。

受益于生产进度,减产或错峰生产等政策指引,高耗能、高污染行业生产经营活动趋缓,高耗能行业PMI 为49.2%,比上月下降2.1 个百分点,落至临界点以下。行业扩张动力主要来源于高端制造业、消费品制造业。汽车制造业、专用设备制造业、电气机械器材制造业、医药制造业、食品及酒饮料精制茶制造业、纺织服装服饰业等行业PMI 均位于53.0%以上的景气区间,明显高于制造业总体水平。

从价格细分指数看,10 月主要原材料购进价格指数和出厂价格指数为63.4%和55.2%,分别低于上月5.0 和4.2 个百分点,在连续4 个月上升后出现明显回落。从价格、库存周期和原材料价格当前运行态势看,行业景气度下行风险增大。而按企业规模指数分析,行业内盈利能力分化扩大、行业重整的现象十分明显。大型企业PMI 为53.1%,比上月回落0.7个百分点,继续位于扩张区间。而中、小型企业PMI 为49.8%和49.0%,分别比上月下降1.3 和0.4 个百分点,跌落荣枯线。

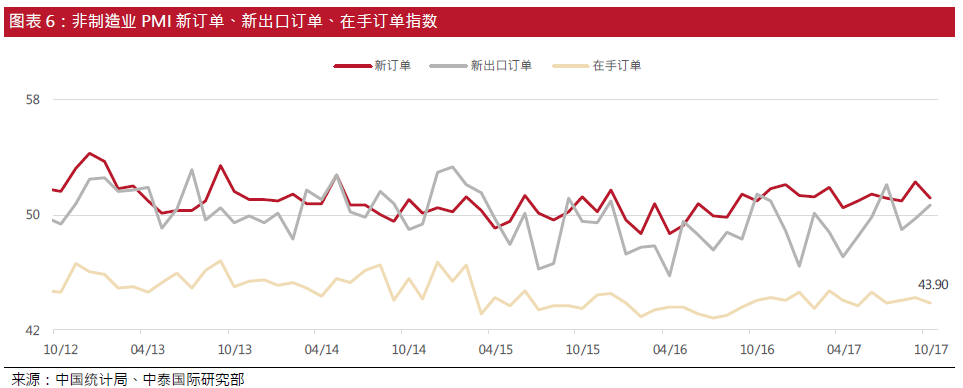

相对而言,虽然非制造业PMI 环比略有下降,但非制造业继续保持了平稳较快的增长态势。10 月份,中国非制造业商务活动指数为54.3%,环比回落1.1 个百分点,但同比扩张0.3 个百分点。服务业保持稳定增长。商务活动指数为53.5%,比上月回落0.9 个百分点,但高于年内均值0.1 个百分点。建筑业继续高位运行。商务活动指数为58.5%,环比回落2.6 个百分点,但仍处于较高景气区间。“一带一路”发展战略的稳步推进,带动建筑业海外订单较快增长,新出口订单指数为50.2%,其中土木工程建筑业为55.3%,是今年次高点。

美联储维持联邦基准利率不变,对美国经济信心增强

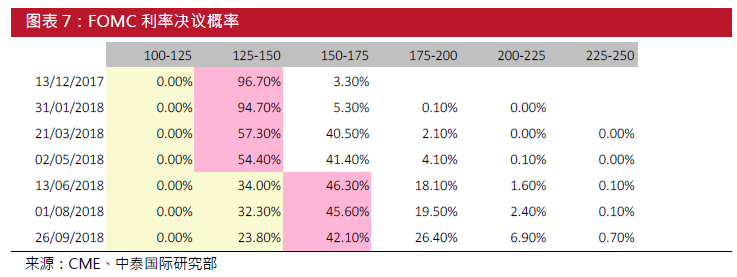

11 月1 日,美联储决议案显示联邦公开市场委员会(FOMC)一致通过保持1 - 1.25%的联邦基准利率区间。议案指出,委员会会按照其法定任务规定,力求促进最大限度的就业和价格稳定。与9 月份飓风有关的破坏和重建将在短期内继续影响经济活动,就业和通货膨胀,但过去的经验表明,风暴在中期内不会实质性地改变宏观经济态势。

因此,委员会认为,随着货币政策立场的逐步调整,经济活动将会适度增强,劳动力市场状况将进一步改善。预计12 个月的通货膨胀率将达到略低于2%的水平,但在中期内会稳定在委员会2%左右的目标水平。经济面临的近期风险似乎总体稳定,委员会会密切关注通胀发展。

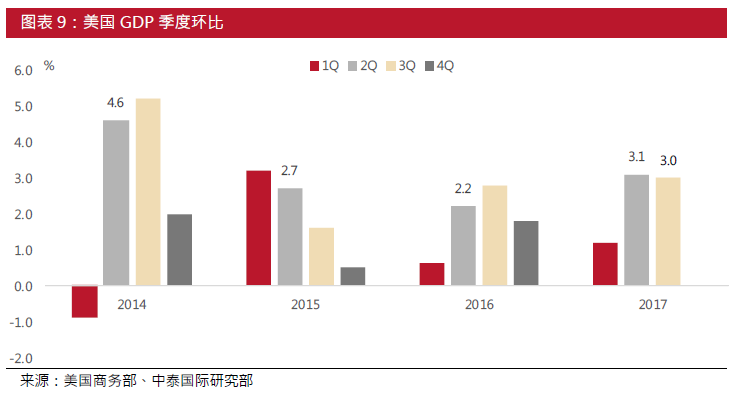

从11 月3 日公布的美国10 月失业率数据来看,FOMC 的加息指标确实进一步增强。当月美国失业率为4.1%,好于市场预期的4.2%,环比下降了0.1 个百分点。同时,相对于合意失业率预期4.6%左右的水平也有了一定空间。失业率之外的其它宏观数据,如每小时工资水平、制造业PMI、服务业PMI、非制造业指数、工厂订单、耐用品订单,相对表现虽然略有参差,但经济扩张态势整体稳定。

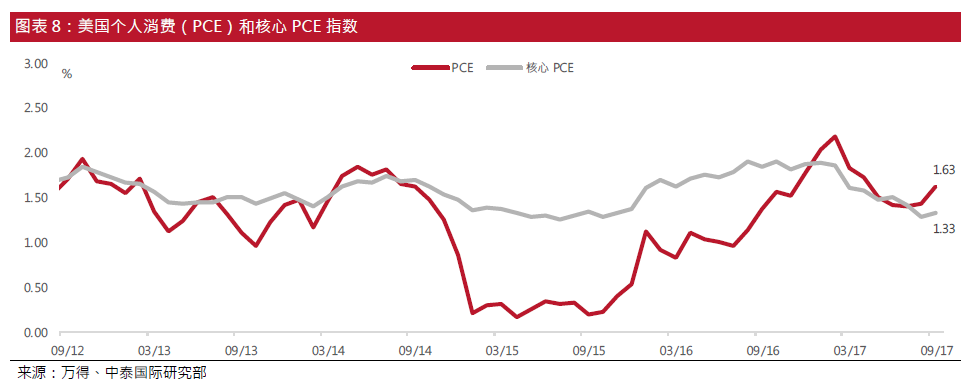

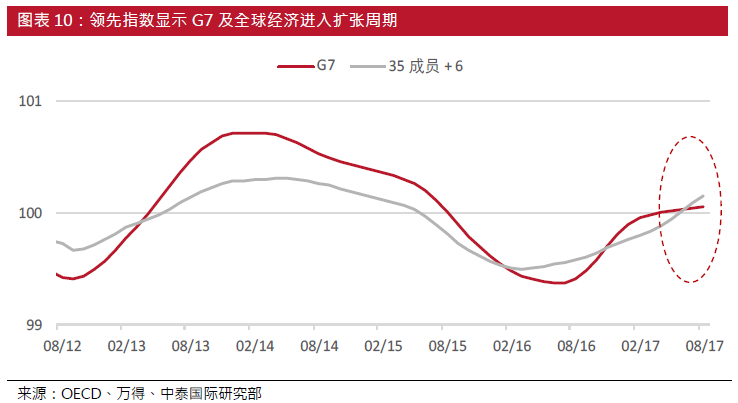

中泰国际认为,10 月最新宏观数据稳定向好也将进一步提高FOMC 在12 月加息的可能性。此外,FOMC 议息的另一个重要参考指标,美国个人消费通胀率、核心通胀率也已出现了企稳上扬的迹象。在国际贸易的角度,发达经济体的企稳扩张,也已经带动了新兴经济体的复苏和国际贸易活动的增加。环球原材料、能源需求总体增强,大宗商品价格趋升的背景,也将推动美国国内物价水平趋升。

此外,11月2日,特朗普提名鲍威尔,在2018 年二月接任联储主席。考虑到鲍威尔的职业背景,以及自2012 年担任理事以来较为温和的立场,中泰国际认为鲍威尔对货币政策的实效更为关注,并会在加息议题上倾向于保守。从目前衍生品市场隐含概率来看,美联储在12月份进行年内第三次加息的概率非常大。同时,美联储预计2018 年美国将有3 次加息,不过结合18 年核心通胀预期下调0.1%的目标修正,美联储加息步伐将有较大概率在18年后放缓,虽然缩表过程可能得到坚持。

(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP