股价盈利遭遇“双杀“,澳亚集团(02425) “上市即巅峰”?

“上市即巅峰”, 这句话成了对“中国第五大奶牛牧场运营商”澳亚集团(02425)近三个月经历最贴切的注释。

智通财经APP观察到,在上市短短三个月以来,澳亚集团的股价就如坐上了“滑梯”一般,持续下行,屡创新低。根据3月9日收盘价,澳亚集团每股报价3.79港元,与6.4港元的发行价相比,跌幅超40%。相比上市之初,市值蒸发了超18亿港元。

除了股价的不断走低,更引发市场的关注的是,这家公司似乎正在被投资者“遗忘”。

根据智通财经APP数据显示,3月9日澳亚集团的单日成交金额仅142万港元,在公司上市以来单日成交额中已排名前列。2月24日,澳亚集团的成交额低至4.2万港元;2月22日,成交额更是低至2万港元。整个2月份,这家公司的单日成交额最高不到150万港元,且长期维持在数十万港元的成交额线上。与此同时,公司的换手率也低到几乎可以忽略不计。

这与同为牧场股的现代牧业、优然牧业形成鲜明对比,上述两家公司单日成交额都在500万港元左右,2月初两家公司的单日成交额更是突破千万港元。由此可见,澳亚集团基本被港股的投资者遗忘在角落。

其实在上市之前,市场对澳亚集团的未来前景颇为看好,很多人都称澳亚是行业标杆。除了与光明、简爱等广泛的客户群体长期合作,公司还拥有包括明治中国、元气森林旗下PlutusTaurus、新希望乳业等明星股东团坐镇。

这不禁让人好奇,澳亚集团此番惨遭市场资金“抛弃"的背后,到底发生了什么?

成本上行,陷“增收不增利”困境

据智通财经APP了解,作为新加坡上市公司佳发集团旗下的全资子公司,澳亚集团于2009年正式进入中国市场,是中国第一家设计、建设及运营规模化及标准化万头奶牛牧场的牧场运营商。

根据弗若斯特沙利文的资料,澳亚集团是中国前五大奶牛牧场运营商之一,于2021年,就原料奶的销量、销售额及产量而言,在中国所有奶牛牧场运营商中排名第三、第四及第五,市场份额分别为1.6%、1.8%及1.7%。

就业绩表现来看,澳亚集团保持着较好的成长节奏,2019年、2020年及2021年营收分别为3.52亿美元、4.05亿美元、5.22亿美元,2020年至2021年同比分别增长15.06%及28.89%,营收增幅不断扩大。

与此同时,公司净利也实现稳步增长。2019年、2020年及2021年,公司持续经营业务的期内利润分别为7463万美元、9908万美元、1.05亿美元,复合增长率为18.4%。

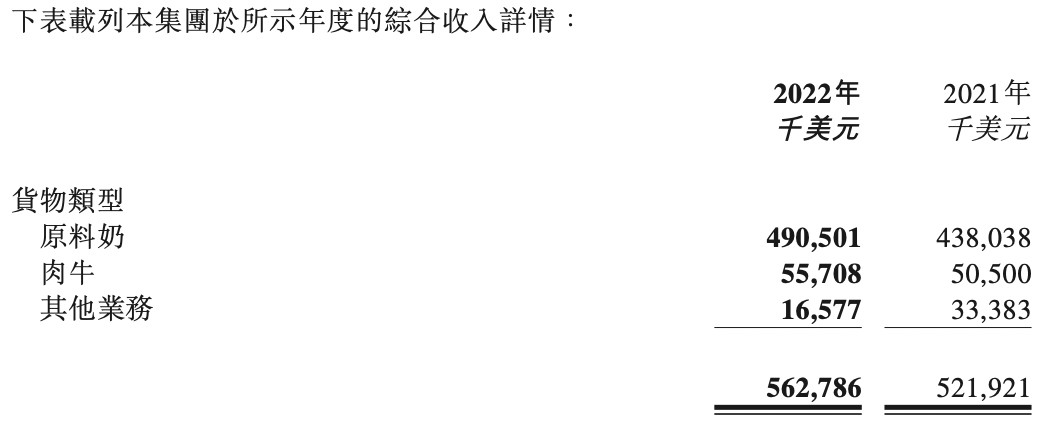

但在最新的财报表现中,公司的营收增速却大幅放缓。截至2022年12月31日止,公司实现收入5.63亿美元,而营收增速仅为7.8%。

分业务来看,澳亚集团为多元化的下游乳制品制造商客户提供优质原料奶,并自2018年起在中国拓展肉牛业务。当前,其主要业务包括原料奶业务、肉牛业务、其他业务(自有品牌乳制品的销售)三大项。

其中,2022年公司原料奶业务的营收占比为87.2%,是公司最主要的核心业务。期内公司原料奶销售收入4.9亿美元,较2021年增长12%。2022年全年,该公司牛奶总产量达到约76万吨,同比增长18.9%;牛奶总销量达到约71.3万吨,同比增长20.9%。截至2022年末,澳亚集团拥有奶牛11.8万头,同比增加11.1%。

此外,公司肉牛业务则实现收入5570万美元,同比增长10.3%,占总收入的9.9%。期内,肉牛总销量为1.1万吨,同比增长22.1%。截至2022年末,澳亚集团拥有肉牛2.96万头,同比增加16.5%。

不过其他业务的销售额却同比大幅下滑50.3%至1657.7万美元。对此公司解释称,主要是由于疫情之下,大型咖啡店及奶茶店的乳制品需求降低,因此品牌乳制品销售额大幅下降。

值得注意的是,除了营收增速放缓,公司更是陷入了增收减利的境地之中。据财报显示,公司拥有人应占利润2339.4万美元,同比大幅下降77.6%。此外,公司毛利同比下滑25.7%,毛利率更是大幅下滑10.5个百分点至2022年的仅23.2%。

究其原因,这与近年来奶牛饲养行业成本不断攀升,奶价却持续下行的现象不无关系。

据智通财经APP了解,在俄乌冲突之下,今年以来玉米、豆粕、菜粕、赖氨酸等饲料原料价格疯狂上涨,国内多家饲料企业不断上调饲料价格,直接影响着澳亚集团的销售成本。2022年,公司每千克原料奶的饲料成本增加至2.44元人民币,同比上升了16%。

再从奶价来看,受周期性影响,2021年三季度开始,生鲜乳价格在突破新高后开始一路走低。据农业农村部数据,2022年,主产区生鲜乳全年均价为4.16元人民币/公斤,同比下滑3.1%。具体到澳亚集团,期内公司原料奶平均售价同比下降7.4%至4650元人民币╱吨。

受累于此,今年公司的原料奶业务毛利率为25.4%,同比大降9.7个百分点,此外,期内融资成本大升50.3%,拖累盈利表现。

奶源市场供过于求,行业短期持续承压

其实,去年整个原料奶行业都不好过。从净利润增速表现看,截至2022年三季度,在已登陆A股上市的31家乳业企业中,仅有11家企业净利润同比保持增长趋势,其余20家企业纷纷同比下滑。再从二级市场来看,投资者对乳品板块热情也大幅降温,2022港股乳制品板块全年下跌超20%。

原奶供应增加、乳品消费低迷、养殖成本上涨、奶价持续下行,是导致当前奶价下滑的主要原因。其中,下游乳企及终端需求减少,被业内视为最核心的影响因素。

从以往资料来看,影响国内奶价走势的几大因素,主要有饲养成本、原奶供应量、下游需求量以及进口乳品量等,而眼下国际奶价和饲料成本上涨未能有效拉动国内奶价上行,可见问题或出在供需方面。

相关人士指出,尽管过去两年全国掀起牧场建设热,但并未出现奶源过剩问题。数据显示,2020年、2021年我国牛奶产量增幅均在7%左右,由于消费旺盛,奶价相对坚挺。2022年,我国进口乳品量下降约20%,原料奶产量增长8%左右,增幅与上两年基本持平,但消费市场出现疲软,全国性奶价下降,部分地区奶源过剩问题已经显现。

目前,需求不振已从终端传导到加工端和养殖端。据相关报道指出,今年收奶合同到期后,选择不续签的乳企开始增多,一些客户的原奶需求量减少近50%。很多下游乳企持观望态度,一方面是用奶需求下降,收奶力不从心;另一方面害怕未来奶价上涨,企业无奶可收。

对于未来奶价走势,业内人士指出基于当前消费需求不振、乳企库存积压等因素判断,奶价短期内难迎来拐点。浙商证券表示,短期来看,原奶价格在2023年下半年或者四季度有可能企稳。随着2023年经济逐步恢复,反映到生鲜乳的需求端也会有起色,但反映到供给端还需要一定时间,因而整个国内的奶源供过于求的状态还会维持一段时间。

长期来看,华西证券则指出,乳业近年业绩稳健性好于较多食品公司,板块投资适合底部投资型选手,业绩稳健性较好,可以赚取复合收益。之前的疫情改变了乳业长期逻辑,目前又再次来到了底部位置,相比近5年底部已属偏低。德邦证券指出,消费场景持续恢复,乳制品中长期高端化与多元化趋势不改。

综上种种表现来看,澳亚集团自上市以来股价一路下跌并非毫无缘由。在奶源市场供大于求的背景之下,公司陷入增收不增利的困境。在这样的背景之下,澳亚集团也深知此时并不是低成本扩张的好时机,并主动放缓了自身扩张的脚步。据财报显示,公司推迟了醇源牧场4的建设。

乳业市场的春天何时到来?澳亚集团仍在等待。

扫码下载智通APP

扫码下载智通APP