美股新股解读|携亮眼业绩奔赴纳斯达克,Global Engine(GLE.US)能否冲破市场竞争“枷锁”?

作为驱动产业高质量发展的关键性力量,数字经济在政策的鼓励、支持下于2023年再次站上风口,成为了资本市场中最热门的赛道。据东方财富数据显示,数字经济指数年迄今涨幅超25%,远远领先于其他行业的涨幅。

在这样的市场环境下,Global Engine开启上市征程无疑是个好时机。智通财经APP了解到,总部位于香港的信息通信技术(ICT)解决方案提供商Global Engine Group Holding在2022年8月16日首次向SEC递交招股说明书后,已于3月1日第四次更新了公司的招股材料。

据最新版招股书显示,Global Engine申请以“GLE”为代码在纳斯达克上市,在此次IPO中,公司计划发行350万股普通股,每股价格为4-5美元,即最高募集资金1750万美元。

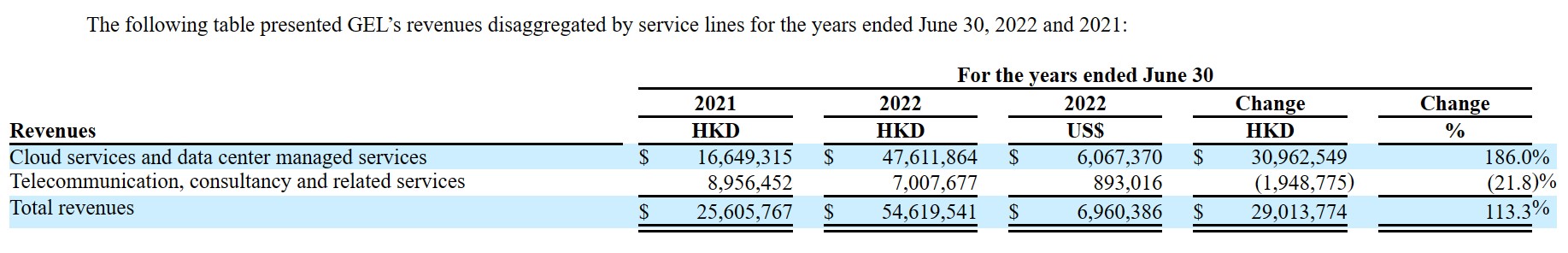

从业绩看,Global Engine实现了快速成长,在2021、2022财年(截至6月30日止12个月),该公司的收入分别为2560.58万港元、5461.95万港元,收入增速113.31%;同期的净利润分别为697.28万港元、816.14万港元,净利润增速17%。

凭借数字经济的火热市场风口以及Global Engine自身的亮眼业绩,其能否获华尔街青睐从而实现股价的上涨?通过招股书,我们便可一探究竟。

经调整净利润增速或超40%

Global Engine成立于2018年,公司致力于在云、安全、网络、数据管理和可视化、边缘计算以及其他创新和新兴技术等领域提供定制化解决方案。截至目前,公司已成为三大产品和服务,分别是ICT解决方案服务、技术服务以及项目管理服务。

从客户群体上看,Global Engine主要有三大类型的客户,分别是电信运营商、数据中心和云计算服务提供商、物联网解决方案提供商。据招股书显示,Global Engine可为电信运营商提供一站式购买电信牌照服务,在香港和东南亚市场中扩张的小型电信运营商和ICT服务提供商是公司的重点客户群体。

而在数据中心和云计算服务提供商方面,Global Engine可为该等客户提供包括业务规划、开发、技术和运营咨询计划,其中咨询项目包括在香港和东南亚地区建立和收购数据中心设施的技术和监管可行性研究;同时公司亦为该等客户提供补充服务,如安装、保修服务和某些托管服务,包括远程网络服务和数据中心监控。

在物联网解决方案提供商的客户群体中,Global Engine可为寻求通过物联网技术和平台来改变其服务产品的科技公司提供系统设计、规划、开发和运营服务。

据招股书显示,2022财年时,Global Engine云服务及数据中心托管服务的收入占比为87.17%,电信、咨询和相关服务的收入占比为12.83%。在总收入中,有约76.2%来自于香港,约23.8%来自于台湾,这说明香港仍是公司的主要市场。

2022财年收入的翻倍增长主要是因为ICT解决方案项目增加以及疫情冲击下远程办公的兴起,这使得云服务和数据中心的需求大增,公司云服务和数据中心托管服务的项目数量从2021财年的4个增加至2022财年的9个,因此报告期内云服务和数据中心托管服务的收入大增186%至4761.19万港元。但电信、咨询和相关服务的收入则下滑21.8%,这主要是因为相关项目的减少。

从利润端来看,Global Engine在2022财年的净利润增长17%至816.14万港元,虽然录得同比提升,但明显低于收入增长幅度,报告期内的净利率也从2021财年的27.2%下滑至14.9%,这主要有以下两个方面的原因:

其一是毛利率的大幅下滑。据招股书显示,由于利润率相对较低的云服务和数据中心管理服务收入占比的大幅提升,这导致报告期内公司毛利率从2021财年的39.3%下降至25.5%,下降近14个百分点。

其二,运营费用大幅增长制约净利润释放。2022财年内,Global Engine的运营费用同比大增142%至446.85万港元,该增长主要是折旧、工资和员工福利、法律和专业费用的增加。其中法律和专业费用同比增长22倍,这主要是上市开支的增加。

若假设2022财年的法律和专业费用与2021财年相近,以此来剔除上市开支对2022财年运营费用的影响,那么2022财年经调整后的净利润增速预计在43%左右。

市场主基调或从需求爆发重回剧烈竞争

从上述的分析中不难发现,Global Engine近两年的发展明显受益于疫情冲击下远程办公的兴起对云服务和数据中心需求的增加,目前疫情影响消除,办公逐渐恢复正常化,远程办公这一单一场景对云服务和数据中心的需求的增长斜率预计将有所放缓,但从整体市场来看,Global Engine仍有潜在的成长空间。

香港是世界上最先进的电信市场之一,随着5G、云服务和人工智能等技术的进步推动网络消费者需求的不断变化,电信运营商经常需要分析其现有系统,更新和增强其基础设施,添加新塔,采用人工智能预测峰值流量,预测终端用户分布,增强网络能力等。

此类所需服务的复杂性使得电信运营商对ICT解决方案的需求日益增加,因为ICT解决方案商提供的电信咨询服务可为电信运营商节约成本和提高效率。同时,香港的电信网络连接到12个区域和跨太平洋海底电缆系统,目前,一些海底电缆系统正在建设中,这亦会对ICT解决方案起到拉动作用。

而在云服务与数据中心业务方面,得益于数字化发展在香港和台湾地区的持续渗透,Global Engine将从中获益;且东南亚地区新兴中小企业对云计算需求的不断增加也将带来更大市场。据IDC的数据显示,至2025年时,东南亚云计算市场规模将达到403.2亿美元,2018年至2025年的复合年增长率为12.3%。

但值得注意的是,Global Engine面临的难题亦不在少数,首先便是剧烈的市场竞争。众所周知,ICT解决方案市场是一个竞争剧烈且高度分散的行业,一旦市场竞争加剧,极易发生价格战从而影响公司利润,同时,经济周期、新技术变化等因素亦会对行业有明显冲击。

其次,Global Engine的ICT解决方案是面向TO B、TO G端的生意,若在产业中的竞争力不强,则容易出现大额的应收账款,这其中或会有一定的坏账风险。据招股书显示,2021财年时,Global Engine的应付账款以及关联方应付账款的金额合计为802.78万港元,占流动资产的比例高达71.81%,至2022财年时,该比例才下降至18.43%,后续应持续留意应收账款的回款情况。

此外,与关联方的低成本交易能否继续保持是影响Global Engine盈利能力表现的关键因素之一。2021财年时,Global Engine来自关联方的收入占比为21.9%,但来自关联方的收入成本占比仅1%,而来自第三方的收入成本则高达近60%;2022财年中,Global Engine来自关联方的收入占比为26.5%,来自关联方的收入成本占比为5.5%,而第三方收入成本占比则高达69%,来自关联方与第三方的收入成本有显著差距。

综合来看,Global Engine抓住了远程办公兴起对云服务和数据中心需求增加的机会实现了收入的快速增长,虽然业务结构的变化对毛利率有所压制,但剔除上市开支后,其净利润增速或超40%。但就未来发展而言,在疫情影响消除,办公常态化后,爆发的市场需求或有所放缓,这就意味着行业主基调重回剧烈竞争,在这样的背景下,继续保持高成长对Global Engine来说无疑是一大挑战。

扫码下载智通APP

扫码下载智通APP