Q4营收、净利双增,华虹半导体(01347)估值进入击球区?

Q4业绩超预期,绩后市场却对华虹半导体(01347)反响平平:近一个月来,公司港股股价持续在30港元左右徘徊,成交量亦处于历史低位。

然而,与股民的“不买账”相比,高盛、中金、大摩、美银证券等机构却于近日连番上调目标价,一致看好后市表现。机构预测与实际股价相互矛盾的表现,其背后实则是半导体行业的“冰火两重天”。

遥想2021年,蔓延全球的“缺芯潮”带动资本蜂拥进入半导体行业,相关板块上市公司股价全面飙涨;仅短短一年时间,芯片出货全面放缓,消费电子芯片价格暴跌,半导体产业进入下行周期。

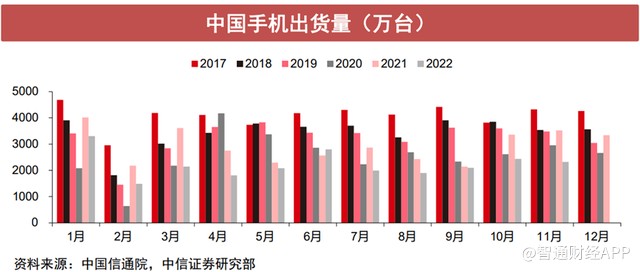

受制于芯片出口管制、疫情冲击实体制造等因素,国内半导体市场的“寒冬”显得更冷一些:2022年前11个月,中国集成电路(IC)累计产量达到2958亿块,同比减少12%;下游计算机类别(包括个人电脑、智能手机等),国内11月产量同比下降27.9%。

在行业下游消费电子持续需求不振的情况下,尽管华虹半导体业绩持续稳健增长,投资者对其态度也显然更加谨慎。

加速扩产,毛利率预期进一步下降

根据公开资料,华虹半导体成立于2005年,于2014年10月在港交所上市。公司产品涵盖嵌入式非易失性存储器、功率器件、模拟及电源管理和逻辑及射频等差异化特色工艺平台。

半导体产业的企业经营模式一般可分为垂直整合模式(IDM模式)、晶圆代工模式(Foundry模式)和无晶圆厂模式(Fabless模式),而华虹半导体属于晶圆代工模式。与台积电追求不断缩小晶体管线宽的先进逻辑工艺不同,华虹半导体属于特色工艺的代表企业,通过持续优化器件结构与制造工艺最大化发挥不同器件的物理特性以提升产品性能及可靠性。

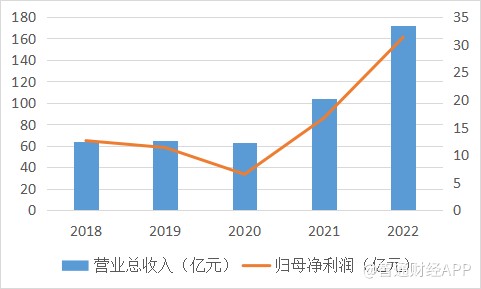

从近年业绩来看,自2020年后,华虹半导体营收、净利双双高速增长,市场优势地位稳固。根据IC Insights发布的2021年度全球晶圆代工企业的营业收入排名数据,华虹半导体位居第六位,也是国内最大的专注特色工艺的晶圆代工企业。

即使2022年半导体行业受到全球经济转弱、消费需求承压影响,公司业绩亦有着超预期表现,增长持续强劲。

据智通财经APP了解,2022年第四季度,公司实现营收6.301亿美元,同比上升19.3%;母公司拥有人应占溢利1.591亿美元,同比上升19.2%。该季度毛利率约为38.2%,同比增加5.7个百分点。

2022年全年毛利率达到34.1%,较2021年增加6.4个百分点。净资产收益率也大幅提高,于第四季度年化收益率达到了22%,全年收益率达到了15.2%,较2021年全年收益率增加5.5个百分点。

公司业绩的逆势提升,主要得益于对自身产品结构的积极调整和产能优化。

第四季度,公司分立器件营收2.13亿美元,同比增长21.3%,主要因为IGBT和超级结需求增加;非易失性存储器收入2.4亿美元,同比增长75.5%,主因MCU和智能卡芯片需求增加。这两项业务成为重要的业绩驱动力,并贡献了过半的收入。

此外,逻辑及射频、模拟与电源管理、独立非易失性存储器收入环比下降27.6%、17.1%、15.9%,主因CIS、逻辑和NOR Flash需求减少。

在产能方面,4季度公司8寸线产能利用率为105.9%,实现营收3.98亿美元,收入环比上升3.5%,创近年历史新高;12寸线实现营收2.33 亿美元,同比增长13.1%,环比下滑5.3%,产能利用率出现分化。第四季度末,总体产能利用率达103.2%。

销售方面的数据则反映了整体市场需求的疲软。2022年第四季度,公司付运晶圆99.2万片,同比下降2.9%,环比下降1.1%。

不过,展望未来,公司对业绩仍持谨慎态度。公司预计Q1营收约6.3亿美元左右,环比持平,预计毛利率会较2022年四季度的38.2%下滑至32%-34%之间。公司管理层透露,Q1的毛利率下滑与12寸厂产能扩张折旧增加、两座8英寸厂的年度维修(每个厂各耽误5天)、年终奖发放等原因有关。

为应对市场疲软,公司此前产能扩张步伐有所放缓。据公司透露,截至目前,12英寸第一阶段扩产已全面完成,2022年全年以6.5万片月产能运行;第二阶段扩产设备已全部到位,2023年内将陆续释放月产能至9.5万片,同时将适时启动新厂建设,计划把差异化特色工艺向更先进节点推进。

随着公司回A股科创板上市,预计公司将迎来新一轮产能增长周期。据招股书披露,本次IPO拟募资180亿元,主要用于华虹制造(无锡)项目、8英寸厂优化升级项目等,此次募资规模居于科创板IPO募资金额第三位。

目前,公司坚持“8+12”战略,今年伊始已投资67亿美元成立合营企业,发力65nm/55nm至40nm工艺的12寸晶圆厂。预计华虹无锡新厂有望于今年上半年动工建设,于2024年下半年至2025年初投产,并于2026-2027年完成产能爬坡实现满产,届时全公司月产能将比2022年末增加约 58%。

伴随半导体行业下游整机品牌、IC设计公司库存去化过程结束,在新一轮行业周期上行阶段将有更多业绩与股价双双回升的机会,而从短期消息面来看,公司股价有望受益于回A带来的估值提升。

产业静待复苏,IGBT有望驱动需求回暖

由于半导体行业景气度下行、消费电子市场需求低迷、芯片库存过剩等因素,2022年,曾经是股市大热门的半导体行业被降价、砍单的阴影笼罩,下行压力几乎贯穿全年。

从2022年三季度半导体板块的业绩表现来看,据21世纪资本研究院统计,A股89家公司中有69家净利润增速出现放缓甚至下滑,主要受到行业下游需求变化、终端客户库存消化的影响。

从公司的收入结构来看,电子消费品和汽车工业是华虹半导体最主要的销量来源。从2022年第四季度的终端市场分布来看,电子消费品、工业及汽车、通讯和计算机销售收入占比分别为62.1%、26.9%、8%和3%。电子消费品仍为公司的第一大终端市场,销售收入达3.91亿元。

据智通财经APP了解,根据CINNOResearch的数据,受疫情反复、手机创新驱动力不足的影响,2022年国内智能手机出货量约2.55亿部,同比下降约19%,各季度跌幅约为14%-21%之间,创下2015年以来最低纪录,也是8年内首次跌破3亿部。

不过,自2022年第四季度开始,产业链景气度已有所回升。在生产消费节奏缓慢复苏、苹果MR有望落地等多重利好因素的驱动下,机构普遍预测消费电子行业将于2023年下半年迎来拐点。

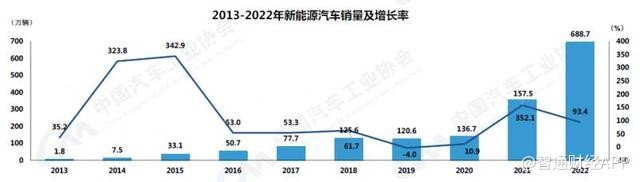

此外,新能源汽车赛道的火热,使得众多芯片公司纷纷转投车载芯片赛道。IGBT是国际上公认的电力电子技术第三次革命最具代表性的产品,广泛应用于电机节能、轨道交通、智能电网、航空航天、家用电器、汽车电子、新能源发电、新能源汽车等领域。同时,在新能源汽车领域,IGBT占据了电机控制器成本的37%,在汽车动力系统中发挥着核心作用。

与半导体行业的“寒意”相反,IGBT近年来供需关系持续紧张,据研究机构Omdia的数据,全球IGBT市场规模在过去近十年中保持持续增长,从2012年的32亿美元增长至2020年的66亿美元,八年间的复合增长率在10%左右。

过去IGBT市场主要由英飞凌、三菱电机等海外知名厂商主导,但随着中国逐渐发展成为全球最大的新能源汽车的市场,行业高景气度亦有望带动IGBT国产化替代趋势加速推进。据机构预测,本轮IGBT供需偏紧格局有望延续至2023年上半年。

据中国汽车工业协会发布的2022年汽车市场产销数据。2022年我国汽车产销分别完成了2702.1万辆和2686.4万辆,同比增长3.4%和2.1%。虽经历波动,全年的汽车产销量仍保持正增长,并且连续14年保持世界第一。

据智通财经APP了解,早在2020年,华虹半导体已将8英寸igbt技术导入12英寸生产线,产品顺利通过了客户认证,成为全球首家同时在8英寸和12英寸生产线量产先进型沟槽栅电场截止型igbt的纯晶圆代工企业。

小结

汽车芯片领域的高速增长有望率先引领行业需求复苏,而华虹半导体作为晶圆代工龙头企业,未来增长动能明确。预计2023年上半年半导体行业周期仍处于底部,业绩将继续承压,下半年则有望迎来新一轮扩张周期。由于公司市场估值目前处于历史低位,当前是较好的配置时机。

扫码下载智通APP

扫码下载智通APP