A股申购 | 和泰机电(001225.SZ)开启申购 营收净利逐年攀升

智通财经APP获悉,2月8日,和泰机电(001225.SZ)开启申购,发行价格为46.81元/股,申购上限为1.60万股,市盈率22.99倍,属于深交所主板,民生证券为其独家保荐人。

和泰机电主营业务为物料输送设备的研发、设计、制造和销售,是国内先进的物料输送设备制造商之一。该公司主要产品包括板链斗式提升机、胶带斗式提升机等多系列输送设备及其配件,广泛应用于水泥建材、港口、钢铁、化工等多个行业,为客户提供环保高效的散状物料输送解决方案。

和泰机电积极布局海外市场,先后取得 CE 认证、ATEX 防爆认证等产品资质认证,客户辐射东南亚、中东、非洲、美洲等地区。同时,公司在境内已与诸多优质客户形成了良好的合作关系,包括中国建材、华润水泥、海螺水泥、金隅集团(冀东水泥)、山水集团、华新水泥、红狮集团等。

近年来,随着“房住不炒”政策的发布,全国各大城市陆续出台配套政策,从土地、资金、市场需求等方面不断加大对房地产行业的调控力度,房地产行业对水泥需求或受抑制,对水泥行业景气程度产生一定影响。另外,公司外销客户主要集中在发展中国家,易受地缘政治、贸易保护主义等负面因素影响。若公司下游行业景气度出现大幅下滑,将对公司业绩造成不利影响。

此外,报告期各期,该公司前五大客户占主营业务收入比重为 31.44%、36.60%、36.23%。且客户相对分散,集中度不高,不排除未来因技术更新、产业政策等因素影响导致客户流失的情况。

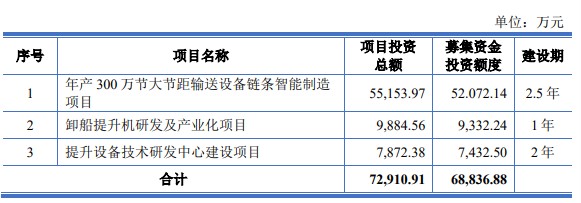

本次发行募集资金在扣除发行费用后,和泰机电将投资于以下项目:

财务方面,2019年、2020年、2021年以及2022年1-6月,和泰机电实现营收分别约为3.35亿元、4.10亿元、5.12亿元以及2.69亿元;同期,该公司实现净利润分别约为1.05亿元、1.11亿元、2.06亿元以及1.54亿元。

扫码下载智通APP

扫码下载智通APP