美联储利率决议今晚来袭!市场焦点在哪里?

智通财经APP获悉,美联储于美东时间1月31日至2月1日召开政策会议(北京时间周四凌晨3点公布利率决议)。市场普遍预期,美联储官员将再次适度加息,主席鲍威尔保留进一步加息的可能性,同时倾向于反对将在今年晚些时候降息。

目前,市场预计美联储将加息25个基点,使其基准利率升至4.5%至4.75%的目标区间。此举将是官员们对加息幅度的又一次下调,继去年四次加息75个基点后,美联储于12月将加息幅度调整至50个基点。

由于本次会议没有更新经济预测,美联储官员将依靠他们的声明和鲍威尔的新闻发布会来传达他们的工作尚未完成的信息。

摩根士丹利首席美国经济学家Ellen Zentner表示:“市场脱节的地方在于,美联储一再表示——既有鸽派,也有鹰派——政策利率很可能会在相当长一段时间内保持在峰值水平。”

根据最近的经济报告显示,美国物价压力正在缓解,增长正在降温——所有迹象表明,随着政策制定者努力抑制通胀,美国经济正在对美联储的大幅加息做出反应。但仍然紧张的劳动力市场可能会给美联储带来更多压力,迫使其延长紧缩政策或将利率维持在限制性水平更长时间。

接近峰值?

目前,多数政策制定者表示,他们认为利率需要升至5%以上,然后保持在这一水平,以便让较高的借贷成本有时间在整个经济中传导。

瑞银首席美国经济学家Jonathan Pingle对此表示,值得关注的一点是,鲍威尔是否参考了美联储去年12月发布的预测(该预测显示,官员们预计今年利率将升至5.1%的中值),以此作为衡量他们当前利率走势的准确指标。

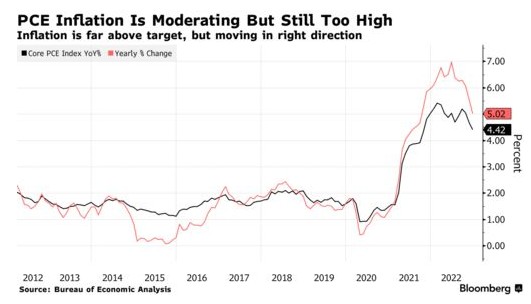

因此,在发布会上,市场或许可以从鲍威尔如何谈论近期降温速度超预期的通胀数据中得到一些线索。最新数据显示,美国去年12月个人消费支出指数同比增长5%,为2021以来最低增速,但仍远高于美联储2%的目标。

Pingle表示:“他们越来越相信通胀正在见顶,但我认为现在就发出暂停加息即将到来的信号还为时过早。”

“持续加息”

另一方面,有关利率峰值即将到来的猜测引发了这样一个问题:美联储是否该调整其声明中有关“持续加息(Ongoing Increases)”的措辞。

一些市场人士对此认为,如果政策制定者在调整声明的同时降低加息幅度,可能会向市场发出过于鸽派的信号。

“如果你软化了这一点,你可能会发出一个信号,表明你的终端利率、你的预期终端利率将低于去年12月份的预测,或者目前水平比以往更接近终端利率,”美国银行美国经济研究主管Michael Gapen表示,“我认为他们不想传达这一点信息。”

不过,摩根士丹利的Zentner表示,如果官员们使用的措辞是,在目标区间“进一步加息”将是合适的,那么他们可能会有更大的灵活性,这可能会被解读为未来将再加息一次或几次。

保持“一段时间”

一些经济学家还在等待美联储正式确定政策制定者几个月来一直在公开讲话中表述的前瞻性指引,即利率将在“一段时间”内保持在限制性水平。

在声明中加入这些意图将向市场发出鹰派信号,并进一步削弱美联储将在今年下半年降息的预期。

此外,Zentner表示,在一段时间内保持高利率水平,可以让美联储继续谨慎地收紧政策,因为即使在美联储停止加息之后,随着通胀率的下降,实际利率也将变得更加限制性。

金融环境

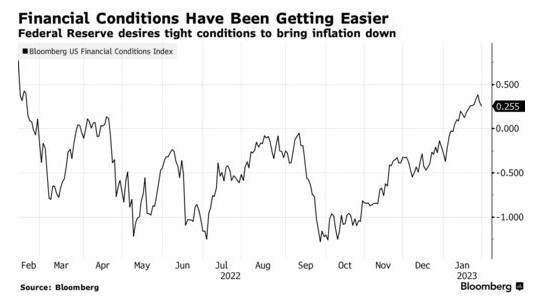

由于投资者押注通胀下降将使美联储提前停止加息,然后在今年晚些时候选择降息,目前的金融环境达到了自去年2月以来最宽松的水平。但包括股市和债市上涨在内的这些条件可能会刺激更多支出,从而阻碍美联储抗通胀的努力。

在多次讲话中,美联储官员大多回避讨论金融市场问题,但美联储12月会议纪要显示,政策制定者对金融环境"毫无根据的宽松"感到担忧。

Pictet Wealth Management高级美国经济学家Thomas Costerg表示:“最大的困惑是,他们将如何应对自去年12月会议以来金融环境相对宽松的局面。”他预计,美联储将需要在3月和5月再次加息。“我个人认为,传达美联储将加息至超过5%的信息不足以让金融环境达到美联储所希望的紧缩。”

债务上限

最后,鲍威尔可能会被问及有关债务上限的问题,以及如果议员们未能达成协议,美国经济将受到怎样的影响。债务上限的不确定性也对美联储缩减资产负债表的努力产生了潜在的影响,因为这会增加银行系统准备金流失速度的波动性。

市场认为,鲍威尔很可能不会卷入政治纷争,但他可能会就官员们正在关注哪些指标以确保准备金不会降得过低提供见解。

包括纽约联储主席威廉姆斯在内的几位政策制定者最近表示,到目前为止,缩减资产负债表仍在按计划进行。威廉姆斯表示,他正在密切关注事态发展,并预计美联储每天约有2万亿美元的逆回购工具将在准备金减少时为市场提供“缓冲”。

扫码下载智通APP

扫码下载智通APP