海外市场每周综述 | 港美市场风险偏好提升,成长依然占优

核心观点:

1、美国4季度实际GDP增长为2.9%,高于市场预期的2.6%,这是2022年连续第2个季度环比正增长,缓解了投资者对美国经济将陷入深度衰退的担忧,科技股盈利预期提升,助长投资者风险偏好提升。

2、标普500成分股中有150家上市公司公布了2022年4季报。总营收为正的有106家,占比为70.67%。这150家公司4季度总营收18720.56亿美金,相较于3季度增速为4.11%。增速较高的知名公司中,特斯拉为13.35%,苹果为8.66%,通用电气为14.16%,波音为25.22%。科技细分领域的领头羊的业绩均较佳。

3、春节期间各类数据显示出国内消费复苏迹象。除了估值修复与盈利预期增强的逻辑外,港股受国内宏观经济政策影响较大,当前消费与基建面临着较大的政策推动力量。

4、港股市场风险偏好提升,春季躁动行情持续,2022年调整幅度较大的部分科技股依然处于估值较低的水平。在业绩增速提升未被证伪之前,估值修复的逻辑尚在进行中。

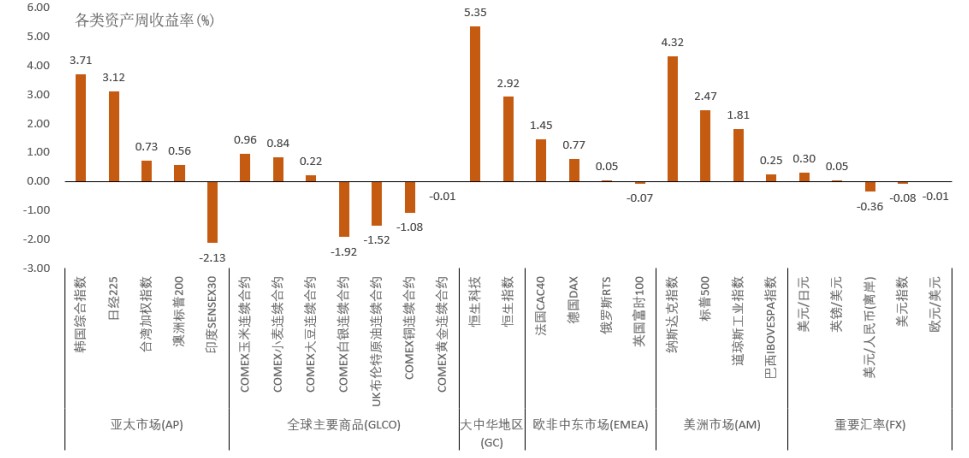

春节后的第一周,不同区域的权益市场继续强势演绎。受到经济数据提振的影响,美国三大指数悉数上涨,纳斯达克指数、道琼斯工业指数、标普500指数周涨幅分别为4.32%、2.47%和1.81%。欧洲三大指数,法国CAC40和德国DAX指数分别有1.45%、0.47%的周涨幅,英国富时100则微跌-0.07%。受春节期间各类消费数据向好的积极影响,港股市场扬眉吐气,在两个交易日内恒生科技指数和恒生指数分别有5.35%、2.92%的涨幅。

一、全球主要资产类别上涨居多

图表1:美元指数回落致多数资产价格回升

数据来源:iFinD,元宇研究院。

美元指数在过去的一周微跌-0.08%,行至101.92附近。受此影响,大宗中的农产品多是震荡反弹;贵金属高位稍有回落,COME的白银和黄金连续合约周跌幅为-1.92%和-0.01%。外汇市场上,欧元、人民币、日元等均维持了相对强势,变化幅度不大。

二、美经济数据强劲,助力美股走强

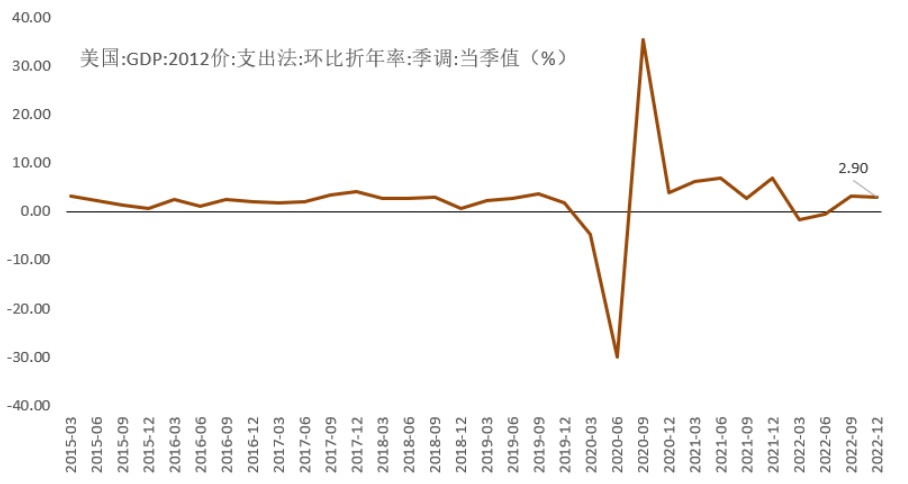

(一)美4季度GDP增速超预期

美国4季度实际GDP的增长为2.9%,高于市场预期的2.6%,前值是3.2%,为2022年连续第2个季度环比正增长。此前月度数据和高频数据在环比值方面均有所回落,导致市场担心美国陷入衰退的风险加大,4季度数据公布后缓解了市场担忧情绪,当天道琼斯工业指数、纳斯达克指数和标普500指数均出现一定幅度的上涨。

图表2:美GDP增速实现连续2个月环比正增长

数据来源:iFinD,元宇研究院。

从结构上看,相较于3季度,4季度个人消费支出的贡献小幅下降,出口红利减退,房地产仍是拖累。4季度个人消费支出对于GDP的贡献仍达1.42个点,其中商品消费环比增1.1%(前值-0.4%),服务消费环比增2.6%(前值+3.7%)。美国相对较低的失业率和、相对健康的居民部门资产负债表,导致居民部门在收支两端都均有一定的韧性,对就业和居民资产负债表特征的低估是市场对美国经济“衰退”的判断出现几乎早了一年以上的主要原因。

(二)美国4季度居民收入和PCE数据符合市场预期

4季度名义可支配收入年化季环比增6.5%,前值增5.4%;实际可支配收入年化季环比增3.3%,前值增1%。薪资、房租、利息收入是四季度收入超预期增长的主要因素。4季度PCE价格指数环比增3.2%,前值增4.3%,核心PCE价格指数环比增3.9%,前值增4.7%。由于公司增速处于下滑态势但较为平缓,预计消费仍将是2023年美国经济的缓冲垫。美联储承认看到通胀正在放缓,但认为政策需要在一段时间内保持在足够限制的水平。副主席布雷纳德、费城联储主席哈克等多名官员支持2月加息25BP。

(三)美经济韧性使“软着陆”可能性加大

“增速放缓但极具韧性”是对当前美国经济的判断。在需求放缓的背景下,美私人部门库存被动积压,进口需求走弱,住宅投资回落明显,这些都是拖累四季度GDP的因素。美4季度国内最终私人销售为2020年三季度以来最低增长水平。

Fed Watch数据显示,2月加息25bp的概率为99.6%。美联储当前在权衡两种风险,一是加息幅度要足够的大,阻止高通胀的持续;二是要防止过度加息,避免对实体经济造成不必要的损伤。两厢平衡的结果就是加息“小幅慢跑”,将利率维持在高位等待需求回落后通胀目标的顺势实现。这种宏观态势下,加息结束并不等于降息开启。高利率需要维持一段时间才能有效抑制通胀,避免通胀长期化预期,美联储也在反复强调这一点。对资产价格的影响来说,盈利的增速下滑的幅度可能没有那么高,同样,估值的反弹幅度也没有那么高。

(四)美股通信与信息行业大涨,非必须消费品回调

通过统计标普500指数成分股的涨跌情况,硬科技成长风格依然延续。在涨幅前10的个股中,特斯拉、西部数据、希捷科技、英伟达等信息技术、通讯技术行业居前,涨幅前10的个股,周涨幅均在12%以上,相当强劲。

图表3:标普500指数成分股表现

标普500指数涨幅前10个股 | |||||

序号 | 代码 | 名称 | 周收益率(%) | 今年收益率(%) | 所属行业 |

1 | TSLA.O | 特斯拉 | 33.34 | 44.42 | 非日常生活消费品 |

2 | WDC.O | 西部数据 | 16.93 | 42.54 | 信息技术 |

3 | STX.O | 希捷科技 | 16.26 | 31.13 | 信息技术 |

4 | WBD.O | Warner Bros | 14.52 | 57.28 | 通讯业务 |

5 | NVDA.O | 英伟达 | 14.16 | 39.35 | 信息技术 |

6 | AXP.N | 美国运通 | 13.66 | 17.03 | 金融 |

7 | PARA.O | 派拉蒙全球 | 13.65 | 36.67 | 通讯业务 |

8 | ALB.N | 美国雅保 | 13.37 | 29.91 | 原材料 |

9 | URI.N | 联合租赁 | 13.14 | 22.13 | 工业 |

10 | COF.N | 第一资本金融 | 12.86 | 26.48 | 金融 |

标普500指跌幅前10个股 | |||||

序号 | 代码 | 名称 | 周收益率(%) | 今年收益率(%) | 所属行业 |

1 | NEE.N | 新纪元能源 | -7.63 | -9.59 | 公用事业 |

2 | HAS.O | 孩之宝 | -7.44 | -3.93 | 非日常生活消费品 |

3 | XYL.N | 赛莱默 | -7.04 | -7.37 | 工业 |

4 | ADP.O | 自动数据处理 | -6.90 | -7.56 | 信息技术 |

5 | SHW.N | 宣伟 | -6.84 | -3.70 | 原材料 |

6 | BRO.N | 布朗保险经纪 | -6.68 | 1.11 | 金融 |

7 | CSX.O | CSX运输 | -6.03 | -2.91 | 工业 |

8 | NSC.N | 诺福克南方 | -5.85 | -3.09 | 工业 |

9 | ENPH.O | Enphase Energy | -5.59 | -20.71 | 工业 |

10 | CL.N | 高露洁 | -5.10 | -8.57 | 日常消费品 |

数据来源:iFinD,元宇研究院。

跌幅前10的个股中,工业行业、非必须消费品行业居多。新纪元能源、孩之宝、赛莱默等居前。比较纳斯达克指数和道琼斯工业指数的表现,也充分反映出在当前的通胀水平、利率环境、经济增速等因素的影响下,市场风险偏好有所提升,更偏爱于科技与成长,与此前一周的风格相近。

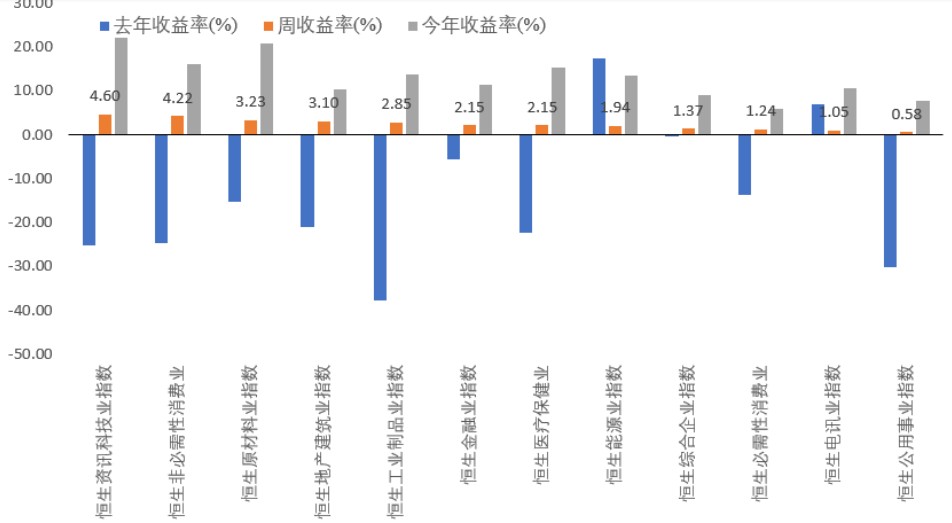

三、港股市场维持强势反弹,同样是科技成长占优

(一)资讯科技、非必须消费品、原材料涨幅居前

在春节后第一周,港股市场仅有两个交易日,但市场涨幅强劲。资讯科技、非必须性消费、原材料、地产建筑等涨幅居前,分别有4.60%、4.22%、3.23%和3.1%的涨幅。而必须性消费、电讯、公用事业等偏向于避险的品种涨幅居后。

图表4:港股市场成长占优

数据来源:iFinD,元宇研究院

过去的一年相比较而言,2022年跌幅较大的行业,在2023年都有一定的涨幅。科技成长属性强的行业由于过于的一年跌幅较大,在估值压制缓解、盈利增速预期提升的宏观环境下,迎来了强势持续性反弹。

(二)涨幅居前个股集中在信息技术、能源和房地产领域

考察恒生指数成分股的涨跌情况,涨幅前10的个股集中在信息技术、房地产、非必需性消费等行业。小米集团-W、龙湖集团、李宁、舜宇光学等分别有13.49%、12.8%、8.87%和8.79%周涨幅。比亚迪股份、吉利汽车等新能源车相关个股在筑底企稳后,也展开了一波拉升行情。恒生科技指数中的造车新势力“蔚小理”也在蓄势待发。

由于市场整体走强,过于一周恒生指数中跌幅前10的个股,绝对幅度并不大。跌幅前3的个股东方海外国际、恒安国际、港铁公司等分别有-3.23%、-1.64%和-0.82%的跌幅,整体具有较强的公用事业、必须消费等属性。像银河娱乐、华润置地等,均是前期积累了一定的涨幅,本周出现了暂时的调整。

图表6:恒生指数成分股表现

恒生指数涨幅前10个股 | |||||

序号 | 代码 | 名称 | 周收益率(%) | 今年收益率(%) | 所属行业 |

1 | 1810.HK | 小米集团-W | 13.49 | 23.03 | 信息技术 |

2 | 0960.HK | 龙湖集团 | 12.8 | 16.05 | 房地产 |

3 | 2007.HK | 碧桂园 | 12.5 | 21.35 | 房地产 |

4 | 2331.HK | 李宁 | 8.87 | 19.56 | 非日常生活消费品 |

5 | 2382.HK | 舜宇光学科技 | 8.79 | 25.26 | 信息技术 |

6 | 1211.HK | 比亚迪股份 | 8.75 | 27.83 | 非日常生活消费品 |

7 | 6098.HK | 碧桂园服务 | 8.31 | 17.28 | 房地产 |

8 | 0175.HK | 吉利汽车 | 8.31 | 14.39 | 非日常生活消费品 |

9 | 0700.HK | 腾讯控股 | 5.92 | 30.82 | 通讯业务 |

10 | 9618.HK | 京东集团-SW | 5.28 | 14.17 | 非日常生活消费品 |

恒生指数跌幅前10个股 | |||||

序号 | 代码 | 名称 | 周收益率(%) | 今年收益率(%) | 所属行业 |

1 | 0316.HK | 东方海外国际 | -3.23 | -8.72 | 工业 |

2 | 1044.HK | 恒安国际 | -1.64 | -5.79 | 日常消费品 |

3 | 0066.HK | 港铁公司 | -0.82 | 1.81 | 工业 |

4 | 1088.HK | 中国神华 | -0.6 | 10.64 | 能源 |

5 | 2269.HK | 药明生物 | -0.56 | 18.55 | 医疗保健 |

6 | 0027.HK | 银河娱乐 | -0.55 | 5.81 | 非日常生活消费品 |

7 | 0002.HK | 中电控股 | -0.26 | 1.58 | 公用事业 |

8 | 1109.HK | 华润置地 | -0.13 | 11.05 | 房地产 |

9 | 1038.HK | 长江基建集团 | 0.11 | 7.83 | 工业 |

10 | 2688.HK | 新奥能源 | 0.24 | 13.5 | 公用事业 |

数据来源:iFinD,元宇研究院

市场风险偏好提升,科技成长属性强的个股表现较好,由于此前跌幅较大,在盈利前景尚未得到验证之前,估值水平尚有一定优势的科技类行业,均值回复的过程还没有走完。而前期市场下行过程中避险属性较强的公用事业、必须性消费等行业和由于供需关系走强的能源类行业,涨势开始出现走弱迹象。

四、投资机会展望

(一)标普500上市公司营收增速尚可

美国公布的4季度经济数据表明,从结构上考虑虽然回落压力存在,但整体上表现相当强劲,超出了市场的预期。在通胀持续回落、债务上限触顶、流动性收紧边际减缓的综合市场背景下,前期跌幅较大的科技股近期表现良好。我们一直担忧2022年4季报盈利增速的制约科技股的反弹高度,但从最新数据来看,这一担忧也要维持谨慎的态度。

截至2023年1月29日,标普500指数成分股中,有150家公布了4季报情况。相较于3季度,总营收增速超过10%的个股有27家,占比为18%;总营收增速超过5%的上市公司有58家,占比为38.67%;总营收为正的上市公司有106家,占比为70.67%。公布4季度财报数据的这150家上市公司,在2022年3季度的总营收是17981.01亿美金,4季度则是18720.56亿美金,总体增速为4.11%。在知名企业中,增速较高的有,特斯拉为13.35%,苹果公司为8.66%,英伟达为7.60%,微软为5.07%,通用电气为14.16%,波音为25.22%。从行业分布上看,科技细分领域的领头羊均表现较佳。

后市依然看好科技细分领域的龙头公司,在盈利增速被证伪之前,估值修复的逻辑尚未走完。

(二)港股基本面更受国内因素影响

春节期间各类消费数据次第公布,宏观上呈现出明显的消费复苏迹象,与出行相关的港股在2个交易日中也有所反应(非日常生活消费品行业)。除了估值提升与盈利预期增强的逻辑外,港股相较于美股而言更多了中国宏观经济政策的影响,体现在行业板块上,就是消费与基建面临着较大的政策推动力量。

消费行业的持续性如何,需要观察人均可支配收入的增长情况。疫情曾经是压制国内消费的主要原因,但也受到还债压力偏大、经济复苏承压和就业预期偏弱等中长期要素的影响,消费能力和消费意愿的回升需要时间验证。尤其是对于房地产和汽车两个重要的消费领域,其持续性将决定消费整体的持续性。

综合考虑,在风险偏好整体提升的背景下,2022年调整幅度加大的部分科技股依然处于估值较低的水平,是当前需要重点关注的方向,如半导体、汽车、军工等。此外,如生物技术、医疗保健设备、汽车零件、新能源相关等,也具有较高的性价比。

五、风险提示

1、地缘政治局势恶化、中美关系紧张等意外升温,对港股市场的科技类上市公司存在不利影响;

2、欧美经济增速超预期,流动性收紧再次提速,全球股市流动性再次紧张,导致权益类资产估值继续承压;

3、国内经济复苏不及预期,对海外经济的正面促进作用不及预期,上市公司的盈利增速承压。

扫码下载智通APP

扫码下载智通APP