若美联储“一鹰到底” 还有哪些美股值得投资?

2022年饱受通胀高企和美联储激进加息之苦的美股交出了14年来最差年度表现。这令投资者不禁想问,美股有望在2023年迎来反弹吗?

这在很大程度上或许取决于美联储的政策。通胀连续回落令市场对美联储进一步放缓紧缩步伐乃至降息的预期有所升温,美股在此情况下迎来反弹似乎变得越来越有希望。然而,市场预期与美联储立场并不一致,后者仍坚持鹰派立场并多次强调利率将在5%上方保持一段时间,且向市场传递了今年不会降息的信号。那么,在高利率可能贯穿整个2023年的情况下,还有哪些美股值得投资者持乐观态度?

一、美联储或“一鹰到底”

尽管通胀有所降温,但美联储仍“咬定青山不放松”。 美联储在1月4日公布的12月会议纪要显示,美联储官员重申了抗击通胀的决心,并向投资者发出了异常直截了当的警告,告诫投资者不要低估美联储在一段时间内保持高利率的意愿。另外,与会者继续预计,持续提高联邦基金利率将是适当的,没有与会者预期2023年降息是合适的。

除了“鹰气十足”的会议纪要之外,美联储官员们的讲话也并没有如市场所愿的那样释放出“鸽派”信号。美联储理事鲍曼表示,美联储在遏制通胀方面还有更多工作要做,并指出有必要进一步加息,官员们应该在一段时间内将利率维持在限制性水平以稳定物价。里士满联储主席巴尔金也表示,尽管美国近期的通胀报告令人感到鼓舞,但物价上涨速度仍然过高,难以放松货币政策限制。

亚特兰大联储主席博斯蒂克、旧金山联储主席戴利、克利夫兰联储主席梅斯特以及费城联储主席哈克均支持加息至5%以上并维持一段时间。“鹰王”圣路易斯联储主席布拉德更是表示,美联储应迅速将利率提高到5%以上,以确保价格压力得到抑制,他预计到2023年底利率要升到5.25%至5.5%,这意味着年内共加息100个基点

此外,本周四公布的上周美国首次申请失业救济人数意外加速下行,创三个多月新低,凸显劳动力市场依然强劲,给美联储留下保持加息的空间。数据显示,美国截至1月14日当周初请失业金人数意外下降了1.5万至19万,低于市场预期的21.4万。

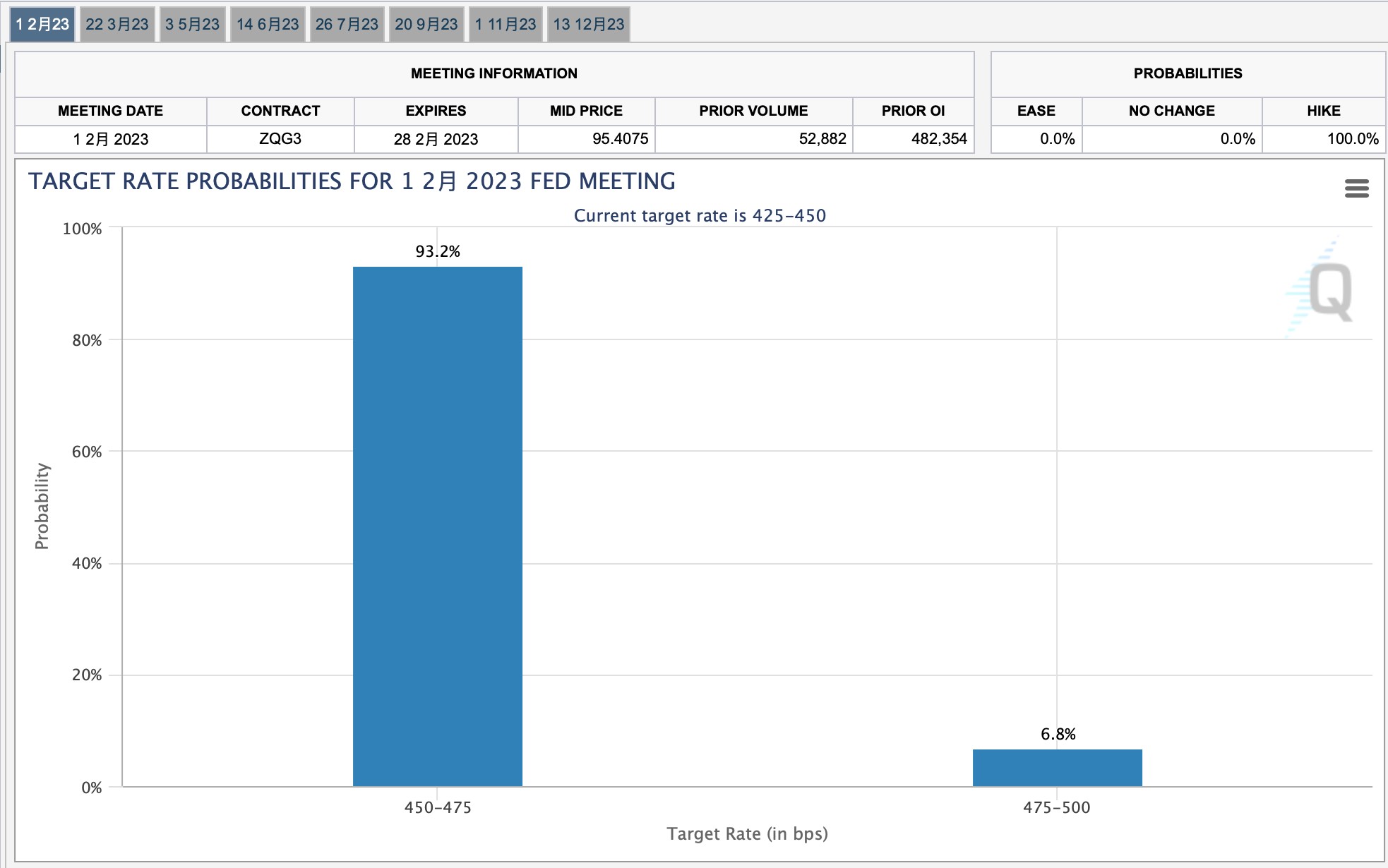

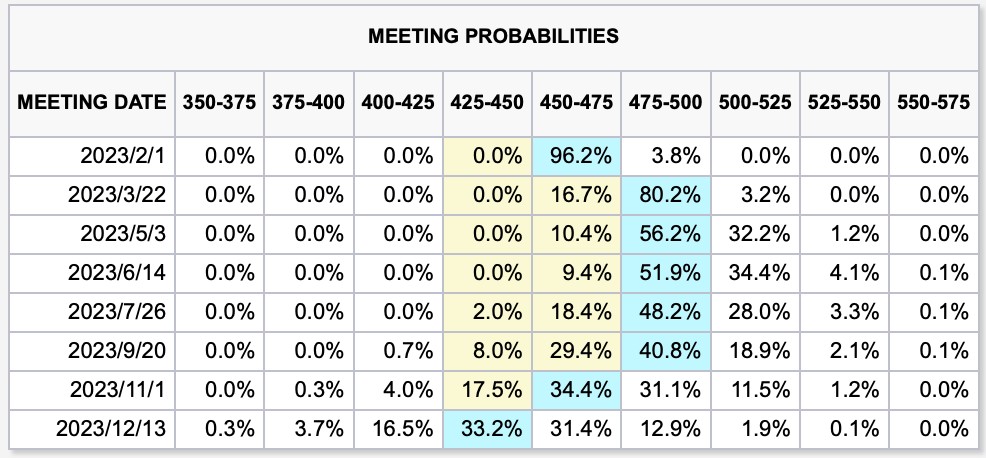

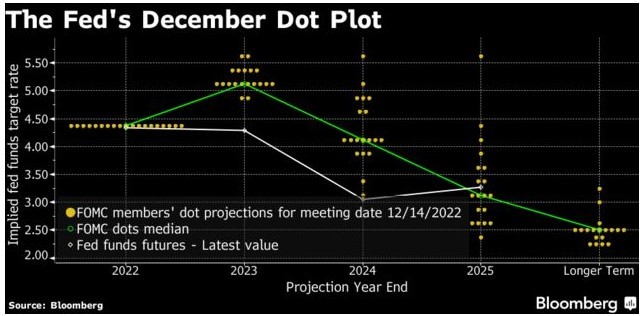

不过,市场并不相信美联储。据芝加哥商品交易所(CME)的“美联储观察工具(FedWatch Tool)”,市场认为美联储在2月加息25个基点的概率为96.2%,同时联邦基准利率最高将升至4.75%-5%区间,并预计美联储将于11月开始降息。而美联储在去年12月公布的最新点阵图显示,19位美联储官员中有17位预计今年利率将升至5%以上,预测中值显示峰值利率将达到5.1%,且没有政策制定者预计会在2023年降息。

市场常说,“不要和美联储作对”。尽管美联储官员正在全力说服投资者,他们在年底前不会降息,但遗憾的是,市场并不买单。在市场的这种乐观情绪下,美联储对抗通胀的努力可能将“付之东流”。正如美联储官员所担忧的那样,“毫无根据的金融环境宽松”可能会使他们抗击通胀的斗争“复杂化”,并给美联储的政策实施带来更多变数。

二、哪些美股值得投资者关注?

虽然美联储似乎因错判通胀形势和行动过缓而失去了一些投资者的信任,但2023年利率像美联储所说的那样“在一段时间内保持在高位”同样是投资者所需考虑的可能性之一。

在这样的利率环境下,美股或许难以实现强劲复苏。不过,在高利率环境中,金融行业可能将出现利好,利率上升的环境有助于银行等金融机构在消费者和商业方面的利差扩大。除了金融行业之外,一些基本面强劲、拥有在高利率环境中保护利润的企业同样值得关注。

1、 摩根大通(JPM.US)

作为一家投资和多元化金融服务公司,摩根大通是银行业的领先者,其在美国运营着最完整、最强大的银行特许经营业务。摩根大通首席执行官杰米·戴蒙花了十多年时间打造的“堡垒式的”资产负债表使该行得以在动荡的环境中保持稳健。在席卷全球的2008年金融危机期间,摩根大通是唯一一家不需要政府援助的美国大银行,即使在2008年的困难环境中仍然获得了很高的利润。

到2023年,该行的经营杠杆也在朝着积极的方向发展。摩根大通在投资银行、商业银行、信用卡和资产管理领域都处于领先地位。其规模(美国最大的银行,拥有近4万亿美元的资产)和多元化使其具有强大的竞争优势,而该行的成本优势和客户转换银行所需的高成本又使这种优势更加突出。

这种竞争优势在最新的2022年第四季度财报中便有所体现。财报显示,摩根大通Q4净营收为345.47亿美元,同比增长18%;调整后营收为355.66亿美元,同比增长17%,好于市场预期的343亿美元。净利润为110.08亿美元,同比增长6%。摊薄后每股收益为3.57美元,好于市场预期的3.07美元。

具体来看,企业及投资银行业务(CIB)营收为105亿美元,同比下降了9%。其中的银行业务营收同比下降28%至38亿美元;投资银行业务营收同比大跌57%至14%亿美元,主要原因是银行业务费用同比暴跌58%(较第三季度47%的同比跌幅更糟糕)。不过,摩根大通的多元化优势使其免受投资银行活动急剧下降的影响。消费者及社区银行业务(CCB)是Q4的主要亮点,营收同比增长29%至158亿美元,其中的银行及财富管理业务营收为96亿美元,同比涨幅达56%,主要驱动因素就是更高的存款利率。此外,摩根大通显然有能力在利率上升时进行资本化,有利的利率环境使该行Q4的商业银行业务营收达34亿美元,同比增长了30%。

一家运作良好、效率高的银行可以成为一项非常好的长期投资。财报显示,摩根大通Q4净资产收益率(ROE)为16%,有形普通股股本回报率(ROTCE)为20%;2022年全年,ROE为14%,ROTCE为18%。当前美联储正在进行的加息应该会对摩根大通的利息收入和整体盈利能力产生明显的积极影响。

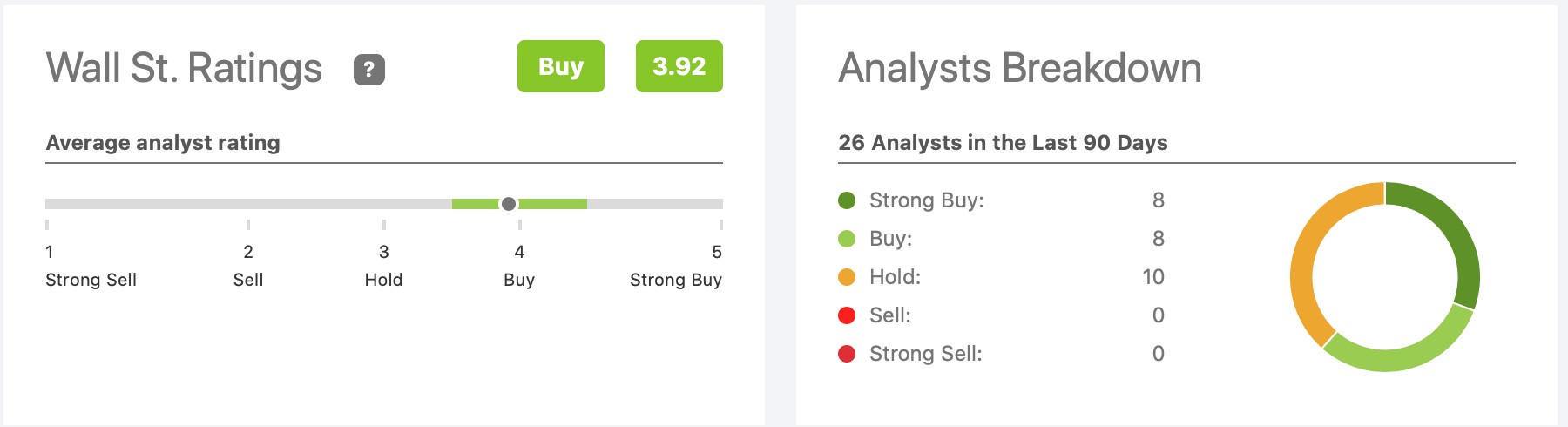

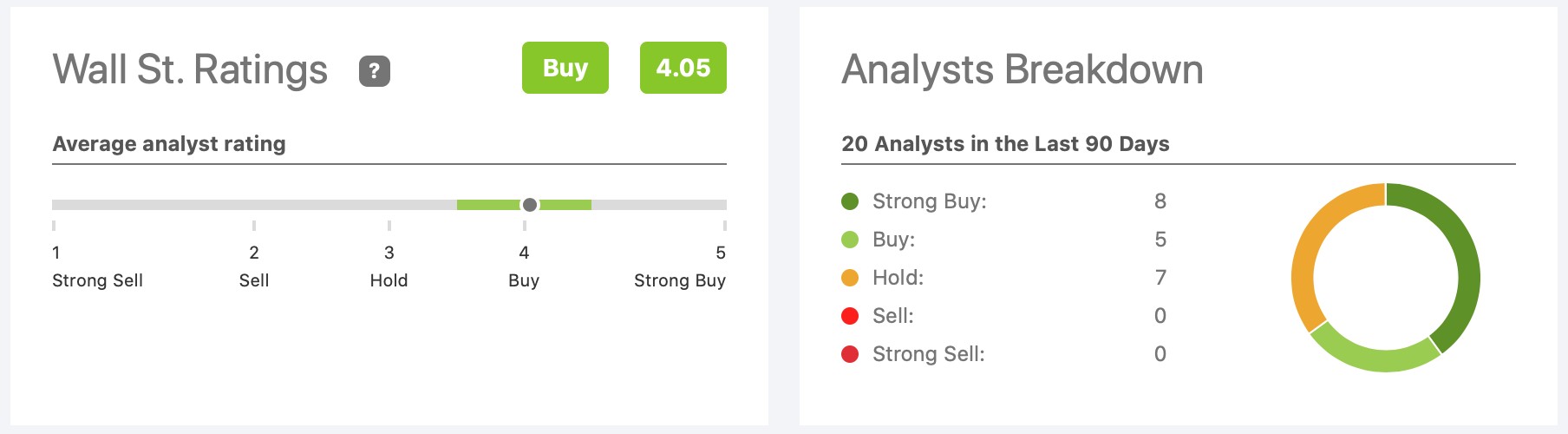

华尔街分析师对摩根大通的共识评级为“买入”,平均目标价为154.88美元,较当前股价有近15%的上行空间。

2、美国银行(BAC.US)

美国银行同样是值得在高利率环境下持有的金融股之一。作为美国四大银行之一,美国银行拥有规模驱动的成本优势,这为其提供了有意义的竞争优势和实现强劲回报的潜力。与此同时,美国银行还拥有坚实的资本基础。利率的上升给该行带来了利好,使其能通过以更高的利率发放贷款获得更多利息收入,这也抵消了投资银行业务减少带来的收入下滑。

美国银行近期公布的财报好于预期,也是该行有望在高利率环境中表现良好的迹象之一。财报显示,美国银行Q4营收为245亿美元,同比增长11%,好于分析师预期的242亿美元;摊薄后每股收益为0.85美元,好于分析师预期的0.77美元。利率上升给该行带来的业绩利好有着显著体现,其净利息收入同比增长29%至147亿美元,部分原因还在于贷款的稳健增长。

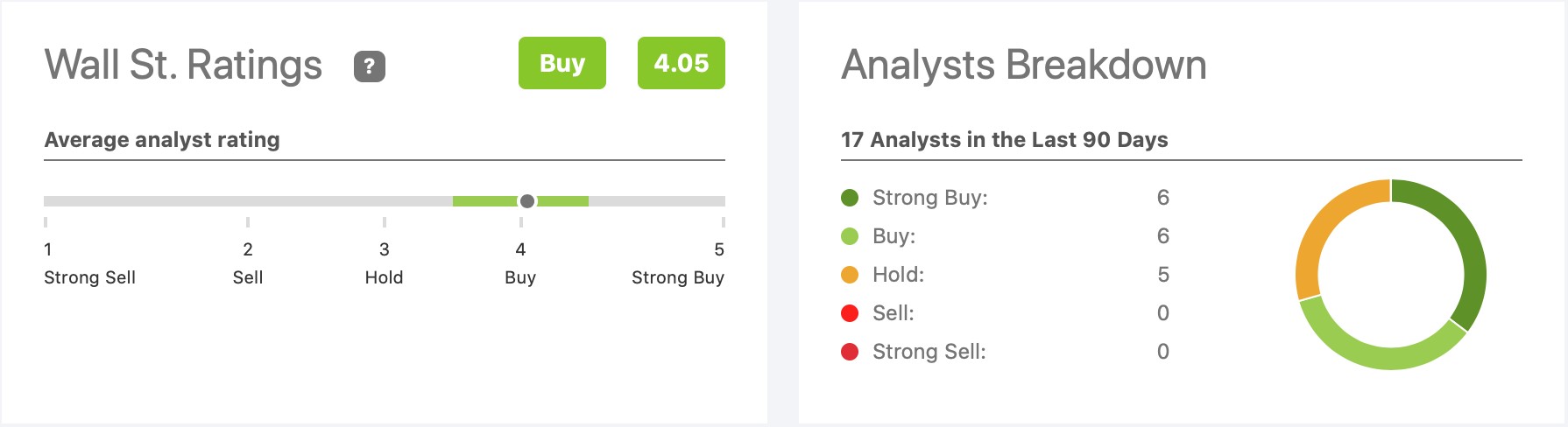

华尔街分析师对美国银行的共识评级为“买入”,平均目标价为41.08美元,较当前股价有近24%的上行空间。

3、 嘉信理财(SCHW.US)

嘉信理财以其银行、经纪和金融咨询服务而闻名。该公司近一半的营收来自计息活动,目前利率上升的环境将带来利好。截至2022年,该公司拥有超过3300万个经纪账户,220万个企业退休计划参与者和160万个银行账户。客户账户中的现金余额产生了该公司大部分与利息相关的收入。

嘉信理财可能在未来一两年从支付给储户的短期利率和可以用来放贷的长期利率之间不断扩大的利差中获利。此外,许多嘉信理财的投资者可能会抛售债券基金,将资金投入股市,这使得该公司可以收取更多的财务咨询和股票交易费用。

分析人士认为,嘉信理财将继续在利率上升的环境中,通过调整规模和以客户为中心的重点支持其行业领先的成本优势,来抵御各种宏观逆风和竞争压力。此外,嘉信理财收购TD Ameritrade将创造增量价值,并进一步提高该公司的市场地位和长期增长轨迹。

华尔街分析师对嘉信理财的共识评级为“买入”,平均目标价为96.07美元,较当前股价有近26%的上行空间。

4、 亚马逊(AMZN.US)

对于亚马逊的投资者来说,2022年是痛苦的一年,累计跌幅近50%。然而,亚马逊仍然是当今世界上最具竞争优势的企业之一,而且其长期增长前景远比其股价所表明的要光明。

亚马逊的云计算业务Amazon Web Services(AWS)已成为其最主要增长动力。云计算的成本、性能和安全优势,再加上人工智能等先进技术的使用日益增加,这些因素预计将在未来十年推动该行业的增长。根据Grand View Research的数据,到2030年,全球云计算市场的规模将超过1.5万亿美元,远高于2022年的4840亿美元。而亚马逊可能比其他任何公司都更能从这种增长中获益。

数字广告是亚马逊另一个强大的增长动力。亚马逊的营销解决方案正在帮助这些在线企业卖家的广告支出产出丰厚的回报,因为它们让卖家有能力在消费者最有可能购买的时候锁定他们。而且,与谷歌和Facebook的产品不同,亚马逊的数据收集能力并没有因为苹果的隐私政策变化而被削弱。根据Statista的数据,这些因素正在帮助亚马逊迅速获得数字广告市场的份额,预计到2026年,该市场将从2022年的6020亿美元增长到8760亿美元。

此外,亚马逊庞大的电子商务业务正走在盈利恢复的路上。亚马逊惊人的规模和庞大的第三方商家网络使其能够在更广泛的商品选择上提供更低的价格,而几乎所有的竞争对手都无法与之相比。在疫情期间花费了数百亿美元以加强其物流网络之后,亚马逊如今可以为无数商品提供一天甚至当天的配送服务。根据eMarketer的数据,这些优势将有助于亚马逊在全球电子商务市场中获得更大的份额。到2025年,全球电子商务市场将从2022年的5.5万亿美元增长到近7.4万亿美元。

强大的基本面支撑着亚马逊度过2000年互联网泡沫破裂和2008年全球金融危机。尽管目前正面临着一些宏观逆风,但该公司有能力应对这些不利因素。

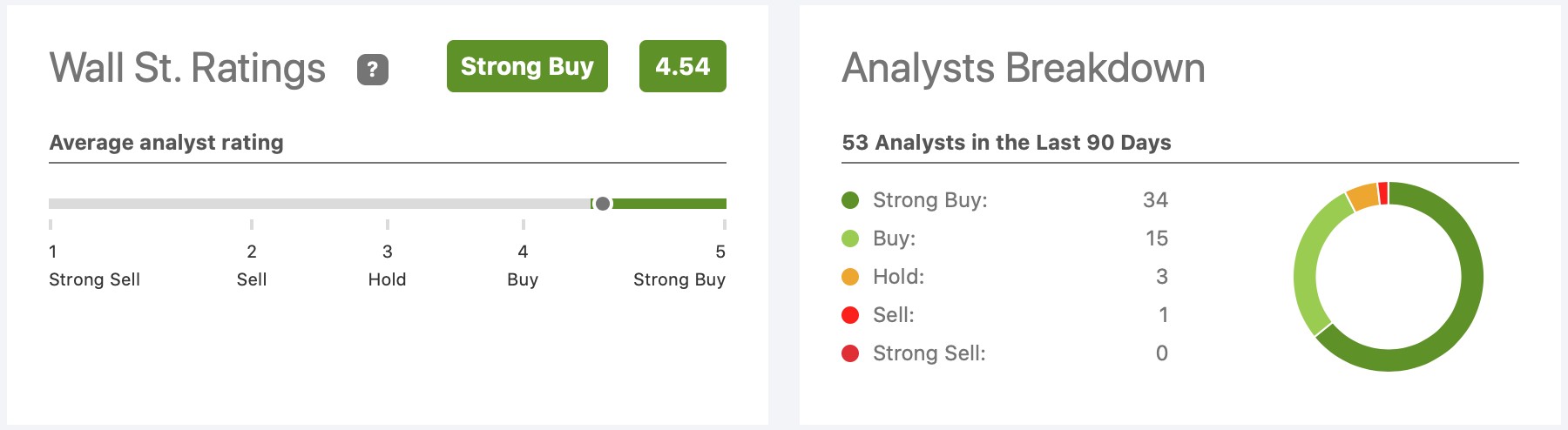

华尔街分析师对亚马逊的共识评级为“强烈买入”,平均目标价为136.92美元,较当前股价有超46%的上行空间。

5、 马拉松原油(MPC.US)

马拉松原油是一家石油产品炼油、营销和运输供应商。该公司自2020年3月以来一直在降低其负债对权益比率(D/E)。由于债务水平低,该公司预计将能够在利率上升的环境下大幅节省开支。

马拉松原油的第三季度财报显示,其营收为472.4亿美元,远超市场普遍预期的356.7亿美元;每股收益为7.81美元,同样好于市场普遍预期的6.80美元。此外,该公司还将季度股息增加了30%,至0.75美元/股;截至三季度末的现金及其等价物和短期投资达111.4亿美元。分析人士预计,马拉松原油有望在2023年继续表现强劲,因为炼油市场预计将继续承压,供应受限将支持类似2022年那样的高利润率环境。

马拉松原油在南德克萨斯州的STAR项目将于2023年上线,这一项目将为其Galveston Bay炼油厂增加4万桶/日的重质原油炼油产能。该公司预计,这一项目的息税折旧摊销前利润(EBITDA)超过5亿美元。

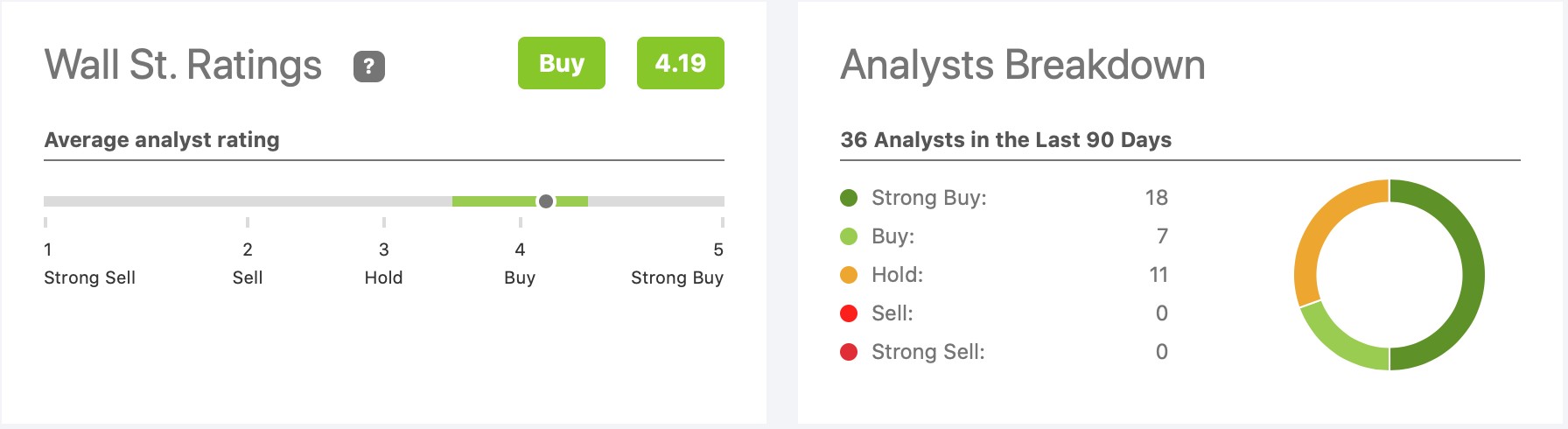

华尔街分析师对马拉松原油的共识评级为“买入”,平均目标价为134.53美元,较当前股价有逾9%的上行空间。

6、 好市多(COST.US)

通胀依旧高企以及利率上升导致消费者可自由支配支出的减少给零售行业带来了波动。不过,好市多强大的会员模式有助于避免这种波动。经过几十年令人难以置信的执行,好市多的业务质量之好已不是秘密。

人们强烈预期,随着已成为会员的消费者希望继续获得折扣权益,利率上升和通胀高企的组合将令好市多提高会员费,尤其是在该公司已经超过5年没有提高会员费的情况下。此外,众多普通会员正在成为执行会员,他们必须支付双倍的会员费以换取在好市多购物时额外的2%的折扣。

考虑到好市多提高会员费的潜在能力,该公司拥有比其他零售商更好的利润率保护能力。好市多面对供应商的强大购买力、以及该公司管理层对商业模式和成本纪律的关注将有助于该股在高利率环境中有稳定的表现。

华尔街分析师对好市多的共识评级为“买入”,平均目标价为550.07美元,较当前股价有超17%的上行空间。

扫码下载智通APP

扫码下载智通APP