交易商协会:2022年信用风险缓释合约交易笔数同比增加325%

智通财经APP获悉,1月19日,中国银行间市场交易商协会披露2022年信用风险缓释工具市场运行情况。2022年,信用风险缓释凭证(CRMW)仍为CRM主力产品,共创设178笔、268.05亿元,笔数同比增长21.1%,名义本金同比略降9.2%,名义本金占全部CRM交易的比重由2021年的89%降至51%;信用风险缓释合约(CRMA)规模大幅增长,交易119笔、213.24亿元,笔数和名义本金同比增加325%和464%,名义本金占比由2021年的9%提高至40%。

原文如下:

2022年信用风险缓释工具市场运行情况

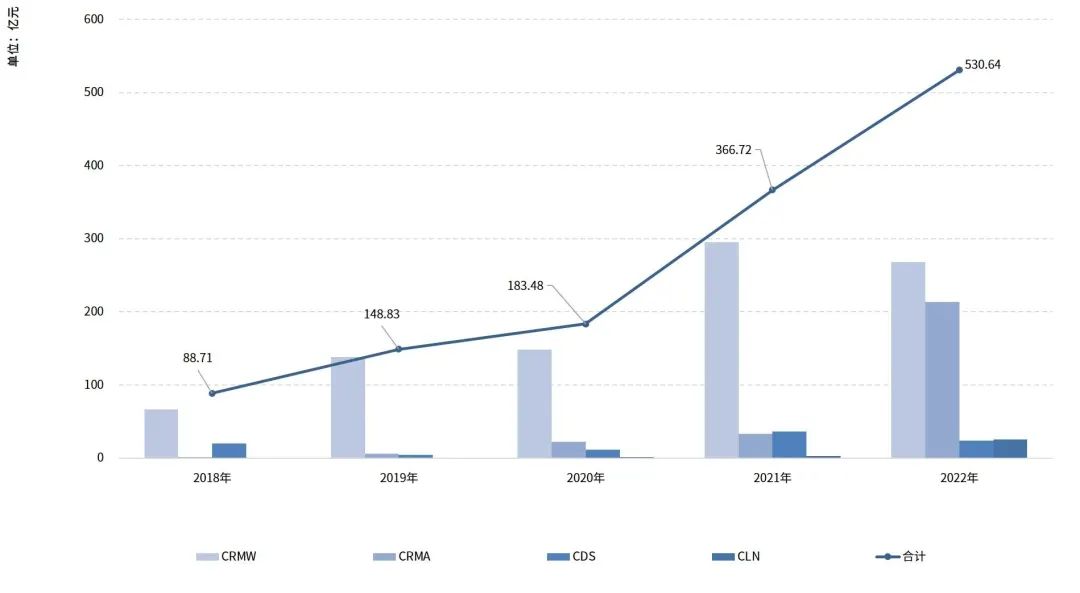

今年以来,面对经济“三重压力”、疫情反复以及外部复杂形势,市场机构对信用风险的管理需求持续增加。在此背景下,信用风险缓释工具(CRM)积极服务市场需求,交易规模稳步增长,2022年,CRM交易338笔,名义本金总计530.64亿元,笔数和名义本金分别同比增长42%和42.8%,参与机构数量增多,各品种发展更为均衡,挂钩标的更加丰富,业务场景创新不断,信用风险分散分担效能进一步增强。

图1:2018年-2022年CRM交易名义本金增长情况

参与者队伍继续壮大 理财子公司首次备案

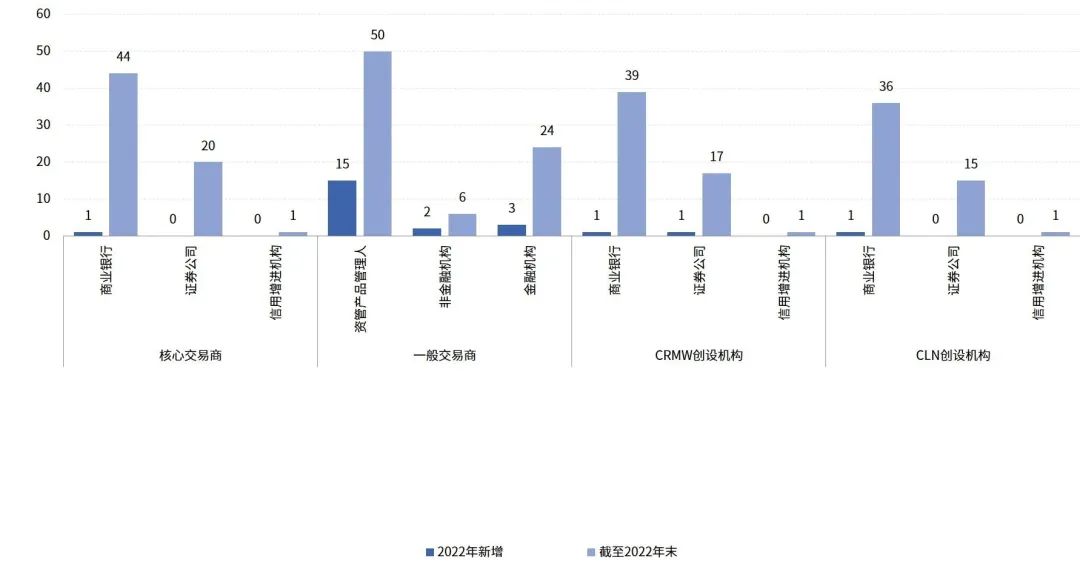

截至2022年末,CRM市场参与者合计145家。其中,CRM一般交易商80家,较2021年末增加20家。其中,资管产品管理人50家(271只产品),理财子公司首次参与备案;非金融企业6家,新增山东、四川、河南等省级担保或信用增进公司;金融机构24家,主要是中小型银行和证券公司。核心交易商65家,较2021年末新增1家,包括44家银行、20家证券公司和1家信用增进机构。在核心交易商基础上,累计有57家CRMW创设机构(新增2家)和52家CLN创设机构(新增1家)。

图2:2022年CRM市场参与者情况

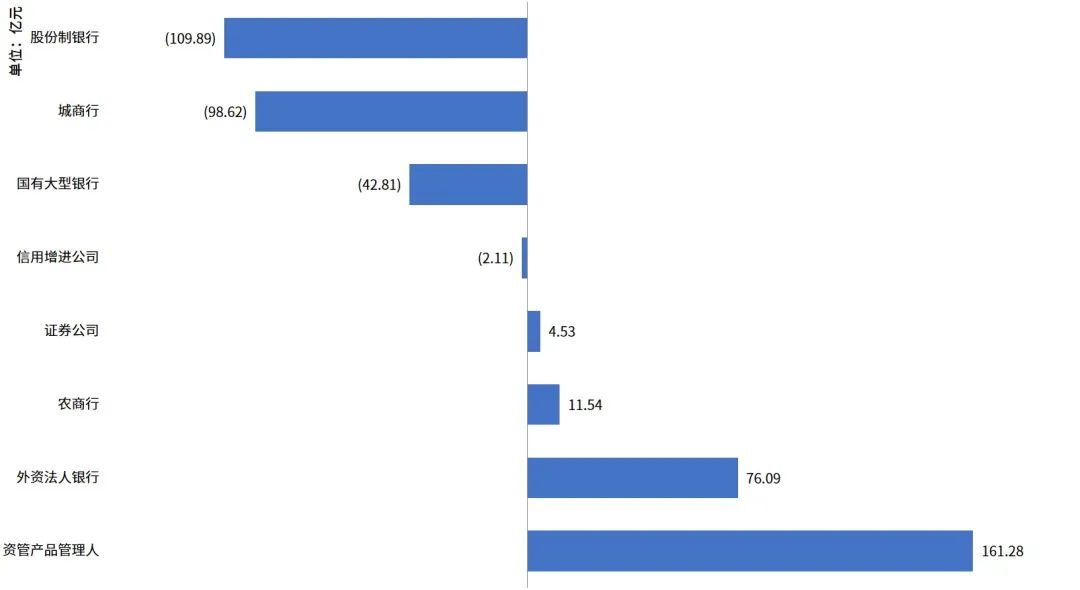

境内大中型银行为主要净卖方,资管产品管理人、外资银行为主要净买方

2022年,共有35家核心交易商和31家一般交易商开展CRM业务。其中,CRM交易净卖出的机构主要是股份制银行、城商行和国有大型银行,净卖出名义本金合计251.32亿元。CRM交易净买入的机构主要是资管产品管理人、外资银行和农商行,净买入名义本金合计248.91亿元。资管产品管理人中,公募基金、私募基金和证券公司资管投资活跃,净买入名义本金分别为134.20亿元、14.70亿元和8.55亿元,期货公司资管和保险资管也买入少量保护。此外,证券公司和信用增进机构全年买入和卖出规模相对接近。

图3:2022年各类型参与者CRM净卖出(左)/净买入(右)情况

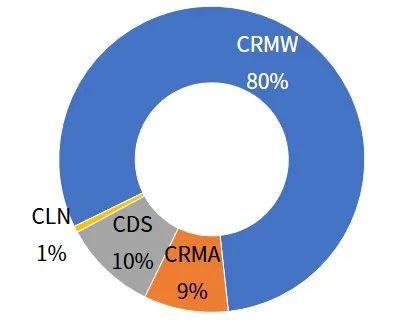

CRMW仍为主力品种 各品种发展更为均衡

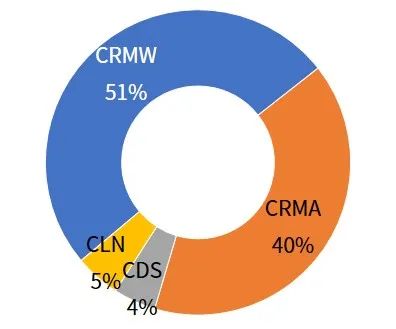

2022年,信用风险缓释凭证(CRMW)仍为CRM主力产品,共创设178笔、268.05亿元,笔数同比增长21.1%,名义本金同比略降9.2%,名义本金占全部CRM交易的比重由2021年的89%降至51%;信用风险缓释合约(CRMA)规模大幅增长,交易119笔、213.24亿元,笔数和名义本金同比增加325%和464%,名义本金占比由2021年的9%提高至40%;信用联结票据(CLN)实现场景突破,全年创设24笔、25.40亿元,交易占比从不足1%升至5%;信用违约互换(CDS)交易相对清淡,全年交易17笔、23.95亿元,交易占比降至4%。

图4:2022年(右)与2021年(左)CRM各品种名义本金占比情况

CRMW创设规模同比略降 创设范围进一步拓展

2022年,23家机构创设CRMW合计178笔、268.05亿元,名义本金同比降低9.2%。在政策性业务大幅减少和市场自驱业务稳步增长的共同作用下,尽管CRMW创设规模同比有所下降,但支持债券发行模式市场普及度和挂钩存续债券创设场景拓展值得关注。

(一)支持债券发行模式仍为主流,挂钩存续债CRMW规模大幅增长。

支持债券发行的CRMW创设134笔、240.16亿元,占CRMW总创设量的90%。名义本金同比降低16.8%,累计支持89家企业发行债券580.13亿元,同比降低6%。

挂钩存续债券的CRMW创设44笔、27.89亿元,占CRMW总创设量的10%,名义本金同比增加336%,主要业务场景是通过创设CRMW增强标的债券二级卖出流动性,或者应投资人需求定向创设保护赚取保费收入。

此外,投资者之间的CRMW二级转让成交197笔,名义本金48.27亿元,同比增长4%,仍以搭配现券交易或做市为主。

(二)参考实体中非民企居多,标的债券首次拓展至熊猫债。

挂钩民企债券的CRMW37只,占比21%,名义本金56.09亿元,累计支持109.60亿元债券发行。其中6笔CRMW支持新城控股、大连万达、美的置业等3家民营房企发债30亿元,有效发挥了为民营房企融资纾困的示范效应。挂钩非民企[1]债券的CRMW81只,占比79%,名义本金211.96亿元,累计支持470.53亿元债券发行。CRMW挂钩标的仍以各类非金融企业债务融资工具为主,2022年首次拓展至熊猫债。

(三)参考实体评级以AA和AA+为主,创设期限与标的期限基本匹配。

评级方面,CRMW挂钩实体中AA级91笔,占比51.1%,同比提升4.2个百分点;AA+级59笔,占比33.1%,同比下降1.6个百分点;AAA级23笔,占比12.9%,同比上升2个百分点。

期限方面,CRMW创设期限基本与标的债券剩余期限一致。1年期内(含1年)CRMW77笔,占比43.3%;1至3年CRMW49笔,占比27.5%;3年期以上(含3年)的CRMW52笔,占比29.2%。

(四)参考实体地域持续扩大,行业扩展至房地产业。

地域方面,115家CRMW参考实体涉及22个境内省份和2个境外地区,较2021年多4个,参考实体数量前三省份为江苏(30笔)、安徽(26笔)、浙江(20笔)。

行业方面,CRMW参考实体涉及11类行业[2],其中城投和制造业占比较高,分别涉及78笔和31笔,占比44%和17%。房地产业涉及12笔,占比7%。

CRMA挂钩标的更加丰富,CLN异军突起实现场景创新

2022年,CRMA参考债务类型持续多元,帮助投资者释放授信和对冲债券风险。全年交易119笔,名义本金合计213.24亿元,同比增长464%。显著特点是参考债务类型更加丰富,涉及境内银行永续债、中债美元债、境外金融机构“点心债”、熊猫债以及其他境内信用债券等。主要业务模式为信用保护买方通过购买保护,实现对冲单一债券投资风险或释放参考实体授信额度的目的。

2022年,CLN异军突起实现场景创新,支持中资机构境外发债并帮助投资者间接投资标的债券。全年创设24笔,名义本金合计25.40亿元,同比提高916%。参考债务主要是境内企业在香港市场或上海自贸区直接或通过SPV间接发行的中资美元债或自贸区债券。主要业务模式为创设机构在境外投资标的美元债,帮助中资企业成功发行美元债券,并根据投资情况创设CLN产品对冲信用风险并回收现金流,从而帮助CLN投资者实现间接投资标的债券的效果。

下一阶段,协会将在人民银行指导下,持续加强CRM市场自律管理,运行机制优化,不断提升市场服务效率和水平,持续推动信用衍生品市场高质量发展。

本文编选自微信公众号“NAFMII资讯”,智通财经编辑:谢青海。

扫码下载智通APP

扫码下载智通APP