在Biotech寒冬实现股价翻倍,“膝下无子”的康诺亚-B(02162)拿什么撑估值?

对于康诺亚-B(02162)来说,2022年是大幅跑赢指数的一年。

智通财经APP观察到,从2021年12月31日收盘价34.5港元算起,到2022年最后一个交易日12月30日收盘价51.0港元为止,康诺亚股价累计涨幅为47.8%。

而同区间的恒生生科指数(HSHKBIO)则从1655.87点跌至1346.14点,累计跌幅为18.7%。具体来看,该指数从2021年6月开始下跌,跌幅一度超过67%。2022年该指数全部61只成份股平均跌幅接近30%,其中过半数18A药企股价跌幅超过40%。

在此背景下,作为一家尚未到达商业化估值节点的创新药企,康诺亚能成功在行业波动下实现股价的稳步走高,显然值得投资者关注。

在波动中稳步走高

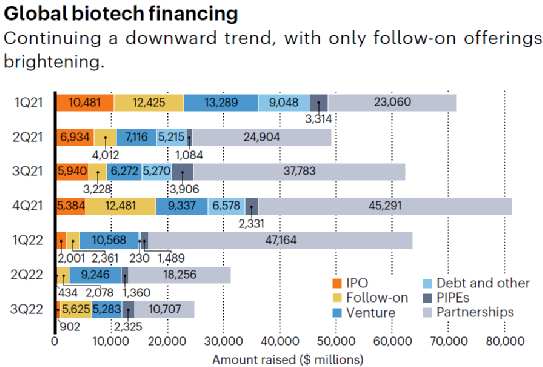

统计数据显示,2021年全球有近140家Biotech融资金额超过1亿美元,而2022年全球超1亿美元融资的Biotech仅约为60家。

从当前来看,全球资本市场中,Biotech无论在融资额还是IPO数量上,都呈现出2019年Q4以来的新低。

以最受追捧的肿瘤板块为例,2020年登陆美股的Biotech上市当天平均涨幅在50%左右,不少公司年终股价涨幅超100%,仅有2家公司全年涨幅为负;到了2021年,虽然上半年Biotech新股上市首日依然保持着不错的涨势,但到下半年至年终,仅1/3的公司全年涨幅为正,而接近1/3的公司全年跌幅超过50%。

市场热度退却,一级市场对于生物医药赛道的投资趋向保守,2022年上半年,在这一趋势的强化过程中,全球大部分未盈利上市药企的融资窗口不断趋紧,让缺乏“造血能力”的未盈利生物医药公司压力倍增。

结合以上市场背景,再看当时的港股市场的指数和个股走势,投资者可以看到,HSHKBIO指数自2021年7月开启大幅下跌走势,直到2022年3月15日达到阶段低点995.29点。与此同时,康诺亚也从受市场恐慌情绪影响,股价同步下跌,在2022年的3月14日和15日分别大幅收跌16.45%和18.14%,并在3月22日达到低点16.9港元。

就在经历2021Q3-Q4悲观情绪极致演绎后,2022Q1的港股医药板块配置需求逐步回暖。具体体现在,2022年5月港股医药板块的反弹。彼时AH股生物医药板块存在较大的估值溢价差。

数据显示,2022年5月13日收盘,A股申万医药生物板块PE(TTM)在31.30倍,港股申万医药生物板块PE(TTM)为28.83倍;从市净率来看,当日恒生医疗保健指数市净率为2.18,低于中位数2.73,且远低于2019年低点,具有较高安全边际,也说明港股前一轮医药高估值泡沫已逐渐出清。

也是在5月13日前后,HSHKBIO指数开始爬坡。5月10日,该指数收盘触及短期区间低点1009.31点,而后经历近2个月的波动上升,到7月6日收盘达到阶段性高点1475.32点。

在5月10日和7月6日区间内,康诺亚的股价走势几乎与HSHKBIO指数吻合,从20.1港元爬升至38.0港元

然而此后,康诺亚却开启了一段与指数不同的股价走势。

2022年下半年,受俄乌冲突、美元加息、经济减速、通胀高企等宏观因素以及国内医药器械政策变化影响,叠加港股的离岸市场特性,放大了港股医药板块的波动,也使得HSHKBIO指数再度经历了4个月的股价下跌,并最终在10月12日跌至年内最低的926.10点,从7月6日计,跌幅达到37.2%。相比于指数的大开大合,7-10月的康诺亚显得更加平稳,整体股价围绕35港元上下小幅波动,同期股价跌幅仅为8.6%。

而康诺亚在8月29日发布的2022年中期业绩,或是支撑其股价和估值的重要内容。横向对比同期港股18A企业,康诺亚按PS估值排序位列第三,按市值/研发投入排序,位列第8。

在发布中报后,华泰证券、国信证券相继点评表示,康诺亚或在2022Q4起迎催化剂落地浪潮,于是上调收入预测,并维持“买入”评级;华创证券发布研报,维持其“推荐”评级。

值得一提的是,从7月6日到10月12日,康诺亚的港股通持股比例从3.09%稳步升至4.50%。可见在指数下跌的情况下,南向资金的支持也是康诺亚能稳住股价的重要因素之一。

10月中旬开始,随着国内医疗大健康政策面回暖、疫情影响逐步减弱,港股医药板块反弹行情开启。10月底至12月中,恒生医疗保健指数(HSHCI.HI)和HSHKBIO指数大幅跑赢恒生指数,其中HSHKBIO指数反弹幅度达到49.7%。

在大环境回暖背景下,康诺亚股价同样一路走高。10月12日则是这新一段走高行情的起点。从10月12日收盘到2023年1月13日,康诺亚股价在3个月内累计涨幅达到98.9%,股价基本实现翻倍。

尚无商业化靠什么支撑股价?

目前二级市场对Biotech的估值逻辑主要是以其是否能从Biotech向Biopharma转型过渡来进行判断。而从Biotech向Biopharma转型的终极考验则是产品获批上市,同时产生销售额、销售利润,形成市场份额。

市场之所以在今年对康诺亚态度好转甚至逆市力挺,主要原因还是自其2022中报以来,公司管线研发进度和成果逐步验证了其内在价值。

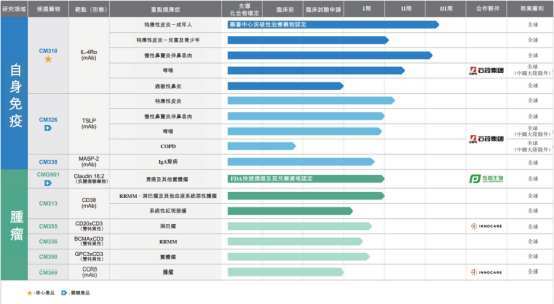

以核心产品CM310(IL-4Rα抗体)的研发进度为例,2022年6月药审中心授予突破性治疗药物认定;去年上半年,康诺亚启动了评价CM310在成人中重度特应性皮炎受试者中的有效性和安全性的随机、双盲、安慰剂对照的III期临床研究,预计今年完成试验并申报NDA,成为首个上市的国产IL-4Rα单抗,并且哮喘等多个适应症研发正有序推进,市场预计2030年峰值销售有望超过70亿元。

据智通财经APP了解,作为全球首个上市的IL-4Rα抗体药物,赛诺菲的Dupixent(度普利尤单抗)2021年销量同比大幅提升52.7%,达到52.49亿欧元;2022上半年Dupixent实现了35.77亿欧元收入,同比增长44.4%,其中Q2同比增长61%。赛诺菲认为其未来销售峰值将突破130亿欧元。且2年后该产品极大概率仍是美国市场唯一一款IL-4Rα单抗。除此之外,对于具有Me-better潜力的CM310而言,目前其研发进度处在全球前列,全球市场竞争形势较为明朗。

除了核心产品正在临床攻坚外,康诺亚研发管线的其他产品开发的进度同样没有放松。其中便有市场广为关注的CM326(TSLP抗体)和CMG901(Claudin 18.2-ADC)。

值得一提的是,作为首个获批进入临床的Claudin 18.2 ADC药物,CMG901具备一定先发优势。2020年,CMG901获NMPA批准临床,用于无标准治疗的晚期实体瘤,是首个获批进入临床的Claudin 18.2 ADC药物;去年9月,CMG901拟纳入国内突破性治疗品种;今年1月11日,CMG901新注册申请获受理。

另外,CMG901还是全球首个获得FDA快速通道资格的Claudin18.2靶点在研药物。市场预计,在先发优势作用下,仅考虑胃癌适应症,预计CMG901上市后,在中国+美国的峰值销售额有望达到18亿元+7亿美元。

不过在商业化方面,当前的康诺亚则显得较为“务实”。公司并不像其他Biotech一样急于推动商业化。例如公司已将IL-4Rα单抗的重磅适应症哮喘的国内权益,以及TSLP单抗的哮喘和COPD权益授给石药集团,利用授权收益推动重磅产品新适应症及其他早期管线的推进。简言之,康诺亚的商业化策略与当前港股不少急于转型Biopharma的18A企业并不相同。

不过对于康诺亚来说,公司当前的估值很大程度是由其披露的重磅产品的研发进度和成果支撑的。随着重磅产品临近上市,商业化能力对估值的影响权重将越来越大。公司虽在研发领域展现出了较为硬核的创新能力,但2023年核心产品的商业化情况还将是决定其下阶段估值走向的关键因素。

扫码下载智通APP

扫码下载智通APP