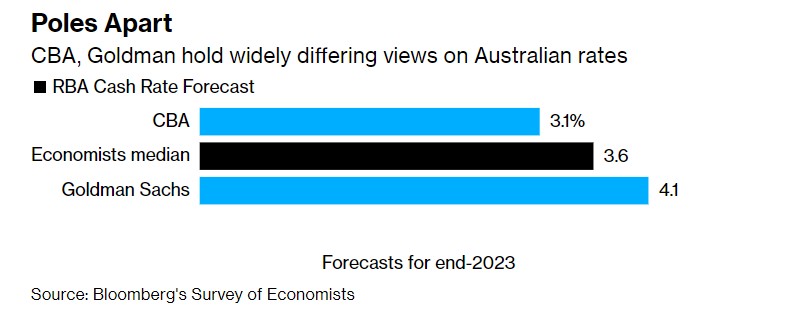

4.1%还是3.1%? 机构对澳大利亚利率峰值展望存巨大分歧

智通财经APP获悉,澳大利亚最大规模银行——澳大利亚联邦银行近日预计,澳大利亚基准利率已接近紧缩周期的顶点,而华尔街大行高盛集团则认为,加息将持续到2023年。澳联邦银行与高盛对于澳大利亚联储的加息步伐预测存在明显分歧——前者预计12月份将再上调一次利率,至3.1%,而高盛预计明年5月之前再上调五次利率,至4.1%。媒体的调查数据显示,经济学家对澳大利亚基准利率预期中值为3.6%。

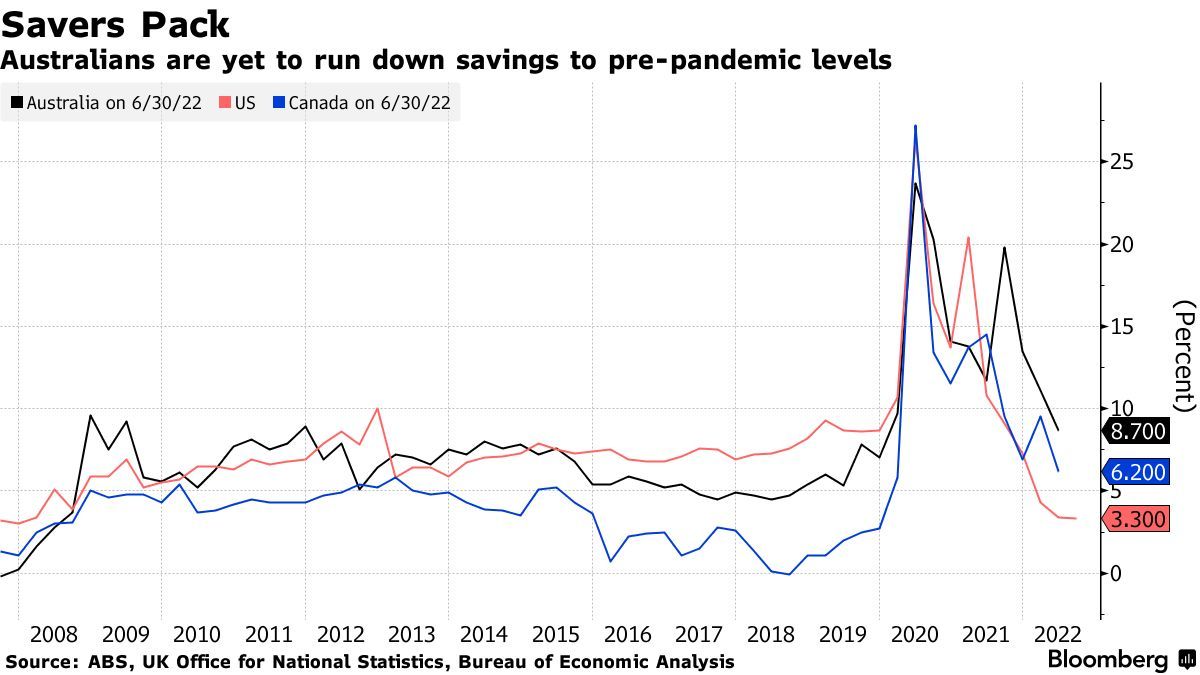

来自澳联邦银行的宏观经济主管Gareth Aird认为,将加息延长至明年将使得本已负债累累的家庭负担过重,而来自高盛的Andrew Boak预计,新冠疫情期间积累的储蓄将帮助他们度过难关。

高盛澳大利亚市场首席经济学家Boak表示:“2023年澳大利亚面临的挑战是在不破坏房地产市场和引发衰退的情况下,将通胀恢复到可接受的水平。”“今年更强劲的通货膨胀率缩窄了软着陆的路径”。

澳联邦银行和高盛对澳大利亚利率预期大相径庭

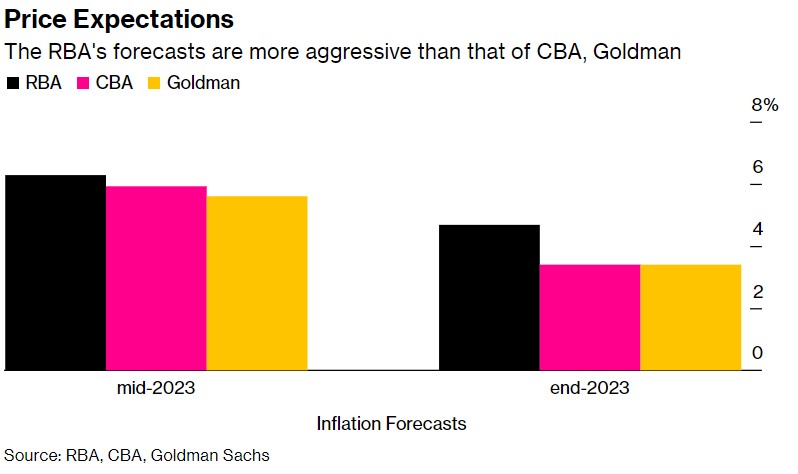

澳联邦银行的澳大利亚经济主管Aird是最早预测2022年进行加息的业内人士之一,而当时澳大利亚联储仍预计将于2024年加息,并且他曾准确预测10月份加息步伐放缓至25个基点。他预计,到明年年底,总体通胀率将从最近一个季度的7.3%降至3.4%

来自高盛的Boak曾准确预计澳联储在6月加息至50个基点,他也预计通胀率也将出现类似的降温。这两位经济学家的看法都比澳联储更为乐观,澳联储预计消费者价格将在未来一年内将增长4.7%,远高于其2-3%的目标区间。

物价预期——澳联储的预测比澳联邦银行和高盛的预测更为激进

Aird表示,如果没有这个衡量时间框架,通胀率会更低,并认为六个月的年化通胀率将是更好的价格增长指标,到2023年底可能会低于3%。

Aird认为较低终端利率的一个关键原因是“澳联储希望保持经济平稳”。 澳联储主席Lowe一再表示,他希望保持近期劳动力市场的增长势头(目前的失业率为3.4%,是48年来的最低水平),并表示有信心澳大利亚能够实现“软着陆”。

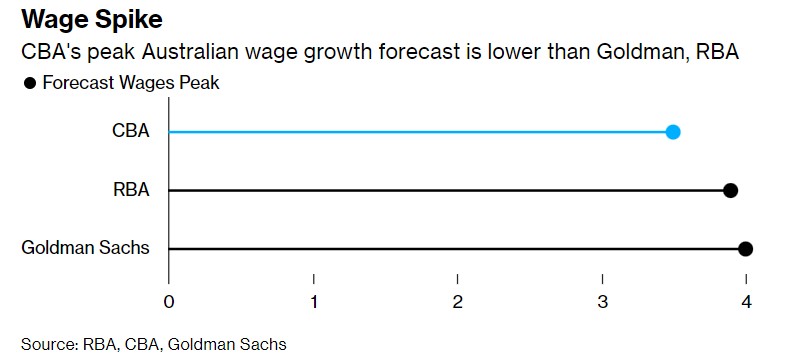

这与新西兰联储和美联储的预期形成了鲜明对比,他们甚至准备将本国经济推入衰退,以确保低通胀。不同之处在于,美国和新西兰正在经历工资增幅爆发,而澳大利亚迄今为止没有出现这种情况。

澳联邦银行对澳大利亚工资增长峰值的预测低于高盛和澳联储

来自高盛的Boak表示,即使再加息1.25个百分点,澳联储也能实现软着陆,并且到2024年中期失业率将在4%范围内。

澳联储最近暗示,可能会暂停加息,以评估紧缩政策带来的影响,这表明澳联邦银行的预测可能更准确。但是,澳联储也表示,它认为延长紧缩周期、让家庭优先考虑抗击通胀是有好处的,这意味着暂停可能并不是事情的结局。

接着是房地产市场。本周公布的数据支持Aird的观点,即澳大利亚的家庭将难以应对进一步加息。10月份,澳大利亚零售额出现今年以来的首次下降。他预计,随着新冠疫情时期超低固定利率贷款对消费者的冲击宣告终结,零售额将进一步放缓。

澳联储正在密切关注房地产市场,同时重申对家庭履行其义务的能力有信心。澳联储主席Philip Lowe最近表示,当前周期的政策传导速度可能比通常的18个月至两年要慢。

这也是来自高盛的Boak认为房价从峰值到谷底15-20%的下跌将是“有序和可控的”的部分原因,只有“少数抵押权人”将陷入负资产或违约。

澳大利亚居民储蓄还没有减少到新冠疫情前的水平

来自高盛的Boak驳斥了对于“抵押贷款悬崖”的担忧,主要因为他预计使用廉价固定利率贷款的家庭逐渐转向浮动利率抵押贷款。他预计,这抵押贷款问题会影响约7%的澳大利亚居民,而对家庭可支配收入的影响总计为1.5%。

扫码下载智通APP

扫码下载智通APP