三季报大超市场预期,多家券商看好快手-W(01024)长期价值释放

11月22日,短视频龙头快手-W(01024)交出了一份超预期的Q3成绩单,在营收规模、核心业务增长、降本增效等直观数据上均有不俗的表现。

智通财经APP观测到,从盘面来看,在财报发布次日(11月23日),快手盘中一度涨超7%,后虽有所回落,但仍收至53.1港元,全日涨幅达5.67%,成为市场中的一抹亮色,也充分反映资本市场对这份Q3财报期待的兑现。

资金流入情况更能直接反映市场对公司未来的看好——即便在11月23日稍显平淡的市场中,快手单日成交量高达4435.18万股,成交金额高达23.38亿港元,获北水净买入1.18亿港元,在港股通前十大活跃成交股中名列前茅。

港股通(沪)十大活跃成交股

港股通(深)十大活跃成交股

事实上,早在11月初,市场中已有资金关注到快手,不断推动其股价企稳回升。在11月至今的17个交易日内,快手累涨达到64.4%,且大多数交易日内的换手率超过1%,这在港股市场中较为罕见,足见其交投的活跃程度。再结合该公司连续的放量信号来看,快手如今显然已重回上升轨道,可见其资本看好。

对于市场而言,这一次三季度的业绩无疑是快手个股表现的核心驱动因素,其优质基本面则成为股价的有力支撑点。

财报显示,快手实现总营收同比增长12.9%至231亿元,高于彭博市场一致预期的225.6亿元。得益于收入稳健增长、毛利率优化以及用户获取效率的持续改善,快手国内业务连续两季度实现单季盈利,三季度国内经营利润超3.75亿元,环比增长接近3倍。

其中,线上营销服务收入同比增加6.2%至116亿元,主要是由于集团的服务、商业化产品能力及广告ROI不断提升,推动广告主数量和广告主广告投放增加,尤其来自电商商家的投放。直播业务收入同比增加15.8%至89亿元,得益于平均月付费用户同比增长29.3%,而平均月付费用户增长是由于集团的直播业务运营不断精益求精,与公会的合作策略不断发展,包括相应的活跃公会主播数量增加。其他服务收入同比增加39.4%至26亿元,主要由于电商业务的增长,得益于电商商品交易总额的增加,由于动销商家数量和买家数量增加,以及重复购买率的提升。

此外,通过精细化的运营管理策略以及丰富的内容供给,三季度,快手应用的用户规模持续增长。DAU同比增长13.4%达3.63亿,MAU同比增长9.3%达6.26亿,两者均突破历史新高。伴随着平台社交互动与信任氛围的加强,互相关注的用户对数达235亿对,同比大幅增长63.1%。

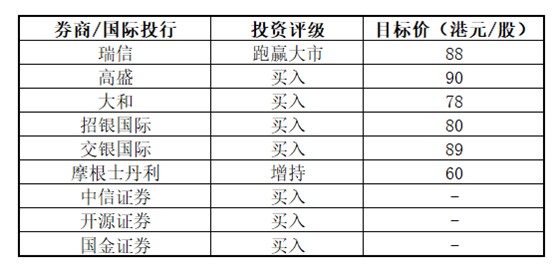

值得关注的是,此次经营数据公布后,快手良好的成长前景和长远利润释放获得境内外多家券商看好,纷纷于绩后出具更新研究报告,展现了各大券商分析师对于公司价值的认可。

具体来看,瑞信于绩后上调对快手目标价,由80元上调至88元,维持“跑赢大市”评级,表示快手今年第四季继续面临挑战性宏观环境,短期将强化生态圈及产品提供,近期管理层调动应有助未来数季变现化工作。该行亦指,公司本土业务经营溢利连续第二季转正,海外业务亏损亦按季稳定,预期第四季经调整亏损进一步收窄至3.2亿元人民币,相信明年第二季可达致整体收支平衡。

高盛则调整快手-W的目标价至90元,并给予“买入”评级。高盛指,快手第三季收入及盈利表现均胜预期,因管理层自去年第三季以来在宏观环境下表现的良好执行力,公司仍处于达致短期及中期目标的轨道上,即今年毛交易金额9,000亿人民币,及明年日活跃用户4亿和收支平衡。该行亦指,纵使快手股价已从上低位反弹58%,目前估值仍提供合理风险回报。

针对三季度的亮眼表现,摩根士丹利评述道,快手直播及盈利率将继续跑赢市场预测,但广告及电商业务的业绩预测,将视乎中国宏观环境。该行指,快手季度收入较市场预期高3%,受惠直播及电商取佣率,非国际通用会计准则经调整亏损亦小于市场预期57%,其中中国经营溢利率按季改善3个百分点至5%。该行预期快手市占在中国宏观环境明年改善下恢复增长,为收入带来上望空间及强劲经营杠杆。该行维持对快手“增持”评级及60元目标价。

大和亦发布研究报告称,重申快手“买入”评级,基于电商强势表现,并上调2022年收入预测2.3%至928.17亿元人民币(下同),目标价由75港元上调至78港元。大和在报告中表示,在具挑战性环境下,快手仍以强劲的私域流量及电商直播需求,明显跑赢中国互联网行业。该行预计公司电商GMV能在22年第四季同比升30.5%至3135亿元,主要基于月活跃买家增长,第四季广告收益有望同比增9%。另相信快手能证明其扩大电商市场份额潜力,并预计2023年能较预期早达到收支平衡。

综合国际大行和部分券商观点来看,市场普遍对22Q3 快手业绩强劲增长,降本增效成果和商业化拓展推进的前景感到乐观,并预期后续该公司的各项业务和平台流量保持良好增长,及将来利润率将持续优化。中长期来看,随着公司商业生态委员会内部打通,和流量生态与商业化之间的进一步耦合,未来平台电商、广告、直播等变现生态有望持续向好发展。由此,我们能够看到当前的快手正处在成长与价值共振的阶段,长期吸引力有望加速释放。

而这,也恰如快手科技创始人兼首席执行官程一笑所言,“展望未来,我们会进一步推进用户、内容和商业化生态的一体化,为用户、内容创作者、广告主和商家创造更多价值。依托短视频+直播的强承载力不断推陈出新,创造新场景、新机遇、新模式,推动数实融合,致力于为股东创造长期价值的同时,带来社会经济效益。”。

扫码下载智通APP

扫码下载智通APP