对冲基金削减风险敞口 押注美股反弹为熊市陷阱

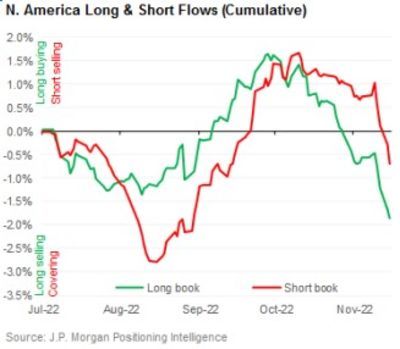

尽管近期的股市反弹迫使对冲基金以多年来最快的速度平仓,但他们仍坚守长期以来的谨慎立场。智通财经APP获悉,华尔街主要机构经纪商的数据显示,尽管标普500指数连续第二个月上涨,但同时做多和做空的对冲基金基本上正避免增加新的多头头寸。摩根大通追踪的基金客户已经减少了多头和空头头寸的押注,扭转了他们在8月底至9月底之间持有的所有风险敞口。高盛的数据则显示,对冲基金的总交易量连续第五周下降,这是风险偏好不温不火的迹象,表明精明的投资者认为最近的股市反弹不过是熊市陷阱。

持有防御性头寸的倾向可能最终会为年底的反弹奠定基础,正如2022年早些时候的市场反弹所显示的那样。与此同时,这也反映出,市场普遍担心长达11个月的熊市尚未结束。

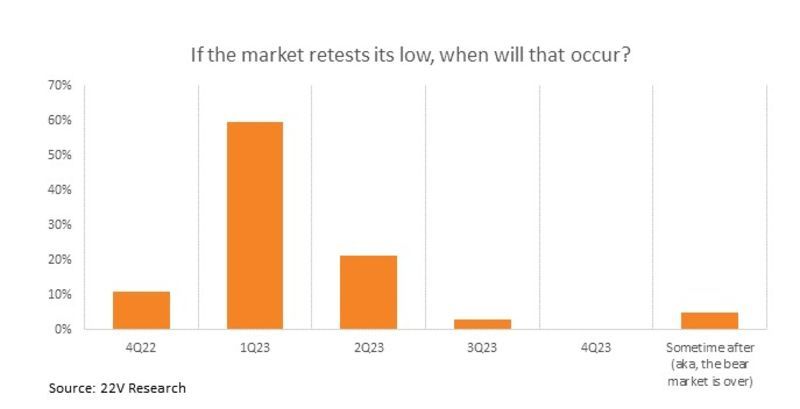

与高盛和摩根大通的数据呈现的结果相呼应的是,研究公司22V Research和Renaissance Macro Research分别进行的调查显示,它们的多数客户认为本轮股市反弹可能是暂时的。22V Research上周进行的一项调查显示,只有5%的投资者认为今年的熊市已经结束;Renaissance Macro Research的调查则显示,88%的受访者认为股市处于熊市反弹之中。

随着假日季的到来,交易将有所放缓。因为一个投资失误就可能影响一位基金经理全年的业绩,而这是许多人都在努力避免的职业风险。包括John Schlegel在内的摩根大通策略师上周就曾表示:“我们正接近年底,随着流动性枯竭,经常会有一些收益减少的情况出现。”“因此,对冲基金可能不愿意在这种环境下增加太多风险。”

总体而言,对冲基金对股票的敞口依然低迷。摩根大通的数据显示,截至上周四,其客户的净杠杆率(衡量行业风险偏好的指标)处于自2017年以来最低的2%行列。摩根士丹利的客户净杠杆率也处于一年区间的第22个百分位数。

尽管美国10月份通胀数据超预期放缓让投资者对美联储可能放缓加息步伐抱有希望,但包括美联储利率决议、CPI数据和劳动力市场数据等一系列将在12月发生的事件都有可能颠覆任何乐观情绪。

在股市经历了大规模估值调整之后,现在的美股仍不是令人叫好的廉价股票,尤其是在2023年盈利预期可能持续下滑的情况下。在10月份的股市低点,标普500指数的市盈率为17.3倍,这是自20世纪50年代以来11次熊市低估中最高的市盈率倍数。而自10月中旬反弹了约10%之后,标普500指数的市盈率已扩大至19倍。

巴克莱美国股票策略主管Venu Krishna表示,目前的标普500指数市盈率尚未反映出明年企业盈利可能下降的情况。其团队预计,标普500指数将在2023年底收于3675点,较周一收盘点位还有约7%的下跌空间。Venu Krishna表示:“目前的市盈率反映的是通胀大幅放缓和经济最终实现软着陆的前景。但我们仍然认为,软着陆是一个低概率事件。此外,尽管我们可能已经过了通胀峰值,但这并不意味着我们已经过了股市的低谷。”

扫码下载智通APP

扫码下载智通APP