机械、汽车及证券板块Q3业绩改善 军工Q4业绩有望再上台阶

机械:Q3机械板块业绩边际改善,通用设备或迎底部复苏

一、核心观点

(一)9月通用设备产量边际改善,四季度有望迎来筑底回升

9月我国制造业固定资产投资增速10.7%,增速环比提升0.1pct;1-9月累计增长10.1%,较前8个月提高0.1pct,制造业保持较强韧性。9月我国工业机器人产量43009台,同比增长15.1%;1-9月累计产量322544台,同比下降7.1%,降幅环比8月收窄3.4pct。9月我国金属切削机床产量4.4万台,同比下降12.0%,降幅环比收窄1.5pct。9月金属成形机床产量17000台,同比下降19.0%;1-9月累计同比下降13.1%。制造业需求和生产底部复苏,通用设备类投资机会值得关注,推荐机床刀具、机床、机器人等细分子行业。

(二)前三季度收入增速转正,净利润降幅收窄

近日,机械行业上市公司陆续发布2022年三季报。受国内外宏观经济下行压力、大宗商品价格震荡、全国疫情防控、部分行业周期性等因素影响,2022年前三季度547家公司合计实现收入/净利润13913/939亿元,同比+0.55%/-14.18%。

随着生产交付持续好转,原材料价格回落,2022Q3单季度机械行业收入稳健增长,净利润降幅收窄,共实现收入/净利润5076/337亿元,同比+11.85%/-0.26%。整体盈利水平仍然承压,费用率同比持平。2022年前三季度机械行业整体毛利率为22.22%,同比下降0.72pct;净利率为6.75%,同比下降1.16pct。与2022Q2相比,行业整体毛利率有所回升。

(三)10月企业中长期贷款表现强于整体,融资需求改善利好机械设备投资

10月我国新增社融9079万亿元,同比减少7097亿元。其中,虽然10月企业中长期贷款比9月少增8865亿,但相比去年10月多增2433亿,明显强于整体信贷表现。未来在制造业和基建投资的带动下,企业融资需求有望恢复增长,资金端放量将利好机械设备类投资。近期数据显示,制造业需求和生产底部复苏,通用设备类投资机会值得关注。

二、投资建议

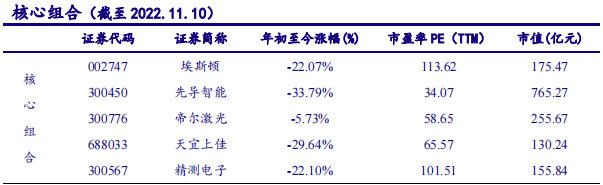

持续看好制造强国与供应链安全趋势下高端装备进口替代以及双碳趋势下新能源装备领域投资机会。建议关注(1)机械设备领域存在进口替代空间的子行业,包括数控机床及刀具、机器人、科学仪器、半导体设备等,(2)新能源领域受益子行业,包括光伏设备、风电设备、核电设备、储能设备等,(3)新能源汽车带动的汽车供应链变革下的设备投资,包括一体压铸、换电设备、复合铜箔等。

三、风险提示

制造业投资低于预期,政策支持力度低于预期的风险。

汽车:景气回升带动业绩修复,盈利能力改善态势有望延续—三季度综述

一、核心观点

(一)行情回顾:市场担忧提前反应叠加前期反弹收益确认,受乘用车板块拖累,Q3汽车板块回调明显

尽管在疫情扰动消退后,车市销量明显修复、车企经营边际改善等利好因素出现,由于前期反弹确认收益、投资者担忧利好政策透支明年销量以及美国芯片管制不确定性等原因共振,乘用车板块估值显著回落。2022Q3汽车板块、乘用车板块、零部件板块相对大盘收益率分别为-3.13%、-11.64%、4.43%。零部件板块表现相对较好,主要系原材料成本回落背景下业绩边际改善确定性高、智能化渗透率提高扩大需求以及账期节奏等因素支撑。

(二)经营情况:疫情后行业经营大幅改善,零部件利润释放显著

2022Q3,乘用车零售销量达561.4万辆,同比+23.55%,环比+29.23%,同环比大幅增长,主要系二季度疫情冲击销量导致环比低基数,以及三季度在优惠政策下前期积压需求集中释放。

2022年1-9月,乘用车零售销量达1487.3万辆,同比+2.44%,年增速实现转正。2022Q3乘用车板块录得营业收入同比+32.79%,环比+41.24%,零部件板块营收同比+17.72%,环比+26.62%,均实现同环比大幅增长。

业绩方面,乘用车板块扣非净利润同比+53.82%,环比+127.56%,主要系比亚迪等头部车企利润显著改善的带动;零部件板块扣非归母净利润同比+71.62%,环比+74.20%。

二、投资建议

伴随车市销量复苏和原材料价格回落,行业盈利能力边际改善。自主品牌高端突围叠加零部件国产替代,新市场、新订单贡献新增量,汽车行业持续发展能力进一步强化。我们认为,尽管存在利好政策导致未来需求提前释放的担忧,但行业仍具备较大的增量发展空间,新能源车发展仍将长期获得政策支持和技术革新的促进,对未来车市不宜过度悲观,板块估值显著回落后中长期布局价值突显。

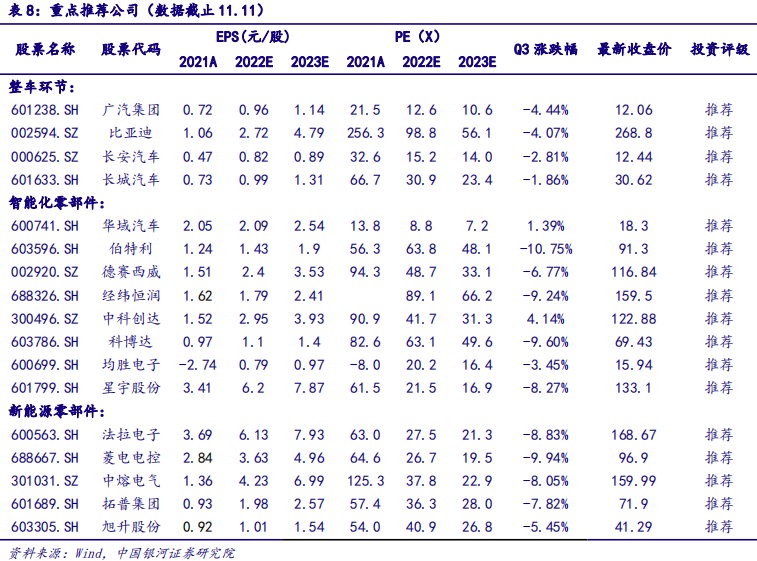

整车端推荐广汽集团(601238.SH)、比亚迪(002594.SZ)、长安汽车(000625.SZ)、长城汽车等(601633.SH);智能化零部件推荐华域汽车(600741.SH)、伯特利(603596.SH)、德赛西威(002920.SZ)、经纬恒润(688326.SH)、中科创达(300496.SZ)、科博达(603786.SH)、均胜电子(600699.SH)、星宇股份(601799.SH)等;新能源零部件推荐法拉电子(600563.SH)、菱电电控(688667.SH)、中熔电气(301031.SZ)、拓普集团(601689.SH)、旭升股份(603305.SH)等。

三、风险提示

1、新冠疫情带来的风险。2、汽车芯片短缺的产业链风险。3、原材料价格上涨导致成本抬升的风险。4、销量不及预期的风险。

军工:板块超配比例创新高,Q4业绩有望再上台阶—国防军工三季报&公募基金持仓综述

一、核心观点

(一)板块Q3业绩微幅下滑,Q4业绩有望快速回升

2022前三季度军工板块整体实现营业收入4587.80亿元(YoY+ 16.08%),归母净利357.69亿(YoY+5.61%),其中2022Q3板块营收1601.02亿元(YoY+13.28%),归母净利108.15亿(YoY-9.51%),增收不增利。

(1)主要原因

1)22年部分企业面临下游降价压力或上游原材料上涨压力,行业整体毛利率下降0.52pct;2)在武器装备现代化驱动下,行业科创属性明显,研发费用增速较快(YoY+36.45%)。

(2)调低全年板块增长预期,但Q4业绩增长将显著好于前三季度

鉴于22Q3单季板块表现偏弱,我们调低全年板块增长预期,但同时考虑到21Q4板块因单季度费用集中计提导致业绩基数较低,22Q4业绩增长将显著好于前三季度,叠加疫情对生产、交付影响逐步趋弱,我们预计Q4军工板块收入和扣非净利分别增长约20%和30%,2022年全年营收和扣非归母净利润分别增长18%和15%。

(3)结构分析

元器件、信息化和新材料Q3延续高增速,结构分化明显。中上游业绩表现优于下游,航发、航空产业链表现占优。

(二)存货和固定资产持续增长,强需求拉动下行业景气度仍存

资产项下, 2022Q3存货余额较期初增长20.84%。在行业下游需求旺盛的背景下,企业主动加大备货力度,应对订单的增长。2022Q3固定资产呈现持续增长态势,较期初增长7.55%,反映企业为应对下游需求增长,产能扩张在路上,强需求拉动下行业景气度仍存。负债项下,2022Q3合同负债1080.97亿元,较Q2减少6.05%,较期初减少9.63%,或因季度间产品交付和新签订单此消彼长的共同作用。

(三)22Q3基金军工持仓占比创新高,板块持续超配

2022Q3机构持仓比例提升至5.64%,同比增长1.62pct,环比增长1.22pct;持仓集中度66.17%,环比上升1.26pct。2022Q3超配比例快速上升至2.53%,创近十年新高。我们认为,军工板块作为景气度较高且确定性提升的板块之一,超配军工将成为新常态。

二、投资建议

无需悲观!板块Q4业绩增速有望上台阶。短期看,首先,军工板块迎较长业绩空窗期,各种预期或层出不穷,估值切换行情将至;其次,23年作为“十四五”承前启后的一年,军工板块预期整体向好,尤其是陆军、火箭军、无人机、远程火箭弹和军工信息安全等新领域或前期非优先领域景气度有望走高;再次,军工板块估值约54x,低于行业估值中枢水平57x,提升空间依然较大。

当前时点建议“五维度”配置:1)新域新质,包括无人机核心供应商航天彩虹(002389.SZ)、航天电子(600879.SH),远火供应商理工导航(688282.SH)、雷达/通信/电子对抗核心供应商国博电子(688375.SH)、盟升电子(688311.SH),军工信息安全供应商邦彦技术(688132.SH);2)航空/航发产业链,包括航发动力(600893.SH)、中航光电(002179.SZ)、全信股份(300447.SZ)、宝钛股份(600456.SH)、盛路通信(002446.SZ);3)导弹产业链,包括新雷能(300593.SZ)、智明达(688636.SH)、超卓航科(688237.SH);4)国产化提升受益标的,包括紫光国微(002049.SZ)和振华科技(000733.SZ);5)国企改革对业绩增长改善标的,包括中航西飞(000768.SZ)、七一二(603712.SH)、中直股份(600038.SH)和中航机电(002013.SZ)等。

三、风险提示

装备采购和行业产能扩张不及预期的风险。

证券:多重利好因素共振,证券板块布局正当时

一、核心观点

(一)证券行业资产规模突破11万亿大关,业绩有望边际改善

依据证券业协会披露数据,截至2022年6月30日,140家证券公司总资产规模达11.20万亿元,相较上年末增长5.76%;净资产规模达2.68万亿元,相较上年末增长4.28%;客户交易结算资金余额(含信用交易资金)规模达2.13万亿元,相较上年末增长12.11%。Q4业绩增速有望边际改善。去年同期业绩低基数,叠加市场企稳反弹提振券商投资业务收入,券商业绩边际改善。展望全年,我们预计行业净利润下滑15%,降幅收窄。

2022年前三季度中信证券、中国银河、国泰君安、华泰证券、中信建投、中金公司、海通证券、申万宏源、广发证券以及招商证券营收排名位居行业前10位;中信证券、国泰君安、华泰证券、东方财富、中国银河、中信建投、招商证券、海通证券、中金公司、广发证券净利排名位居行业前10位。TOP10券商合计实现营业收入2393.38亿元,同比下降18.43%,降幅低于行业2.19个百分点;合计实现归母净利润758.90亿元,同比下降22.28%,降幅低于行业7.43个百分点。TOP10券商营收集中度62.88%,净利集中度69.80%,相较上半年略有下滑。

(二)市场交投低迷,佣金率延续下行态势

截至2022年10月末,市场累计股基成交额204.55万亿元,日均股基交易额10331亿元,同比下降7.67%。10月单月市场日均股基成交额9012.02亿元,同比下降17.39%。证券行业佣金率延续下降态势。依据相关数据测算,2022年上半年,证券行业佣金率下降至0.234‰。

(三)IPO融资规模高增,全面注册制实施条件已经具备

二十大报告明确要求“坚持把发展经济的着力点放在实体经济上”、“健全资本市场功能,提高直接融资比重”。未来金融服务实体经济发展功能将进一步强化,A股实行全面注册制的条件已经具备,直接融资领域有望迎来更多利好政策,投行业务发展空间持续扩容。2022年前三季度上市券商实现投行业务收入429.98亿元,同比增长5.35%;营收占比11.59%,同比提升2.9个百分点。1-10月,全市场股权融资规模合计1.38万亿元,同比增长5.93%;IPO融资规模5137.74亿元,同比增长22.91%。

(四)投资业务成为影响行业业绩表现的核心因素

2022年前三季度,上市券商实现自营业务收入595.28亿元,同比下降52.14%;营收占比16.04%,同比下降10.43个百分点。近年来,头部券商投资业务加大非方向性转型,纷纷发力布局客需型业务,提升业绩稳定性,增强抗周期波动能力。

(五)中证金融整体下调转融资费率,券商融资成本下降

10月20日,中证金融整体下调转融资费率40BP。转融资费率下调,有助促进证券公司融资渠道多元化,降低融资成本,提高息差水平。相对大型券商,中小券商更为受益。中小券商信用评级低、融资渠道有限、融资成本高,整体融资能力较弱,自有资金不足限制信用类业务开展,本次下调转融资利率,有助解决其流动性不足问题,助力其业务开展,提高盈利稳定性。

二、投资建议

证券板块受益流动性、政策、业绩、估值共振,布局正当时。流动性宽松为板块估值修复提供基础,全面注册制落地在即,政策向好。防疫政策放松、房地产政策优化推动市场企稳反弹,提振券商投资业务表现,业绩边际改善。当前板块PB1.25X,位于2010年以来6%分位数,估值低位,建议积极布局。

三、风险提示

监管政策收紧的风险;业绩受市场波动影响大的风险。

本文选编自“ 中国银河证券研究”,作者:中国银河研究;智通财经编辑:李均柃

扫码下载智通APP

扫码下载智通APP