新股前瞻 | 中国口腔医疗更名美皓医疗再递表,曾六过港交所大门不进是名字问题?

在港股,递表超过6个月后IPO申请状态转为“失效”为港交所上市规则的正常机制,拟上市企业只要在申请失效后再次递交最新招股书便可重新激活上市程序

数年来,由于市场环境波动及公司自身决策原因,企业在申请失效后选择再递表的状况已屡见不鲜,但距首次IPO申请以来已递表7次的企业却寥寥可数,温州最大私人牙科服务提供商美皓医疗则是其中之一。

回顾美皓医疗的港股上市路,公司的第一次递表还是在2020年初疫情刚开始的时候。在此后的三年中,美皓医疗则分别在2020年及2021年分别递表两次,而在2022年则递表三次。

与2020及2021年每当IPO申请失效后再次递表不同的是,美皓医疗于2022年的递表时间分别在3月、5月和10月,时间间隔非常紧密。在申请未失效的情况下频繁更新,也反映出公司可能急于上市的心态。

另值得一提的是,公司此次递表还涉及一次更名。作为一家运营5家温州民营牙科医院的企业,此前的“中字头”名称也曾引发了市场的诸多质疑声,认为这一名头“名不副实”。如今,公司以“美皓医疗”名称重新递表,弱化了这一影响。

七度递表冲刺港交所,越挫越勇的美皓医疗赴港上市执念为何如此之深?

“偏科”问题缓解,但仍增收不增利

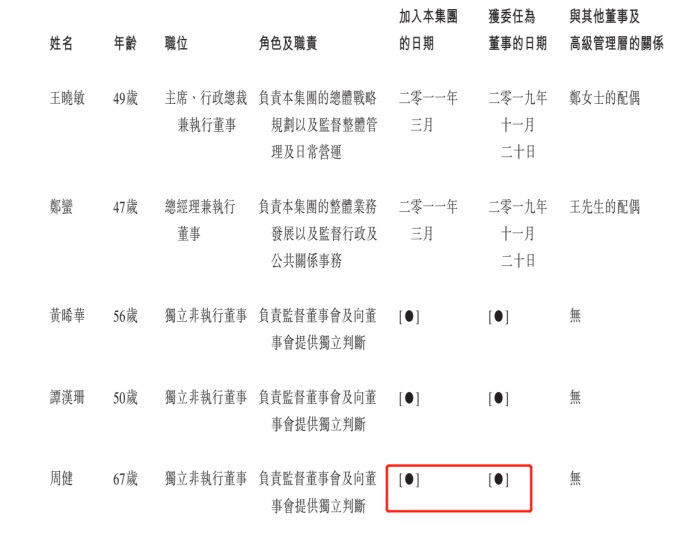

智通财经APP了解到,美皓医疗的历史最早可追溯至2004年,公司主席、行政总裁兼执行董事王晓敏于当年成立了温州医院的前身公司,并于2004年9月及11月分别取得医疗机构执业许可证及营业执照。

而如今提供综合牙科服务的温州医院,则由王晓敏与郑蛮于2011年3月合办。

从两位创始人过往经历来看,王晓敏与郑蛮创办温州医院前身公司前均非医学背景出身。其中,王晓敏于2004年6月前曾在温州市房产管理局任职,郑蛮在进入私人牙科行业前曾当过教师。

在美皓医疗现有董事会成员名单中,仅有独立非执行董事周健一人有口腔医学背景,其曾于2000年至2012年担任安徽医科大学附属口腔医院院长,并于2016年2月出任安徽天鹅湖口腔医院院长。而周健具体加入美皓医疗的时间,公司尚未在招股书中进行披露。

目前为止,美皓医疗已有18年的发展历史。发展至今,据弗若斯特沙利文,公司于2021年已在温州私人牙科服务及温州整体牙科服务市场中分别获得25.2%及13.2%的市场份额。

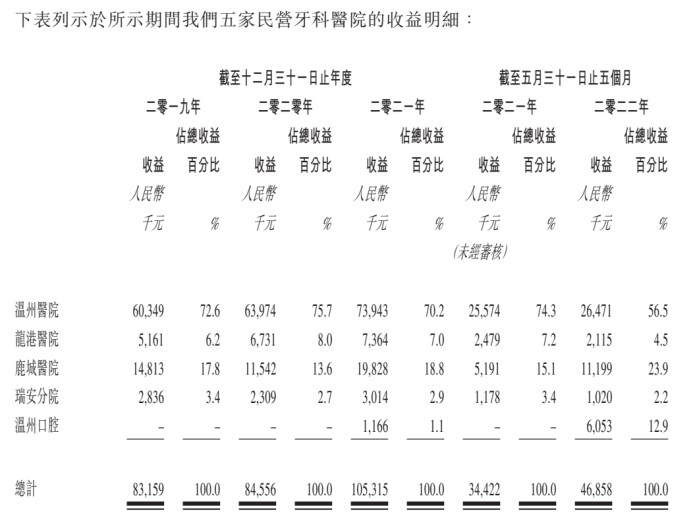

在温州这样一个典型的藏富于民的城市中深耕,美皓医疗也迎来了营收规模的快速增长。2019-2021年度及2022年前5个月,美皓医疗分别实现收入8315.9万、8455.6万、1.05亿及4685.8万元人民币,2020、2021年度及2022年前5个月同比增速提升显著,分别达1.68%、24.55%、36.13%。

而在收入的高增长背后,市场对于公司财务表现的质疑主要集中在两大问题上:1.净利润率呈下降趋势,增收不增利;2.营收依赖单一医院,“偏科”严重。

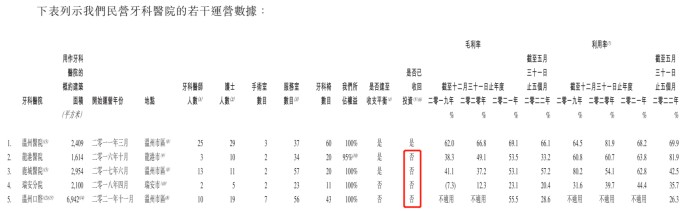

据智通财经APP了解到,美皓医疗目前在运营的牙科医院共有五家,分别为温州医院、鹿城医院、温州口腔、瑞安分院及龙港医院。其中,温州医院在过往业绩期中为公司贡献了七成以上的绝大部分收入。

这一问题在更新的招股书中得到一定改善,随着温州口腔逐渐投入常规运营,其为公司贡献收入规模逐渐加大。截至2022年前五个月,温州口腔贡献收入占收比为12.9%,温州医院收入占比得以下降至56.5%的水平,“偏科”有所缓解。

相比于营收结构,美皓医疗在利润率问题上的改善则不容乐观,增收不增利情况依然存在。截至2022年前五个月,公司净利率同比下降5.06个百分点至18.18%。

大力投入营销拉低利润率,缓解市占焦虑?

若对美皓医疗成本费用结构进行拆解便可发现,2022年前五月大幅拉低公司利润率背后原因,主要源自于公司加大了在营销方面的投入。

据智通财经APP了解到,2019-2021年度及2022年前5个月,营销及推广开支,包括线下营销(如于报章及公众交通刊登广告)及在线营销(如百度的搜索引擎优化),占据了公司销售开支中的很大一部分,占销售开支比重分别约为35.7%、30.9%、37.8%及51.9%。

此外,美皓医疗也十分注重在销售及营销人员方面的投入。上述期间内,公司在负责管理和组织广告及营销活动的销售及营销人员的工资及花红方面的投入,分别占据约销售开支的59.0%、61.0%、57.7%及45.9%。

截至2022年前五个月,美皓医疗在营销及推广开支以及与营销相关人员的员工成本投入同比分别增长了8.98倍及1.51倍,相关费用占当期总收入比重同比分别增长4.62及2.17个百分点,营销投入力度空前,也成为拉低公司当期利润率的主要影响因素。

某种程度上,在营销推广上的激进投入,与公司反复多次递表谋求上市似乎异曲同工。这背后,若排除股东及投资者等未在招股书中体现的因素,驱动美皓医疗如此急于推广和上市的,拓客乏力及市场受限或是一个较明显的底层原因。

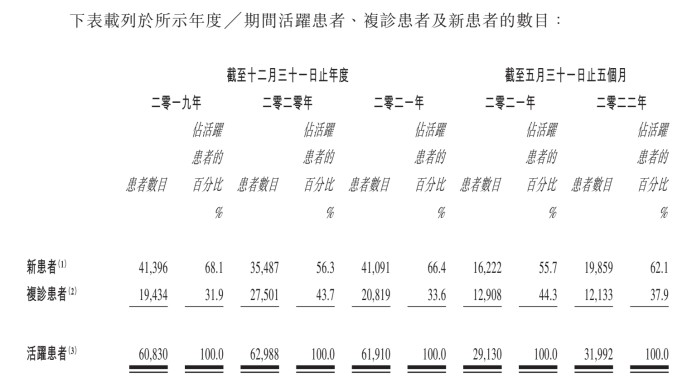

从美皓医疗过往客户群表现看,2019-2021年度及2022年前5个月,公司活跃患者群(相关财政年度至少接受一次牙科治疗的患者)分别为60830名、62988名、61910名及31992名。

其中,复诊患者(为活跃患者且在相关年度之前两年内至少接受过一次牙科治疗的患者)数量于近几个业绩期内呈现下滑趋势,活跃患者增速也显著低于营收规模增速。

另一方面,从市场格局来看,即便坐拥了温州牙科服务市场的第一份额席位,美皓医疗在进一步提升自身市场份额动力不足外,也面临新进入竞争者的挑战。

例如,与美皓医疗同样发家于浙江省的通策医疗,其已于2021年通过蒲公英项目于温州开设口腔医院并开始运营。相比于美皓医疗由53名牙科医师、74名护士及46名其他医学专业人员组成的团队,通策医疗千人以上、硕博充足的人才团队储备将对美皓医疗市场份额构成威胁。

在这一背景下,拓展市场、急于扩张,或成为美皓医疗当前亟待解决的目标。在港上市融资,或是其加速这一过程的重要方式。

据美皓医疗在招股书中提到,未来计划将加快温州市外的扩张,于温州市外收购两家民营牙科医院。未来两年内,公司计划于温州市外建立一个由约七家牙科诊所组成的连锁机构,并计划没年将有三至四家新约七家牙科诊所组成的连锁机构

这对于美皓医疗的当前现状而言,无疑将是一笔不小的资金要求。

据美皓医疗管理层估计,公司旗下一家新的牙科医院通常需要7年才能收回初始投资。而目前为止,公司旗下所有牙科医院中,除温州医院外,仍均未收回投资。

而对比同类型企业,某同类型企业的新设口腔服务机构平均投资回收期为21.5个月,通策医疗曾在机构调研内容纪要中提到盈利期一般为半年到一年,均远低于美皓医疗。

通过收购方式扩张,一方面可以缓解公司市场仅限于温州过于集中单一的局面,另一方面也将加速公司市场份额的提升,并提升品牌在行业中的知名度。而美皓医疗扩张的野心最终能否达成,此次第七次递表是否不再“陪跑”,却仍是未知数。

扫码下载智通APP

扫码下载智通APP