美联储利率决议重磅来袭,美股将如何反应?小摩给出六种情境

市场对于美联储即将采取较温和货币政策的预期不断升温,这在一定程度上帮助美股抵消了上周多数科技巨头发布令人失望的财报带来的剧烈冲击。来自摩根大通的分析师们如今认为,如果美联储政策制定者在周三宣布利率决定时(北京时间周四凌晨)意外转向相对“鸽派”立场,他们看到了股市大规模反弹的可能性。

智通财经APP了解到,包括Andrew Tyler在内的摩根大通分析师团队表示,假如美联储本周宣布将利率上调50个基点,幅度低于预期,且美联储主席鲍威尔在新闻发布会上表示愿意容忍通胀上升和劳动力市场趋紧,那么美股基准指数——标普500指数可能在一天内至少上涨10%。不过,该团队在周一给客户的一份报告中写道,这种情况是“最不可能”实现的,但对股票投资者来说是“最乐观”的结果。

市场开始押注美联储“放鸽”,标普500指数有望延续反弹

在摩根大通发布此报告之前,有“华尔街大空头”之称的摩根士丹利策略师Michael Wilson表示,美联储的加息行动即将结束,短期看涨美股并预计标普500指数有望再上涨6%至4150点。Wilson曾正确预测了今年的美股暴跌。

Wilson在周一的报告中写道:“包括10年期和3个月期美国国债收益率曲线倒挂在内的指标,都支持美联储尽早调整政策,而不是推迟。”

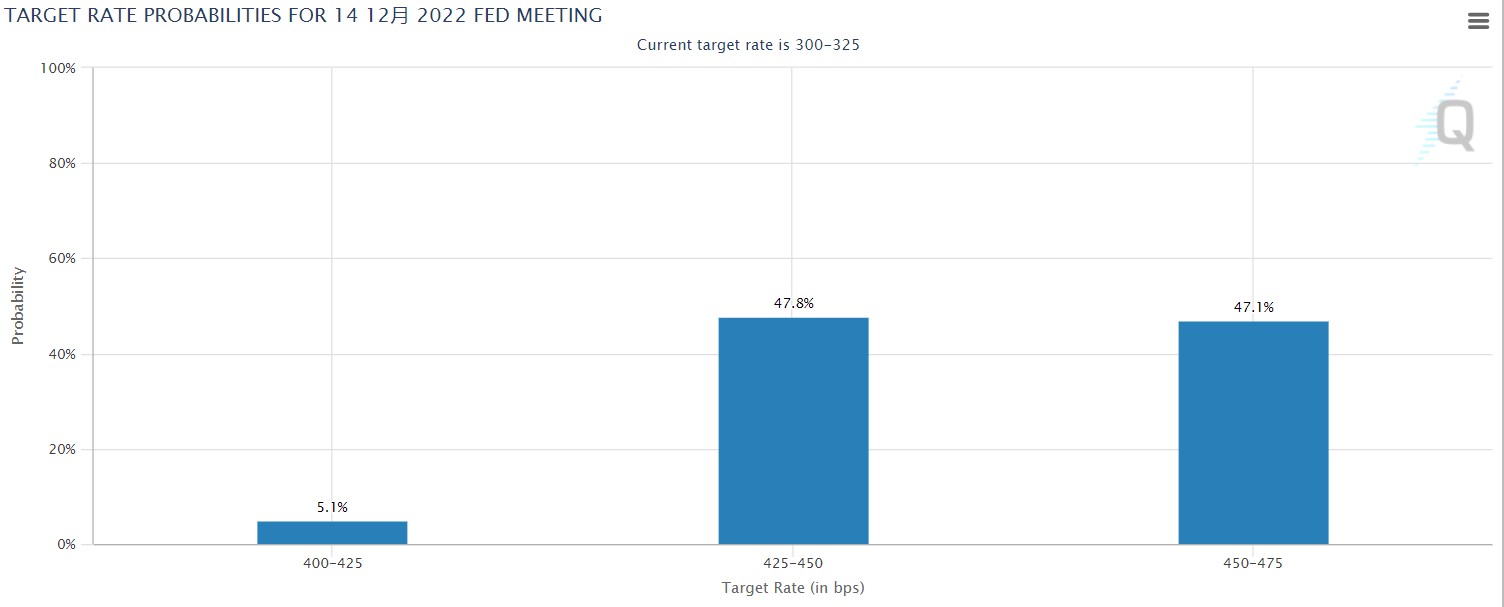

芝商所FedWatch工具显示,当前市场预计,市场对于美联储利率峰值区间以及见顶时间的预期均有所降温,峰值区间由此前的5%-5.25%降至4.75%-5%,利率见顶的时间由此前的5月提前至3月。与此同时,市场对于美联储12月加息50个基点的押注力度已超过75个基点。

摩根大通团队列出了“美联储日”(利率公布及新闻发布会当日)的每一种可能出现的情况,并开启了一项高风险的任务:根据今年以来对股市基本有利的事件预测市场最终走势。根据彭博社提供的数据,在此前的六次会议中,标普500指数在美联储宣布利率决议当日有4次出现上涨,其余两次出现下跌。

可以肯定的是,经济学家以及该行分析师们预计美联储将再度加息75个基点,与彭博社调查的预测中值一致,Tyler等分析师认为其他情况发生的可能性较小,利率市场基本上已定价75个基点这一市场预期。

对于预测结果,Tyler和他的同事指出:“这些预测结果整体偏向上行,因为我们认为,鉴于一些大型科技股的业绩令人失望,上周市场完全有理由重新测试指数低点,然后在未来一段时间内反弹走高。”“我们几次与客户的对话集中在试图确定谁是增量卖方;最终我们认为风险/回报是向上的。”

以下是摩根大通分析团队关于标普500指数在“美联储日”如何反应的设想情境:

宣布加息50个基点,鲍威尔在新闻发布会传递鸽派信号。对于此情境,摩根大通表示:“考虑到通胀水平和劳动力市场吃紧,很难想象会出现这种结果,”该团队写道:“如果真的出现这种结果,可能会为美股带来两位数的单日回报率。”该行预计这种情况下标普500指数有望上涨10%至12%。

50个基点加息幅度,加上一场态度强硬的新闻发布会。摩根大通表示,这一结果可能源于美联储在平衡经济增长和通胀的过程中越来越关注金融市场的稳定。该行预计届时标普500指数有望上涨4%至5%。

75个基点加息幅度,新闻发布会上鲍威尔传递鸽派信号。摩根大通表示,这被市场普遍视为是第二大可能性。“如果你看到美联储对12月的会议给出了明确的指导,那么这可能被市场视为鸽派结果。”该行预计届时标普500指数有望上涨2.5%至3%。

75个基点加息幅度,新闻发布会上鲍威尔维持鹰派立场。摩根大通表示,这是最有可能的结果,“美联储能够保留12月和2023年会议的所有选择权,同时强调当前通胀走高的风险,这是最有可能的结果。”该团队还认为,这是债券市场最期待的结果,因此,债券收益率可能不会出现重大变化,从而股市也避免了暴跌趋势。该行预计届时标普500指数区间为:下跌1%到上涨0.5%。

加息100个基点,加上鸽派新闻发布会。摩根大通表示,尽管外界认为加息100个基点的可能性不大,但这可能意味着美联储既希望提高最终利率,又希望在今年完成紧缩周期。“另外,市场到时候可能会开始消化这一举措,因为这可能意味着美联储对于下周的CPI数据心里有数了。”该行预计届时标普500指数暴跌4%至5%以消化这一举措。

加息100个基点,加上鹰派新闻发布会。摩根大通表示,对于等待本轮反弹消退的美股空头来说,这被认为是最好的结果。“在这种情况下,这似乎是美联储在重新评估自己的通胀预测,毕竟一些市场观察人士认为美联储的预测过于乐观。”该行预计届时标普500指数将暴跌6%-8%,可能创下今年以来的低点。

扫码下载智通APP

扫码下载智通APP