MSCI新兴市场估值趋于恶化 衰退担忧升温

智通财经APP获悉,股票估值信号表明,新兴市场投资者面临的情况在宏观局势好转之前会变得更糟。

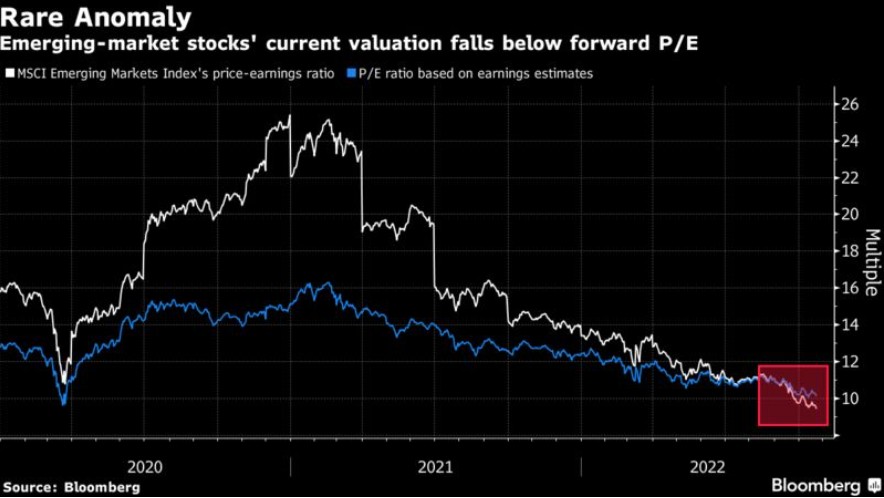

基准MSCI新兴市场指数(MSCI Emerging Markets Index)过去12个月市盈率已低于未来12个月市场的预期,分析师预计未来市盈率降幅将比目前下降的更快。

Gemcorp Capital首席经济学家Simon Quijano-Evans表示:“市场正处于一个拐点,市盈率下降的如此之快反映了投资者对经济衰退的担忧日益加剧。”他补充道。“粗略地说,要让新兴市场市盈率预期再次上调,我们需要看到美联储的持续走鹰态度趋于缓和,美元汇率趋于平静。”

在大多数情况下,由于公司利润(市盈率的分母)的预期增长,股票市场的远期估值比率会低于追踪估值比率。即使市盈率没有实际增长,也会提高未来通胀预期。此外,因为这两种类型的估值是由相同的市场情绪驱动的,通常会同时上涨和下跌。

目前,利润预期下降速度快于公司实际利润。尽管今年市场的实际利润水平仅下降了3.8%,但分析师已将新兴市场公司的平均利润预期下调了近16%。这将追踪市盈率推高至9.55倍,而远期市盈率为10.1倍。

“新兴市场的盈利预期受到全球需求疲软和投入成本通胀的压力影响,在需求疲软的大环境下,盈利预期将难以持续,”迪拜 Tellimer的策略师Hasnain Malik表示。“银行在这种消费者风险敞口低且资产负债表强劲的情况下,可能相对具有弹性。”

由于美元汇率的强势、顽固的通胀和增长放缓削弱了发展中国家股票市场投资吸引力,MSCI新兴市场指数自年初以来下跌31%的表现逊于下跌18%的发达国家指数。有关数据显示,全球财报季中多家公司出现了收益下降的情况,自年初以来,该指数内的1193家公司中约有687家公布了财报,其中46%的公司表现不及预期。

而以Andrew Garthwaite为首的瑞士信贷集团策略师表示,如果美元汇率很快见顶,新兴市场的盈利修正将出现“大幅改善”,他表示美元的汇率盘整将长时间持续。其在上周五发布的一份报告中写道,当美元汇率走软时,全球新兴市场基金的市场表现最好。

上一次市场出现市盈率波动现象是在2008年的10月份,彼时股市停止了金融危机的暴跌,并在接下来的5个月中持续波动。之后在2009年3月开始了一直持续到2011年5月的超150%的市场反弹。

政策管理者可能会争论当今估值异常的市场情况是否可以像2008年那样作为触底反弹的预兆。然而,与上一次美联储开始几乎没有采取刺激调息措施相比,现在8万亿美元的资产负债表扩张让美联储清醒发现他们缺乏干预措施 。

“今天与2008年大不相同。2008年材料和能源行业股占该指数比例的近 30%。而今天,该行业股于指数中占比只接近14%。”Mirae Asset Global Investments的投资经理Malcolm Dorson说道。“如今新兴市场指数成分股所覆盖的行业更加多元化,并且更有能力从汇率政策的潜在变化中受益”。

由于通胀仍高于美联储预期目标,且美国就业市场依然强劲,全球各大央行不太可能很快改变主意走鸽。即使在南非这样的新兴市场,物价放缓也不足以让货币政策监管机构放弃加息的机会。

扫码下载智通APP

扫码下载智通APP