不再抗跌?公募FOF年内收益首位差近25% 专业买手看好这些基金经理...

智通财经APP获悉,随着三季度的正式结束,今年快速发行的FOF基金业绩也随之曝光。与其他基金类型相比,FOF基金风险相对较低,尤其是在今年权益市场波动较大的情况下,FOF基金表现相对平稳,很好地体现了“风险和收益二元平衡”的产品特性。Wind数据显示,今年以来,上证指数下跌18.13%,万得ETF基金指数跌22.48%、万得LOF基金指数跌16.71%、万得FOF基金指数跌9.71%。

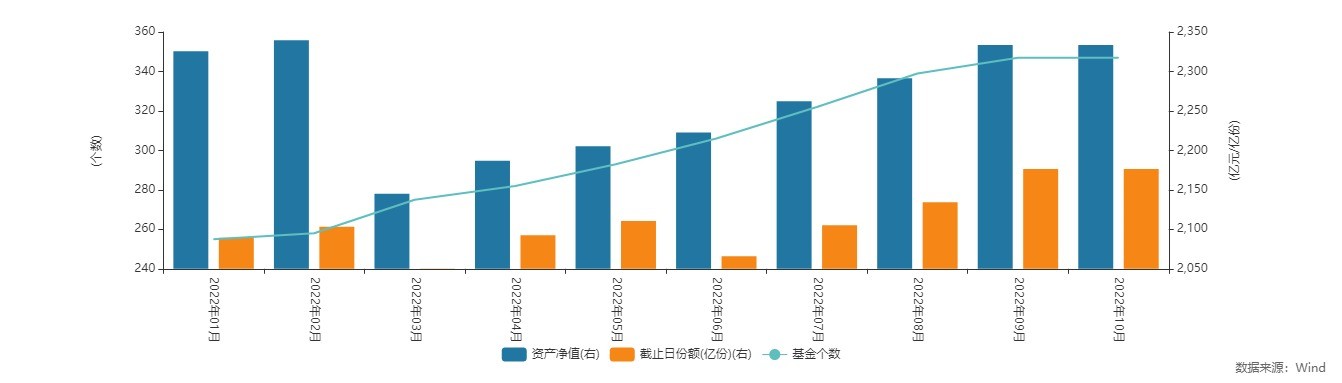

从数量和总规模来看,今年以来,FOF基金总数量增加107只,总规模小幅增长111.10亿元,总份额增加190.49亿份至2176.47亿份。Wind数据显示,较年初240只FOF基金的2222.41亿元总规模,截至10月11日,全市场347只FOF产品总规模达2333.51亿元。

然而,尽管年内公募FOF基金发行速度较快,但受市场影响,整体规模增长并不明显。据Wind数据,2021年同一时期,尽管FOF基金总数仅增加53只,但总份额976.66亿元,远高于今年同期。

FOF产品年内总回报首尾差近25%,整体表现优于ETF、LOF

具体到FOF产品,Wind数据显示,截至10月11日,年内347只公募FOF的平均收益率为-7.24%,其中股票型FOF、偏股混合型FOF、平衡混合型FOF、偏债混合型FOF、目标日期型FOF、债券型FOF的平均收益率分别为-18.72%、-15.95%、-9.79%、-4.23%、-12.34%、-0.82%。

不过,FOF产品年内业绩分化明显,总回报首尾差近25%。Wind数据显示,今年以来,截至三季度末,收益为正的产品共39只(A/C类不合并),占所有公募FOF比为16.25%,且就从收益绝对值来看,FOF今年以来表现并不亮眼,年内回报均不超过2%。

其中,前三季度取得最高回报率的FOF产品是邢瑶管理的中金金选财富进取6个月持有混合FOF基金,年内回报为1.82%,是一只4月份新成立的混合型FOF基金。另一方面,回撤最大的FOF产品——中信建投睿选6个月持有C,今年以来收益率为-23.11%。

Wind数据显示,目前仍有13只FOF产品处于发行期,绝大多数为混合型产品。此外,下半年以来待审批的FOF约48只,9月有包括永赢基金、上投摩根等多家公司的9只产品申报,8月则有英大基金、建信基金等公司旗下24只产品申报,其中包括多只养老目标产品。

专业“买手”都心仪哪位基金经理?

正所谓“基金中的基金”,FOF基金经理们主要投资标的就是基金,主要工作之一就是研究基金经理以及他们的投资逻辑,因此对于选择优秀的基金管理人以及基金标的,FOF基金经理们有自己的一套投资逻辑。

“新官上任”的民生加银基金孔思伟指出,FOF最重要的是做好资产配置,牺牲的是赔率,赚到的是胜率。他把自己的决策流程大致分为“定量”和“定性”两大环节。首先,分析基金经理的风格、行业偏好、持股偏好、稳定性、集中度。其次,通过“定性”调研验证投资逻辑是否符合总结出来的优势。最后,在决策前判断基金经理的投资逻辑,以及未来可能比较适应的市场环境。

从兴业证券经济与金融研究院首席策略分析师到兴证资管总裁助理、首席经济学家,王德伦认为:“策略分析师所具备的择时、板块选择、风格选择和大类资产选择的能力,恰恰就是做FOF的时候必须要具备的能力,”他表示FOF的核心在于资产配置,他看好三条主线,一是后疫情时代消费医药的复苏;二是经济稳增长;三是科技创新。

华夏基金副总经理兼资产配置部负责人孙彬强调自己选择基金经理的逻辑是,寻求产业与基金经理周期的共振,选择年轻的“新锐”,“年轻的基金经理更加勤奋,能够与产业密切跟进、频繁调研,从而获取质量更高的信息,这些高质量的信息可能就是决胜的关键”。他表示,通过历史发现,黑马基金经理的历史业绩会更加领先,可以更好地捕捉权益市场上涨的机会。

嘉实基金FOF投资部基金经理唐棠则指出,“希望选到那些在他从业路上有一定的挫折,并能够转变心态、重新站起来的基金经理,”此外,她还看重基金经理三年以上的历史业绩、是否符合自身投资理念以及其所在公司的文化。

对于下半年的投资逻辑和市场变化,许多FOF基金经理也在管理的FOF产品业绩报中明确表达了自身观点。

单只产品规模最大的交银安享稳健养老一年FOF基金经理蔡铮曾在半年报中表示,下半年,市场蕴含着更多不确定性,资产配置的难度进一步加大。中国与海外经济周期之间的错位现象正在进一步显现,“海外衰退,国内复苏”或将成为演绎主线,在此背景之下,他认为,权益市场或将延续此前震荡上行走势,市场预计还是会以结构性行情为主。

专注养老投资的FOF基金经理章鸽武在2022年基金中报里表示,随着宏观经济见底回升,上市公司基本面大幅改善,市场信心明显恢复,市场将呈现较多结构投资机会,重点关注受益于资本市场建设持续推进、政策红利不断释放和居民财富管理需求增长的券商;受益于稳增长持续发力的地产和基建产业链,如建材、轻工等;中长期成长确定性强的光伏、风电和新能源汽车等,以及经历前期大幅调整后,估值已进入战略布局区域的核心资产类标的。债市方面,不存在较大的调整,如果有小幅调整则可能是年内较为难得的配置机会。

扫码下载智通APP

扫码下载智通APP