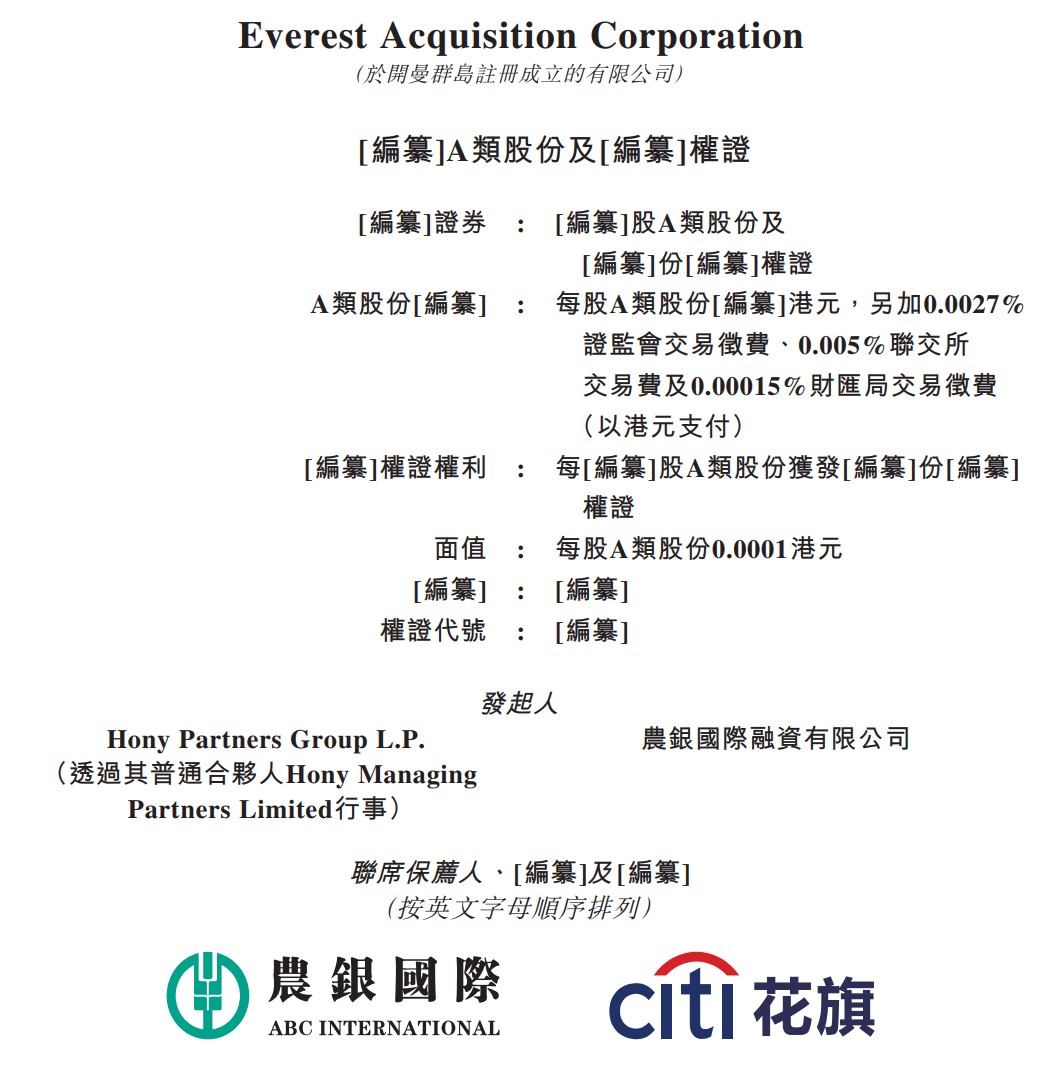

新股消息 | Everest Acquisition Corporation递表港交所主板 发起人包括弘毅及农银国际融资

智通财经APP获悉,据港交所9月19日披露,Everest Acquisition

Corporation向港交所主板递交上市申请,农银国际和花旗为其联席保荐人。

Everest Acquisition Corporation为一家新注册成立为开曼群岛获豁免公司的特殊目的收购公司,旨在与一项或多项业务进行合并、股份交换、资产收购、股份购买、重组或类似的业务合并。截至目前,公司尚未选择任何特定的特殊目的收购公司并购交易目标,公司概无,也无任何人代表公司就与公司进行特殊目的收购公司并购交易与任何特殊目的收购公司并购交易目标直接或间接展开或进行任何实质性讨论。

虽然公司可能在任何业务或行业寻求特殊目的收购公司并购交易目标,但公司有意专注于大中华地区的具科技赋能及高增长的公司或与中国有着紧密型联系或具有增长潜力的区域性公司,并主要聚焦于医疗健康、消费及绿色产业领域。公司认为中国具有巨大的增长潜力,原因为中国是全世界第二大经济体及二十国集团中增长最快的国家之一。于2015年至2021年,中国录得GDP按复合年增长率8.2%增长并于2021年达约18万亿美元,而于同期间美国的GDP按复合年增长率4.0%增长。于2021年,中国贡献全球GDP的约18%。

公司也相信,在具科技赋能及高增长的医疗健康、消费及绿色产业中,有大量新兴及现有公司处于有利位置,可受益于中国的整体增长及特定的领域利好因素,包括人口老龄化、与发达经济体相比相对不足的医疗健康服务渗透率、不断改善的数字化基础设施及面向消费者的变革型科技赋能业务模式,以及拥抱绿色、低碳及可持续发展的经济及监管趋势。

公司的发起人为Hony Partners Group及农银国际融资。公司的B类股份由Hony Acquisition LLC持有,Hony Acquisition LLC为Hony Acquisition Holdings的全资附属公司,而Hony Acquisition Holdings由Hony Partners Group全资拥有。公司余下的B类股份由ABCI Capital Acquisition(由农银国际融资全资拥有的公司)持有。农银国际融资为农银国际(农行国际投资银行部门)的全资附属公司。

弘毅(Hony Partners Group控制的一组实体)是一家专注于在中国的机会的领先另类投资管理集团。弘毅在中国长期的投资历史为其提供广泛的行业联系及对中国监管架构的了解,且有助于赢得跨商业社会的利益相关者的信任及能应对交易的复杂性。弘毅拥有由逾200名专业人士组成的团队,在北京、上海、深圳及香港设有办事处,管理由全球知名机构投资者支持的美元及人民币基金。弘毅于增加在管资产规模以及吸引来自全球的多元化资深投资者组别进行投资的方面,有着悠久的历史。其有限合伙人包括涵盖美洲、亚太地区及欧洲、中东和非洲地区的养老金、企业、组合型基金、主权财富基金、高净值人士/家族办公室、捐赠/基金会及其他金融机构。

农银国际融资为农行的集团成员公司,于2010年9月在香港注册成立,根据香港证券及期货条例获证监会许可从事第1类(证券交易)及第6类(就机构融资提供意见)受规管活动。农银国际融资拥有丰富经验及雄厚往绩记录,为企业发展的各个阶段提供全方位企业融资及财务咨询服务,包括首次公开发售保荐及承销、财务咨询及债务及股权融资。

扫码下载智通APP

扫码下载智通APP