美联储鹰爪临头 这三大交易可“保命”

准备迎接美联储又一次大幅加息的投资者,将注意力集中在几项关键交易上:押注美国国债收益率曲线出现更深程度的倒挂、美国股市进一步下跌以及美元走强。

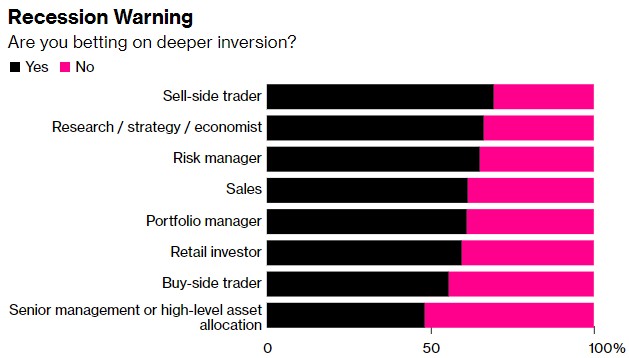

短期美债收益率已连续数月超过较长期美债收益率,该征兆一般预示着美国经济即将衰退。MLIV Pulse调查结果显示,大部分受调查者预计会出现进一步的倒挂。一些人认为,倒挂程度将达到1980年代初的水平,当时的美联储主席保罗•沃尔克大幅上调了借贷成本,以遏制恶性通胀。

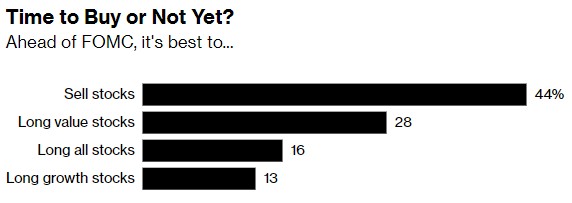

这一前景突显出,在人们担心美联储在抗击通胀的过程中可能会抑制经济增长之际,看跌情绪正在积聚。多数经济学家预计,美联储将在周四连续第三次加息75个基点,并将进一步收紧政策。MLIV调查的大多数受访者表示,最好是押注美元上涨,44%的受访者倾向于抛售股票。

法国兴业银行美国利率策略主管Subadra Rajappa表示:“美联储发出的强烈信息是,他们希望通过提高利率来破坏需求,因此,我们是否会陷入衰退不是问题,而是何时陷入衰退的问题。我们很有可能遭遇硬着陆。”

智通财经获悉,美国上周公布的高于预期的8月份CPI数据,提升了人们对美联储遏制价格压力需要采取强硬立场的预期。这促使交易员认为,美联储将在3月份将联邦基金利率从当前的2.25%-2.5%上调至4.5%左右的峰值。

押注美债利率曲线倒挂

这种前景为收益率曲线的进一步倒转奠定了基础。投资者可以通过卖出短期国债,同时买入较长期国债来下注。尽管受访者预计收益率将普遍上升,但他们预计与美联储政策最密切相关的短期利率将进一步攀升。

上周,CPI数据公布之后,2年期美债收益率相对于30年期收益率的溢价水平,从上升角度来看已升至本世纪从未见过的幅度。在上周四,2年期美债收益率较30年期收益率一度高出35个基点,令2/30年期收益率曲线倒挂幅度超越8月触及的高度,达到自2000年以来的最高水平。

美债利率曲线倒挂是美联储退出宽松政策时的典型现象,美债收益率曲线倒挂是广受市场关注的指标之一,被许多分析师视为经济衰退的潜在指标。2年和30年期之间的差距标志着短端和长端期限的美债之间的基准差值,是分析师们衡量人们对经济体预期的重要参考指标。其他差值基准,如5年和30年期收益率差值,以及2年和10年期差值,同样受到市场密切关注。

同样地,这已令备受关注的2年期和10年期美债收益率差距在上月跌至负58个基点,为1982年以来的最大倒挂幅度。在446名投资者中,62%的人认为利差将进一步加大,38%的人预计不会超过上月的幅度。

这些指标值得关注,因为它们的历史记录:在美国过去7次衰退之前,3个月期短期美债与10年期美债收益率之间的利差都出现了反转。

嘉信理财首席固定收益策略师Kathy Jones表示:“债券市场预计,美联储将把利率推高到足以引发衰退的程度。”

押注美股进一步下跌

在股市方面,经济衰退的前景以及借贷成本上升构成了决定性的调查结果。美股刚经历了又一个痛苦的一周,反映出人们越来越担心美联储的大举加息行动将抑制经济增长。标普500指数上周下跌4.8%,以科技股为主的纳斯达克100指数下跌了5.8%。

44%的受访者表示将在美联储召开会议前抛售股票。不过,最近的股市暴跌仍让一些投资者得出了买入的结论:28%的投资者表示在美联储会议之前买入价值型股票,16%的投资者说做多所有股票,13%的投资者青睐成长型股票。

Richard Bernstein Advisors固定收益部门主管Michael Contopoulos表示:“这将是美联储发出的又一个强硬信息。如果你是一名股票投资者,你最不想进入的象限是盈利增长减速和货币环境收紧的象限,而这正是我们正驶向的地方。”

上周,美国银行策略师Michael Hartnett表示,“通胀冲击尚未结束”,以及企业盈利下滑可能将美股推至新低。Hartnett对过去熊市的分析还显示,标普500指数从顶部到底部的平均跌幅为37%,熊市平均持续289天。这位策略师表示,这意味着本轮美股熊市或在10月结束,届时标普500指数将跌至3020点,较当前水平低23%。Hartnett 再次预测,“美债收益率将创下新高,股市将创下新低。”

对股票前景持悲观态度的并非只有Hartnett一个人。高盛策略师Sharon Bell本周警告投资者不要逢低买入,并表示近期的反弹并不可持续。法国兴业银行和伯恩斯坦的分析师也表示,美股尚未触底。

当下,为应对股市遭受的最大损失,美元升值是唯一可能的对冲手段。

押注美元走强

调查得出的一个最强烈的信号是,受访者认为规模约24万亿美元的美国国债市场还将面临进一步的痛苦。美国国债市场的年度跌幅至少将达到1970年代初以来的最大水平。

70%受访者表示,他们预计10年期美国国债收益率将在一个月内高于目前水平,只有30%的人预计收益率将下降。这一全球借贷基准今年已经翻了一番多,达到了3.4%以上,提高了从企业到购房者的借贷成本。

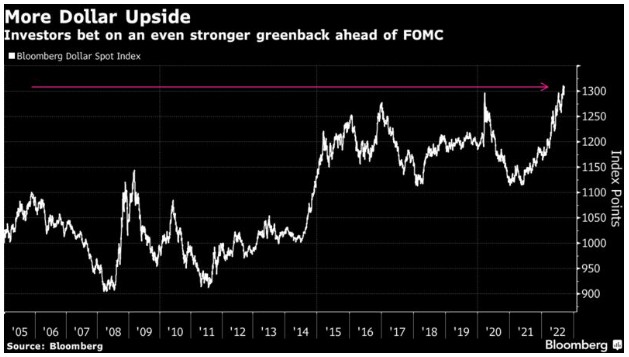

收益率上升的最大赢家之一可能是美元。今年以来,随着美联储的加息举措推高了美元收益率,美元一路飙升。包括Jamie Fahy和Adam Pickett在内的花旗策略师表示:“唯一的避风港就是美元。”

花旗集团的数据显示,鉴于今年以来全球股市已累计损失23万亿美元,美元与风险资产的反向关系使美元成为至少在2022年剩余时间里唯一的避风港。

追踪美元兑全球10种货币的彭博美元现货指数今年以来已飙升逾11%,创下该指数自2004年开始编制以来的最佳年度表现。美元走强之下,非美货币多数走弱。日元兑美元汇率继续徘徊在24年来低点,距离备受关注的1美元兑145日元这一重要关口仅一步之遥;加拿大元兑美元的汇率则跌至近两年来最低水平;澳元兑美元也处于多年来新低的边缘。

分析人士表示,美元的强势目前还不太可能有放缓的迹象。Brown Brothers Harriman汇市策略主管Win Thin表示:“市场对美联储收紧货币政策的重新定价,可能令美元在短期内保持全线买盘。从根本上来说,全球背景继续有利于美元。”

加拿大帝国商业银行也认为,现在就押注美元见顶还为时过早。该行外汇策略主管Bipan Rai表示:“实际政策利率仍处于深度负值,金融环境过于宽松。”

扫码下载智通APP

扫码下载智通APP