新股前瞻|富卫集团:携117亿美元营收再赴港 扩张“后遗症”渐显

9月13日,李泽楷旗下的富卫集团向港交所主板递交上市申请,摩根士丹利、高盛、招银国际、摩根大通为其联席保荐人。

值得注意的是,富卫集团的资本市场之路并非一帆风顺。2021年9月,该公司曾向纽交所提交上市申请,后于同年12月决定不再继续根据美国上市计划发行及出售证券。后来,公司将目光转向香港资本市场,于2022年2月28日向港交所主板递交上市申请,也就是说,此次是富卫集团第二次冲刺港交所。

招股书显示,富卫集团由李泽楷于2013年创办,是一家发展迅速的泛亚洲人寿保险公司。尽管一直以喜欢投资“高科技企业”的面目示人,但是保险一直是李泽楷最看重的业务之一。

而富卫集团并非李泽楷在保险业的首秀。早在1994年,李泽楷从香港企业家袁天凡手上买走上市公司海裕亚洲的控股权,由此间接成为海裕亚洲旗下鹏利保险的实控人。

此后,鹏利保险改组,更名为盈科保险,于1999年在香港上市。但盈科保险在二级市场表现不佳。最终在2007年,李泽楷作价35.26亿港元,将盈科保险50.48%股权出售给比利时富通保险集团,溢价42%。

2012年,李泽楷带着分家后获得的大量现金,重返保险业,便有了富卫集团。如今,富卫集团再度冲击IPO,李泽楷的保险事业版图才再度清晰地展现在了公众面前。那么,李泽楷手中保险行业的王牌成色几何呢?笔者将在下文中一一梳理。

招兵买马成长 盈利波动较大

回顾富卫集团的发展史,可以发现这是一部招兵买马的发家史。

2015年开始,富卫集团收购PT Finansial Wiramitra Danadyaksa的50.1%股份、Shenton保险、大东方人寿越南分公司、AIG旗下富士生命保险公司、澳大利亚联邦银行位于印尼人寿保险业务的PT Commonwealth Life。

2019年成功收购HSBC Amanah Takaful的49%的股权,以及99.2%的渣打人寿股份,随后增持股份至99.9%。

2020年收购VCLI和Bangkok Life Assurance (Cambodia) Plc.的全部股份,以及大都会人寿和香港大都会人寿保险的全部股份。

2021年3月2日,公司完成认购印尼的印尼人民银行人寿保险的少数股权,代价为2.73亿美元。在认购的同时,印尼人民银行人寿保险与印尼人民银行建立了长期分销合作伙伴关系。

2022年3月2日,富卫集团认购印尼人民银行人寿保险的额外股份,代价为5400万美元。

一连串的收购后,富卫集团业务遍布香港(及澳门)、泰国(及柬埔寨)、日本、菲律宾、印度尼西亚、新加坡、越南、马来西亚等市场。截至2022年3月31日,公司有530万名保单持有人及约4000名公司保单持有人以及230万名参与成员。

不仅在扩展业务上大笔投入,富卫集团的管理层阵容也可谓豪华。前港交所主席夏佳理是其非执行董事。另外,富卫大中华区常务董事兼香港行政总裁,则是柳志坚,保险从业近20年,曾任合众人寿总裁、平安人寿总经理。

大笔投入,让富卫集团发展迅速壮大。公司在营运七年内实现了超过50亿美元的年度保费总额。2019年至2022年前3个月止(以下简称:报告期内),公司在香港(及澳门)的总加权保费收入分别为14.43亿元(单位:美元,下同)、17.30亿元、18.88亿元及4.47亿元。根据NMG的资料,该公司的总承保保费于2014年至2021年按约19%的复合年增长率增长,表现更胜同期业内9%的平均增长率。保费收入的稳定增长,保障了富卫集团的业绩增长态势。

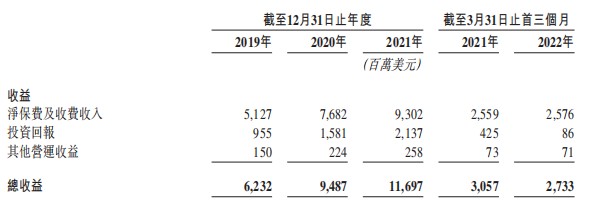

报告期内,富卫集团的总收入分别为 62.32亿、94.87亿、116.97亿和27.33亿美元,相应的净利润分别为-3.32亿、-2.52亿、2.49亿和-1.01亿美元。2022年前三个月的亏损,主要由于公司的权益组合公平值亏损导致投资回报出现短期波动。

招股书显示,富卫集团的投资组合主要包括债务证券。报告期内,公司的投资组合分别总计357亿元、437亿元、453亿元及437亿元。截至2022年3 月31日,公司的总投资组合(不包括投资相连寿险投资)的83.3%由固定收入投资组成。因此,富卫集团的盈利能力受市场利率变动的影响,而市场利率变动会影响其固定收入投资的收益及亏损水平及时间。

面对通胀压力,全球利率预期会上升。美国联邦储备局已于2022年多次提高利率,并于2022年5月及2022年6月宣布将基准利率分别上调0.5%及0.75%,同时表示今年内可能会进一步上调。

美国联邦储备局的利率决定对全球各国的中央银行有重大影响,包括富卫集团经营所在司法管辖区的中央银行。倘利率上升,保单及合约的退保及提款可能会增加,因为保单持有人寻求具有更高预期回报的其他投资。此过程可能会导致现金流出,并可能需要公司在投资资产的价格受到市场利率上升的不利影响时出售该等资产,这可能导致资本亏损变现。以上迹象表明,似乎富卫集团的盈利状况并不平稳。

立足东南亚背后:负债巨大

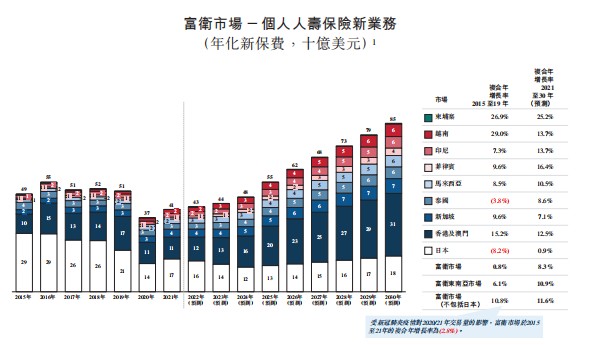

人寿保险行业产品广泛,主要满足客户三大核心需求包括理财险、意外险和退休金。亚洲是全球最大的人寿保险市场之一,2021年全球人寿保险总承保保费约37%来自亚洲。2021年,亚洲产生的人寿保险总承保保费估计达到10940亿美元,其中40%来自富卫集团。预期到2030年,亚洲人寿保险总承保保费将达到19110亿美元。预计公司人寿保险年化新保费于2021年至2030年为8.3%。

总体而言,亚太地区的新兴市场(包括泰国、柬埔寨、菲律宾、印尼、越南及马来西亚等的市场)目前具备相当大的人寿保险渗透潜力。在亚洲,人均人寿保险保费仅为294美元,而人寿保险保费与储蓄总额比率为8.9%。北美及欧洲的人寿保险保费与储蓄总额比率分别为12.1%及14.9%。这表明亚洲地区新兴市场具有庞大的增长机会。

中产阶级扩张、持续的财富积累、巨大的保障缺口(即每年为收窄死亡及健康保障缺口估计所需要的额外人寿保险保费)以及数码发展加速等结构性人口及宏观经济因素,是泛亚保险业增长的主要驱动力。得益于景气向上的寿险市场,公司的营收呈现增长趋势。

根据NMG的资料,公司的业务覆盖十大增长最快的亚洲市场的其中七个,尤其专注东南亚市场。值得关注的是,富卫集团在东南亚的稳固立足点是其大幅增长的核心来源。

具体而言,报告期内,公司在香港(及澳门)的总加权保费收入14.43亿元、17.30亿元、18.88亿元及4.47亿元;与此同时泰国的总加权保费收入分别为11.40亿元、22.55亿元、22.49亿元及6.93亿元;日本的总加权保费收入分别为18.01亿元、21.31亿元、21.05亿元及6.11亿元,增长势头均优于同行表现。

根据智通财经APP了解,富卫集团能够在东南亚立足与其大手笔收购不无关系,这亦造成了公司债台高筑。富卫集团过往一直依赖债务为营运资金、收购融资及其他资金需求提供资金。截至2022年3月31日,公司拥有22.13亿元2的债务。此外,截至2022年3月31日,我们拥有面值为15.50亿元及账面值为13.39亿元的未偿还永续证券。根据其债务协议条款,公司未来可能会承担更多债务。任何此类额外债务的产生均可能会增加其债务水平造成的风险。巨额债务或对其业务、经营业绩或财务状况造成重大不利影响。

众所周知,赔付及财务实力评级是确立保险公司竞争地位的重要因素,其反映评级机构就保险公司向保单持有人履行责任的能力出具的意见,对维持公众对公司产品的信心及竞争地位至关重要。

未来,富卫集团还要加强在东南亚区内发展迅速的主要市场营运业务,包括菲律宾、印尼、新加坡、越南及马来西亚等新兴市场的开拓,这对公司的资金提出更高要求。

综上所述,富卫集团营收增长得益于亚洲保险市场景气度较高,然而,公司通过收购扩张的后遗症逐渐显露——巨额负债。若盈利能力无法平稳提升,公司仍有扩张隐忧。

扫码下载智通APP

扫码下载智通APP