医美企业Sisram(01696)上市背后:背靠复星医药 估值四年增长127%

爱美之心人皆有之,美丽无价,收入越高的消费者越愿意为消费者买单,也催生了众多从事医美行业的港股上市公司,诸如华熙生物科技(00963)、昊海生物科技(06826)更是市值过50亿。

由复星医药(02196)分拆出来的医疗美容器械供应商Sisram Medical(01696),也于今日启动招股,即将开启在港上市征程。

据智通财经APP了解,Sisram计划发售1.1亿股,招股价在8.88至12.35港元之间,集资最多13.6亿港元,招股期间为9月5-9月8日,计划于9月19日上市。

能量源医美器械行业老四

Sisram于2013年初注册成立,并于当年5月收购其主要经营实体Alma Lasers 95.3%的股权,后者为能量源医疗美容器械供应商,向全球80个国家、地区直接或分销医疗美容器械。其主要产品包括三部分:无创医疗美容、微创医疗美容、服务及其他,2016年收益占比分别为81%、12%及7%。

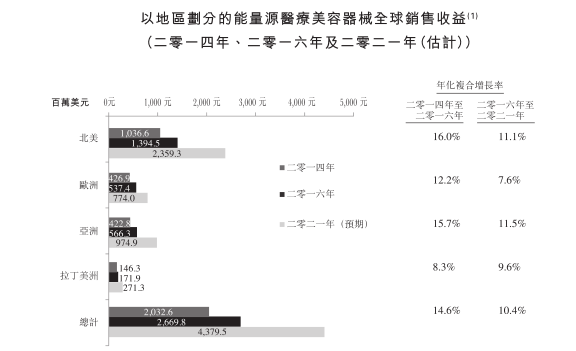

根据咨询公司Medical Insight的报告,2016年,全球能量源医疗美容器械(包括激光、强脉冲光、红外线、射频、超声波为能量来源的医疗设备)销售总额约为27亿美元,Sisram所占市场份额约为4.4%,排名第4。

过去三年,该市场维持较快增速,复合年增长率达到14.6%,未来五年,其增速有所放缓,但仍维持在10%以上,预计将于2021年达到约44亿美元的市场规模。

行业增速不错,自收购Alma Lasers以后,Sisram的收益则维持稳健增长,2014-2016年,其收益水平分别为1.01亿、1.10亿及1.18亿美元,两年间增长约18%。

Sisram的销售分为两部分,即直销及分销。公司在美国、加拿大、德国、澳大利亚及印度,向医疗美容机构直销;在亚太、欧洲、非洲及拉丁美洲等其他国家地区分销产品,2014-2016年,其来自分销商的收益占比66.2%、64.4%及61.1%。

按国家及地区分布来看,2016年度,Sisram来自北美、欧洲、中国、亚太(除中国外)、拉丁美洲、中东和非洲客户的收益占比分别约为26.2%、27.7%、21.8%、11.4%、7.6%及5.3%。

净利润大降之谜

在被Sisram收购以前的2012财年,Alma Lasers的净利润水平约为2323万美元,但被并入Sisram以后,Sisram的净利润水平却是大打折扣。

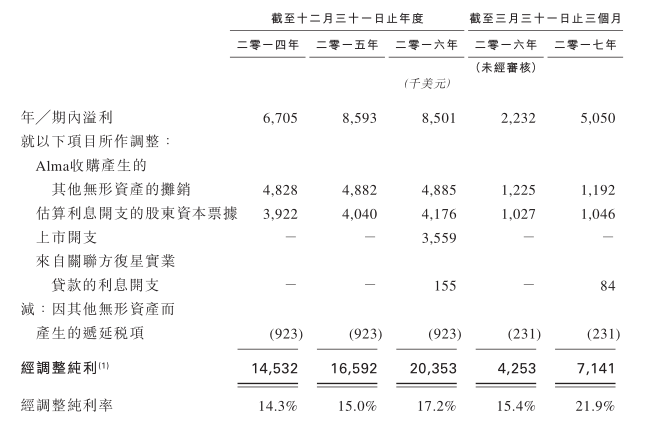

2014-2016年,Sisram的净利润分别为594.3万、781.4万及805.5万美元,在收益维持增长的情况下,其净利润比之原来下了几个台阶。其实,这倒不是公司盈利水平出现下降。医美行业毛利率普遍较高,期间,其毛利率分别为53.2%、50.4%及50.4%,与此前盈利水平相差无几,且基本维持稳定。

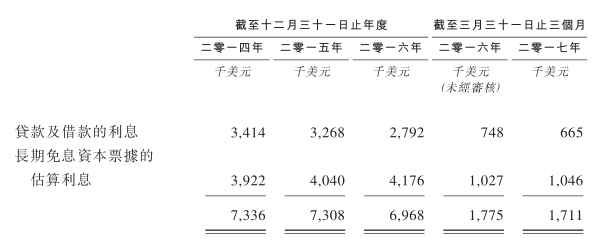

那么Sisram净利润率出现下降的问题出在哪里?这一方面是由于,Sisram在收购Alma Lasers时,动用了大量融资,也由此产生额外的财务成本。2014-2016年底,Sisram的银行计息贷款结余分别为6734.1万、5900.3万及4891.8万美元,期间利息分别达到约341.4万、326.8万及279.2万美元。

同时,公司还有约1.47亿美元的股东贷款,相关贷款来自复星-保德信基金旗下子公司Magnificent View。该项贷款此前为免息贷款,并于今年7月底转为短期票据,2014-2016年期间其估算利息分别为392.2万、404.0万及417.6万美元。

也就是说,Sisram在Alma Lasers的基础上每年均产生约700万美元的额外利息。不过,股东免息贷款转化而来的短期票据将于此次上市通过发行新股资本化,不再产生利息成本。

同时,收购Alma Lasers后,Sisram每年也产生近500万美元的无形资产摊销,进一步大幅侵蚀了净利润。也就是说,若剔除收购产生的利息开支以及无形资产摊销,Sisram的净利润仍能维持在2000来万美元的水平。

事实上,招股书中测算出剔除上市开支、股东贷款利息开支及无形资产摊销开支等上市后不再产生的成本后,2014-2016年期间,Sisram的经调整纯利分别为1453.2万、1659.2万及2035.3万美元,两年间增长约40%,纯利率也由14.3%提升到17.2%。

2017年一季度,Sisram的经调整纯利进一步由425.3万提升到714.1万美元,同比大增68%,纯利率也由2016年底提升4.7个百分点至21.9%。

估值四年翻倍

Sisram的经营状况正朝着良性发展的方向走,复星医药选择在此时将其分拆上市,无疑是明智之举动,发行新股也能卖个好价钱。上市后,复星医药间接持股比例约为53%,复星系基金复星-保德信基金持股约为22%。

收购Alma Lasers之初,其估值约为2.33亿美元,换算成港币则约为18.23亿港元。此次上市,Sisram的估值将达到约38.40-44.46亿港元,取其中间数41.43亿港元,较收购之初,四年间升值约127%,复星医药无疑是最大受益者。

智通财经APP根据Sisram 2016年的净利润测算,其上市市盈率高达66倍。不过,根据经调整纯利计算的市盈率更具参考性,其经调整静态PE约为26倍,若再加上一季度净利润,其动态PE约为22倍,在港股医美行业中处于中等水平。

当然,此次上市,Sisram将获得约8.4亿港元的资金,这些资金将用来拓展直销及分销网络,加强其研发实力,以及加强并购,多管齐下之下,其发展后劲或将更加充足。

公司本身质地不错,发展前景也较为明朗,再加上背靠复星医药这棵大树,Sisram此次上市获得了三家基石投资者的青睐,承诺购买约2880万美元股票,占到公开发售总额的约1/4。上海自贸区基金、Rise Huge Corporation及Neo Derm Group将分别投资约1500万、1000万及380万美元。

扫码下载智通APP

扫码下载智通APP