交出稳健中报后,项目投产+产品高端化双轮驱动的天工国际(00826)有望高成长

即使疫情的反复对上半年的经济发展造成了明显影响,但天工国际(00826)仍交出了一份稳健业绩。

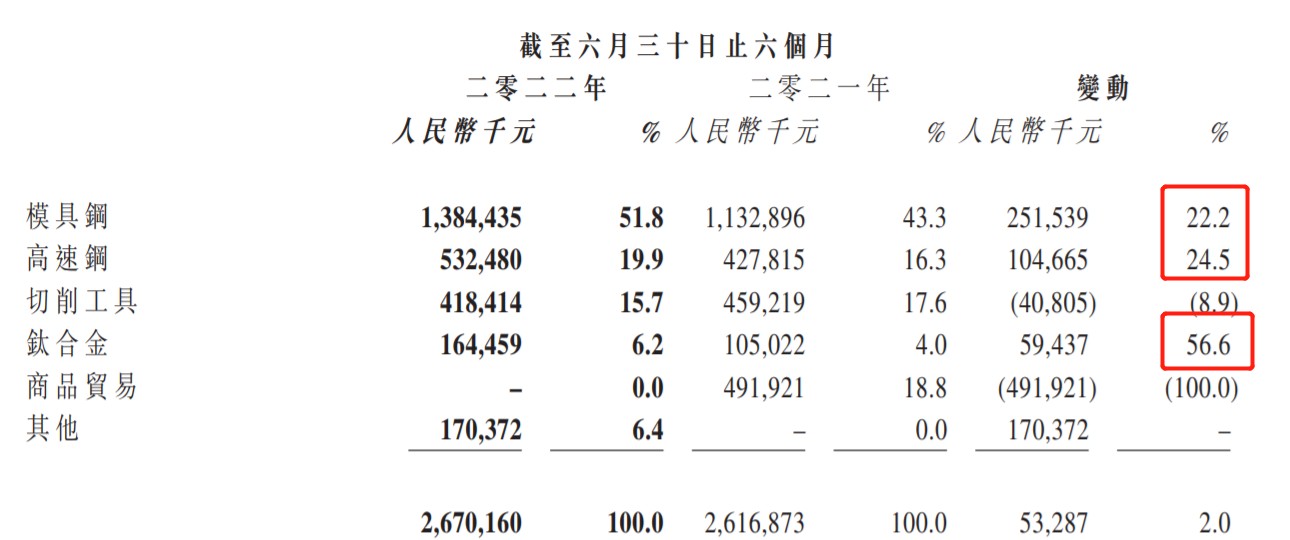

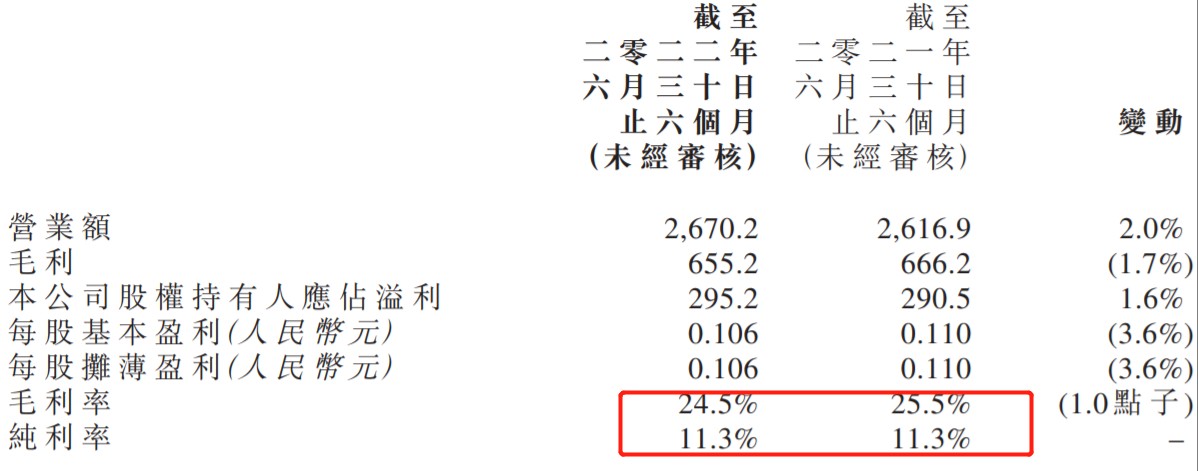

据8月29日天工国际发布的2022年上半年财报显示,公司报告期内的收入为26.7亿元,同比增长2%,股东净利润为2.95亿元,同比增长1.6%,纯利率为11.3%,与去年同期持平。

面对严峻的经营环境,天工国际向市场证明了自身业务的强大韧性,而这与公司战略性聚焦出口有直接关系。基于上半年海内外市场需求的明显差异,天工国际积极做出销售策略调整,将产能向海外市场倾斜,坚定推进产品全球化,并取得了显著成效。

展望下半年,天工国际有望继续重回高增长,这不仅是因为国内经济复苏带动市场需求反转,亦是因为粉末冶金二期项目、泰国二期项目的新增产能将在年内完成,且硬质合金刀具也将在今年下半年展开全流程试生产。多个项目产能的释放,在加速公司产品向高端化转型的同时,将进一步巩固天工国际在行业中的领先地位,并为公司的持续成长打下坚实基础。

实际可对比收入增速高达25.64%

已有超40年发展历史的天工国际,是国内领先的特钢企业,其产品已覆盖先进基础材料、关键战略材料两大领域。其中,先进基础材料包括高速钢、模具钢;关键战略材料包括钛合金、精密切削刀具。

据世界权威的SMR钢铁和金属市场研究院发布的世界高速钢及模具钢(二者统称为工模具钢)排名,2020年时,天工国际的工模具钢产品的产量已成功跃居世界的第一位。2022年上半年中,工模具钢仍是天工国际稳健业绩的“压舱石”。

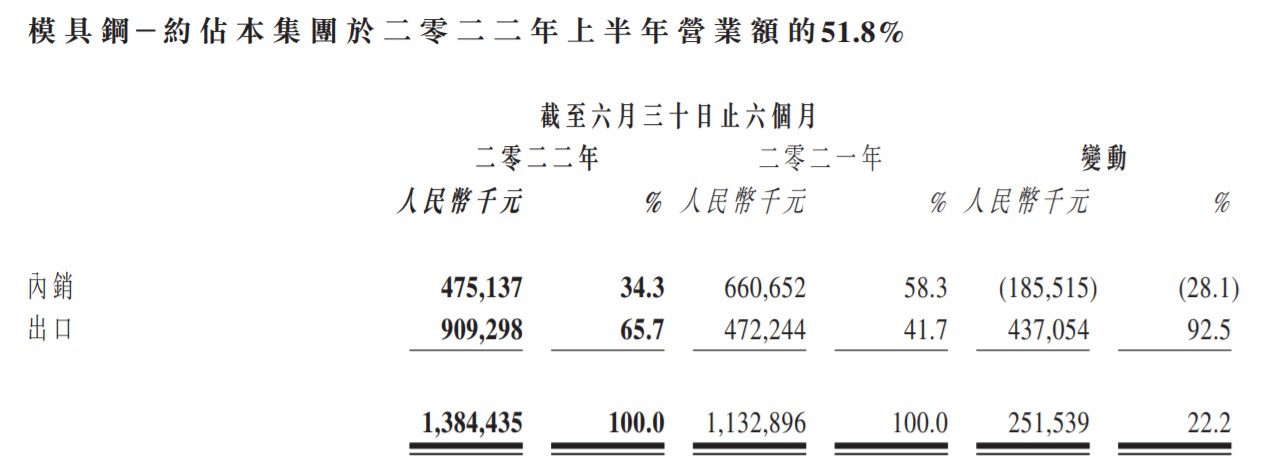

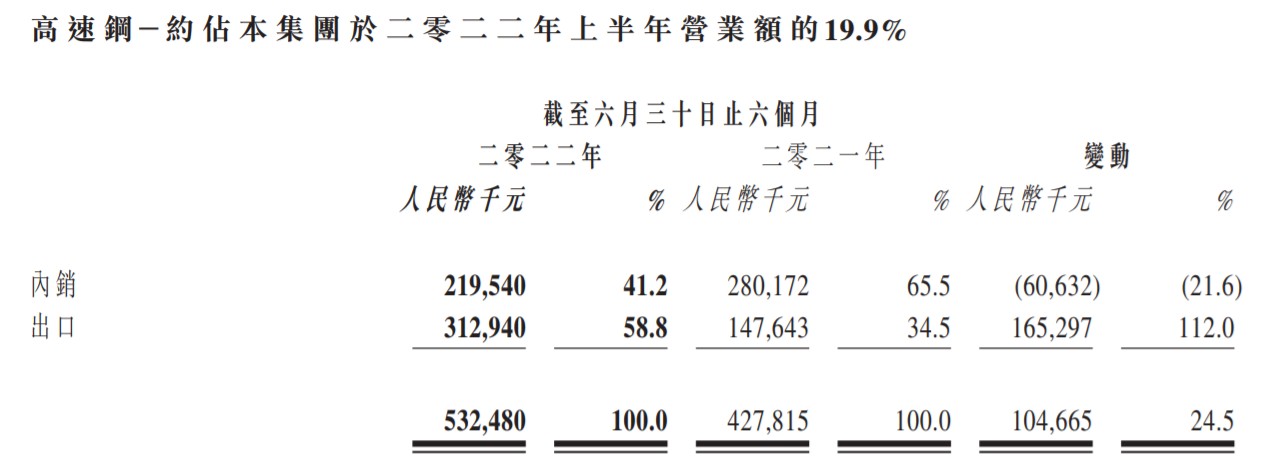

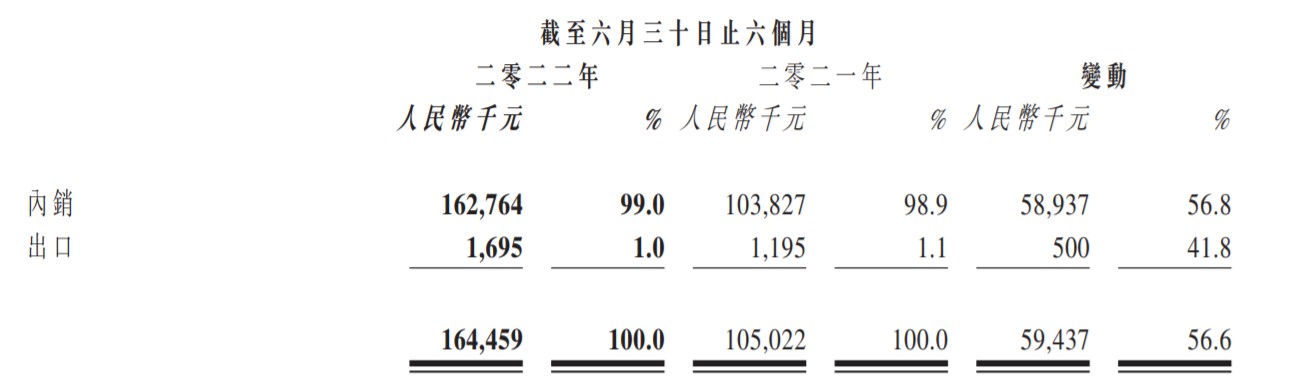

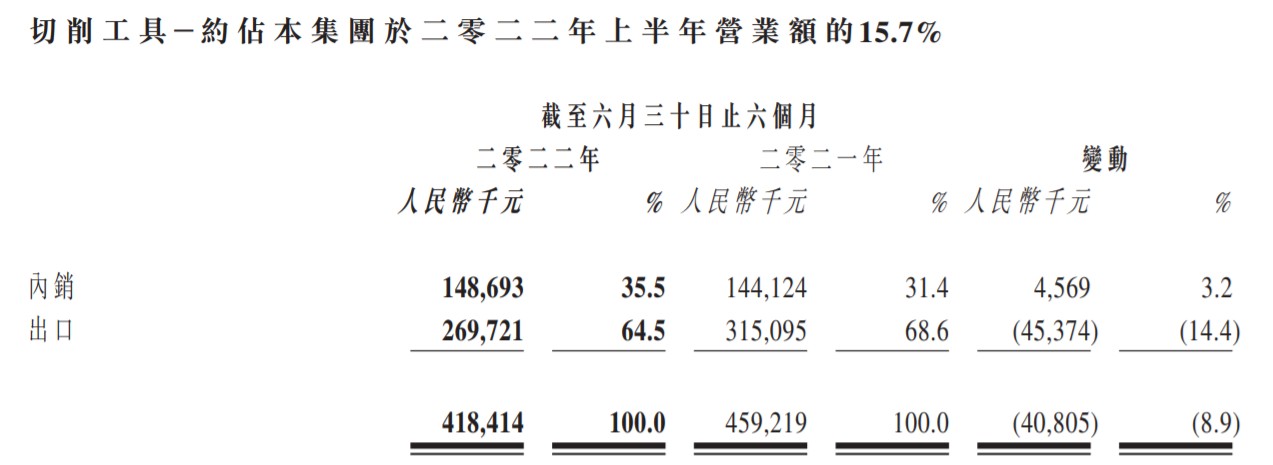

据财报显示,报告期内,天工国际模具钢、高速钢的收入增速分别为22.2%、24.5%,二者收入合计占公司总收入的比例超70%。钛合金收入亦录得增长,同比提升56.6%至1.64亿元。切削工具收入则下滑8.9%。

详细来看,模具钢22.2%的收入增长背后,主要由出口拉动,出口收入大增92.5%,这主要是因为欧洲陷入地缘政治危机,战争导致石油及天然气等能源价格持续飙升,致使海外钢铁产品出现供需失衡,从而带来了旺盛的海外需求。内销则因国内市场在疫情扰动下需求下滑,导致收入下降28.1%。

高速钢同样受益于出口。据财报显示,在报告期内,美国市场以汽车行业为代表的工业活动持续活跃增长,欧洲地区同样受惠于建造业以及汽车生产活动的增加;且欧洲地区粉末冶金产品供应短缺,天工国际出口欧洲的高毛利粉末冶金产品增加。正是上述多个因素的叠加,高速钢出口收入大增112%;国内市场因疫情需求下滑导致收入下降21.6%。

钛合金收入的增长则主要由内销拉动,内销收入则增长56.8%至1.63亿元,这主要因为天工国际瞄准了高端应用市场,为眼镜制造商及数码电子产品制造商提供了钛合金丝材,以满足了客户拓展多元化产品线的需求,从而实现了客户的加速导入。同时,海外市场也逐步开始拓展。

切削工具方面,出口由于海外家居DIY需求较去年的高峰期有所回落,因此出口收入下滑14.4%;内销虽然受疫情影响,但公司专注于高端产品交付的策略取得明显成效,在提高平均售价后,国内收入增长3.2%。

值得注意的是,为聚焦核心业务,天工国际的商品贸易已于2022年1月1日起停止运营。且公司启动了其他这个新业务,这是现有切削工具客户的电动工具产品衍生出来的组装及销售业务,天工国际将凭借该业务向下游延伸,以提供更多元的产品及服务。报告期内,其他业务的收入为1.7亿元。

考虑到商品贸易业务报告期内已停止运营,若剔除该影响因素,对去年的同期收入做一定调整,那么天工国际2022年上半年收入较去年同期可对比收入的实际增速高达25.64%。

从毛利率看,各产品有一定变化。其中,模具钢、高速钢的毛利率均出现下滑,这是因为国内需求的疲软,以及上半年出口占比大增,但自2021年5月起出口增值退税被取消所导致。值得注意的是,报告期内,高速钢毛利率高于模具钢,这是因为高速钢中包含了毛利较高的粉末冶金产品。

切削工具未受取消增值税退税影响,因此保持了稳定的毛利率水平。钛合金产品的毛利率由于高端产品占比的增加而升至20.2%,上升了3.4个百分点。其他业务的毛利率则为21.9%,已处于相对较高的水平,该业务的拓展对于提升公司的盈利能力也取得了明显作用。

正是得益于上述多个维度的因素,天工国际2022年上半年的毛利率仅下滑了1个百分点至24.5%。在此基础上,公司提高了运营效率,缩减了运营开支,使得纯利率保持稳定,录得11.3%,与去年同期持平。

从资产负债表来看,天工国际保持着优质的财务结构和充裕的现金流。报告期内,公司的净资产负债比率为0;流动资产81.98亿元,流动负债48.28亿,流动比率1.7倍,在手现金超10亿,资金流动性良好。

市场需求回升之际多个项目投产

能在经营环境恶劣的上半年交出如此稳健的业绩,实属不易,这得益于天工国际长期以来的精准战略布局、高效的执行能力以及世界领先的技术所沉淀出来的强大的抗风险能力,这也是公司成为世界工模具钢产品龙头的基石。

对于天工国际而言,最坏的时刻已成过去,无论是从市场需求、亦或是项目布局和产能释放来看,公司下半年的净利润都有望重回高增长。

市场需求方面,国内经济在疫情影响消除后已开始恢复增长,市场整体需求复苏,特别是以汽车生产作为重要下游的高端工模具钢领域,将显著受惠于在新能源汽车下乡、各级促汽车消费等政策带动下汽车市场的强劲复苏。数据显示,6、7月份时,我国汽车销量分别为244.7万辆,242万辆、同比增速分别为20.9%、29.7%;同时,一体化压铸在高速放量的新能源车市场中的快速渗透也将带动大规格高合计含量的模具钢的需求。

而在海外市场中,预计俄乌战争仍将使得石油及天然气等能源价格维持高位,海外钢铁产品供需失衡仍将会出现;虽然美国的持续加息或会抑制一定的需求,但人民币的持续贬值利于我国的出口,这将在一定程度上抵消加息因素的影响,因此海外市场需求预计会维持在一个相对紧平衡的状态。

而在项目布局方面,天工国际目前处于建厂以来高新项目投资最大的关键战略发展期,公司多个项目的产能将于下半年或明年释放,这将为公司规模的持续扩张以及产品高端化的转型奠定坚实基础。

在工模具钢方面,主要面向高端合金工模具钢产品的“5万吨合金工模具钢扩能”已开始投入生产,公司工模具钢的产能已升至30万吨。在产能扩张的基础上,天工国际将持续加大高端工模具钢的占比,从而提升公司产品的竞争力和盈利能力。下半年中,工模具钢产能将随着市场需求的反弹而加速释放。

天工国际首个在海外的高自动化切削工具工厂将于2022年内完成二期项目,新增产能5000万件。这就意味着,至2022年底时,该工厂的产能便可达1亿件,这将持续巩固和优化公司在海外的产销布局,提升公司的海外市场竞争力,以应对全球的不明朗因素。

而在硬质合金切削工具方面,目前中国硬质合金产品仍以中低端为主,难以满足国内高端制造业需求,但高端硬质合金严重依赖进口,国内市场巨大。因此天工国际已与硬质合金的业内专家团队成立了一家子公司以生产硬质合金,预计2022年下半年便可展开试产全流程硬质合金刀具,从而为客户提供增值服务。

粉末冶金方面,第二期进口的热等静压机器已在调试中,预计2022年内便能完成生产线的组装并开始投产,新增产能3000吨,则公司粉末冶金的总产能提高至5000吨,有望持续扩大海外市场规模。

同时,天工国际持续对粉末冶金进行研究和开发以推进高端产品的转型。由于粉末冶金技术制造的丝锥和钻头性能优异,应用及需求持续攀升,因此天工国际已加大推进包括粉末丝锥以及粉末钻头在内的粉末冶金高速钢刀具的应用项目。

且在8月19日,天工国际已宣布收购天冠的全部股权,而天冠主要生产粉末丝锥。此次收购既能占据市场份额,亦能产生协同效应加速粉末冶金项目的发展。天工国际表示,预计2023年完成全年1000万支粉末丝锥的产量。智通财经APP认为,粉末冶金助力产品的高端化将成为天工国际未来的核心增长引擎之一,公司也因此成为了国内刀具市场上唯一拥有从生产高端粉末材料到粉末刀具的全产业链企业,稀缺性与成长性明显。

在钛合金方面,钛丝材应用领域广泛,天工国际将积极配合眼镜框、3D打印及3C产品等下游场景客户提供定制化的产品,从而加速打入中高端市场,带动公司钛合金业务实现高质量发展。

从上述的分析中不难看出,天工国际下半年面临的市场需求状况显著优于上半年,且公司多个项目迎来产能投放,产能扩张+产品高端化将成为天工国际业绩增长的双轮驱动,公司净利润重回高增长将是大概率事件。

但从资本市场来看,天工国际股价已在低位横盘近5个月,目前走势仍未反映下半年基本面改善的预期;且公司当前的PE(TTM)仅有9.4倍,明显低于近5年来公司PE的中位值16.9倍。在价值被低估以及业绩改善的双重利好下,天工国际下半年股价有望迎来“戴维斯双击”。

扫码下载智通APP

扫码下载智通APP