新鸿基公司(00086):金融市场动荡扰动 低点已过 看好下半年发力

8月17日,新鸿基公司发布半年报业绩:期内集团总收益为20.75亿元(单位:港元,下同),融资业务除税前溢利7.18亿元, 集团管理及支援除税前溢利为1.84亿元,拟派发中期股息每股12港仙。

2022年上半年,金融市场跌宕起伏,所有资产类别均极端波动,通胀居高不下导致利率上升,加剧了市场对经济衰退的担忧情绪,导致全球股价下跌成为趋势。在充满挑战的上半年,新鸿基公司(00086)凭借多元化的业务、强劲的财务状况及充足的流动性较好地应对不确定性。

更为重要的是,新鸿基公司持续一致的派息政策,为股东提供可观回报。期内该公司回购82.9万股股份,总代价净额310万元,提振股东信心。此外,强劲的现金储备为业务发展备齐“粮草”,该公司已完成2022年9月到期4.4亿美元债券的全部再融资。

智通财经APP认为,新鸿基公司三大业务协同效应显著,现金流充沛,截至2021年6月底,新鸿基公司现金达82.41亿元,派息稳定,有理由相信度过低潮后,该公司会迎来业绩与价值双重弹性释放。

静待投资管理业务稳定“输血”

2022年以来,全球经济增速明显放缓,疫情的反复和全球流动性的收缩,叠加俄乌冲突导致了滞胀风险的加大,全球资产价格的走势也发生了明显的变化和风格的切换。从上半年来看,美欧的通胀加速上行,央行的货币政策不得不转向紧缩,加息缩表的预期不断抬升,美国10年期国债利率也是一路上行。

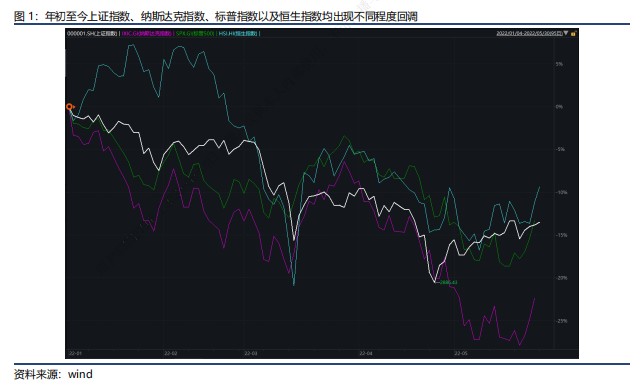

不仅仅是名义利率的提高,实际利率大幅走高也是影响今年上半年大类资产的核心逻辑。全球的风险资产和股票市场普跌。尤其是成长风格的股票,无论是美国的科技股,还是中国的赛道股大幅调整,甚至数字货币也都经历了一波断崖式下跌,相比高点的位置基本腰斩。抽取全球股市流动性导致标普、纳斯达克、上证、恒生等指数在今年均出现不同程度回调。

金融市场的波动,自然影响了各大投资企业的业绩表现。美东时间8月6日上午,股神巴菲特旗下伯克希尔哈撒韦公司公布二季报,因投资组合出现巨额帐面亏损,二季度公司归属于股东的净亏损高达437.55亿美元(约合人民币2958.8亿元),上年同期为净利280.94亿美元。

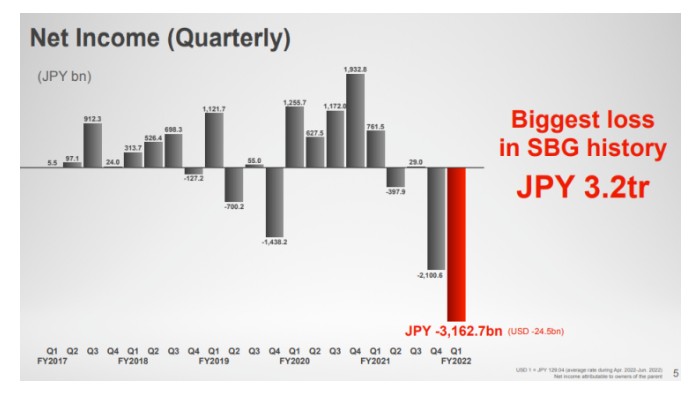

8月8日全球顶级风投公司软银集团亦公布了亏损的2022财年第一季度财报,实际时间指4月至6月份,这一季度,软银集团的净亏损达到了3.16万亿元,约合人民币1584亿元。重大亏损绝大多数都是来源于投资损失,其中更与旗下的软银愿景基金脱不开关系。软银愿景基金的投资损失为29338亿日元,其中愿景基金一期录得305亿日元的已实现亏损,未实现亏损为12153亿日元,愿景基金二期录得未实现估值损失总计13410亿日元。

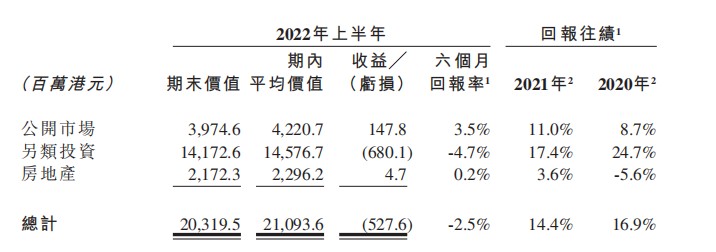

两大巨头亏损的余音仍在,作为领先的另类投资金融企业——新鸿基公司亦无法回避金融市场的扰动。该公司投资管理分项报告期内回报率为-2.5%。值得欣慰的是,得益于公司多元分散投资及对冲策略,公开市场获得正面回报率3.5%,其中企业持股的正面回报率达4.6%。

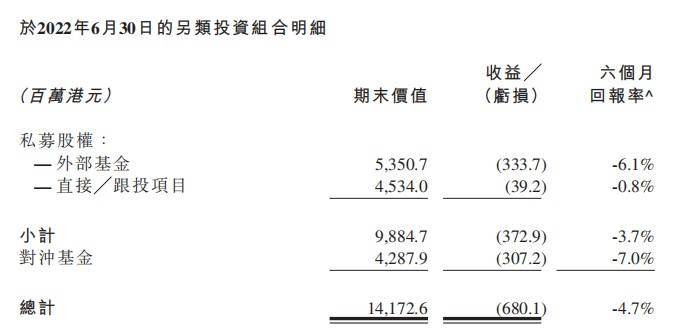

众所周知,投资管理业务是新鸿基公司盈利的重要组成部分之一,该业务由另类投资(资产占比70%)、公开市场(资产占比19%)及房地产(资产占比11%)组成。因此,该业务核心为另类投资,即包括私募股权(外部基金和直接/跟投项目)及对冲基金。

就业绩表现而言,2022年上半年,私募股权分项亏损3.73亿元,这一部分的亏损主要是由于加息、中美关系持续紧张及中国监管不断收紧的逆风影响,这导致其部分上市投资组合公司因并未退出或受锁定限制的情况下产生按市值计价的亏损。换句话说,这部分亏损仅为账面上的波动,并未发生变现亏损。此外,对冲基金分项亏损3.07亿元,新鸿基公司从去年开始一直向市场中性策略调整来降低风险,然而仍难免受外部环境冲击,2022年上半年,Eurekahedge亚洲对冲基金指数下跌12.4%。

总的来看,尽管新鸿基公司已积极采取对冲策略和迅速调整部分投资组合,但仍然无法在资产价格全线下跌的上半年独善其身。投资管理的除税前亏损为9.58亿元。该亏损主要有两部分原因,其一主要是由于按市值计价变动产生的共计11.80亿元亏损。其二,财务资产已变现收益及利息收益较去年同期16.12亿元减少至5.83亿元,该部分的缩水是因为市况转差导致投资退出数目减少。

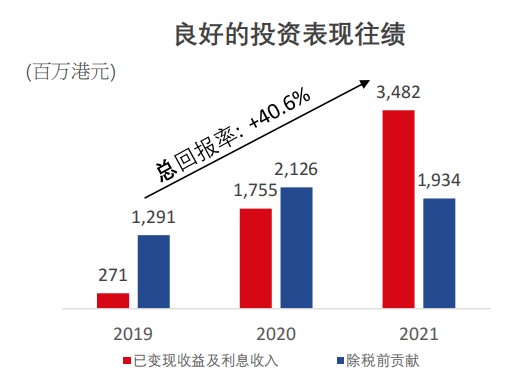

智通财经APP认为,尽管受到资产价格波动的影响,但公开市场的正面回报率仍然反映出公司投资管理业务的“硬核”一面。此外,未来投资管理业务的业绩表现,还取决于两个核心因素:其一,全球金融市场的波动,比如通胀和利率抬升影响资产定价;二投资收益率,主要取决于负责投资管理团队对经济和市场趋势的把握以及对投资组合的调整和保护。新鸿基公司的投资管理业务往绩表现良好,自2019年至2021年过去三个财政年度,该业务分项的累计收益及利息收益总额为71.18亿元,其中55.07亿元已变现,该分项三年总回报为40.6%,投资收益率较为理想,侧面证明了其投资管理团队具备跑赢市场的投资水平。

富途证券研报预计长期收益率大概率在20%以内。预计随着后续美联储加息落地、国际地缘冲突趋于缓和、疫情得到控制,全球股市有望迎来复苏,从而有利于公司投资管理业务重回正轨,为业绩增长“输血”。

融资业务稳健 基金业务进展积极期待

相较于投资管理业务,新鸿基公司的融资业务更为稳健,不受资本市场波动影响。多元业务布局的优势,得以凸显。防守性、强现金牛融资业务为新鸿基公司筑牢安全防线。蓄势待发的基金管理业务,有望为新鸿基公司提供新的增长动力。

目前公司融资业务主要分为以亚洲联合财务为主体的消费金融业务、以新鸿基信贷为主体的按揭贷款业务以及私募融资业务。期内集团2022年上半年收入为20.56亿元,主要包括来自融资业务的利息收益19.43亿元。

具体而言,消费金融业务(亚洲联合财务)的收入为17.59亿元,同比增长1%;除税前贡献6.45亿元;按揭贷款收入为1.45亿元;私募融资收入为5200万元。整体来看,三者业务均较为稳定。此外,消费金融业务发展较为稳定并作为融资业务的核心,是长期稳定的现金流产生者,而消费金融的发展决定着该公司融资业务的规模。

智通财经APP认为,得益于亚洲联合财务有限公司的稳定表现,新鸿基公司的消费金融业务已经具备庞大且稳固的基本盘。凭借完善的分行网络及成熟的网上及手机平台,亚洲联合财务主要在香港及中国内地为个人及企业提供无抵押贷款。2021年是亚洲联合财务自2014年以来所占香港市场份额连续增长的第七年。2022年上半年,亚洲联合财务继续领先于香港无抵押贷款市场,并在未偿还无抵押贷款结余方面,在所有放债人当中排名首位及在所有市场参与者(包括银行)当中排名前五名。此外,亚洲联合财务投资开发资讯科技,致力于产品创新,比如2022年7月推出采用最新区块链技术的标志性机械臂非同质化代币(NFT),为首个推出NFT产品的放债人。

内地市场方面,亚洲联合财务在中国内地持有一个互联网贷款牌照及在全国主要城市持有线下放债人牌照。期内,亚洲联合财务通过降低运营成本、有抵押贷款业务使贷款组合更加多元等方式应对疫情带来的影响。

市场规模而言,大陆及香港的消费金融市场规模均将保持增长态势。在2019-2024年期间,大陆的消费金融市场将从2019年的11.44万亿元,增长至2024年的21.44万亿元,五年CAGR约为13%;香港2024年的消费金融市场规模增长至0.28万亿元,五年CAGR为3%。新鸿基公司在香港市场继续享受龙头红利之外,作为内地先行者亦会享受大陆消费金融市场增长的高收益。一言以蔽之,以消费金融为主的融资业务稳健发展的同时,平滑业绩波动。

除了融资业务之外,基金管理业务作为新业务,进展令人期待。2021年上半年,公司成立基金管理平台— Sun Hung Kai Capital Partners,现持有证监会第一类、第四类及第九类牌照,且进一步夯实了机构级别的基础设施。同年,年强势推出六项合伙关系/基金。

2022年上半年总体来看投资策略进一步多元化,再推出一个合作伙伴项目—宏信达资产管理,该项目从新鸿基公司内部分拆而来,采用与内部管理的全球信贷机会基金基本相同的信贷策略进行管理。此外,成立SHK Capital Partners Private Access Fund,这只基金与新鸿基公司的投资管理部合作,为客户寻找特定另类投资机会。

尤为重要的是,2022年上半年,新鸿基公司筹集外部资本取得令人鼓舞的进展,其中合作伙伴基金于期内筹集外部资本总额增加1.65亿美元,至此该公司的合作伙伴项目及SHKCP基金(包括外部基金经理)的总管理资产规模(包括承诺资本)达至约8.34亿美元。

智通财经APP认为,在市场利率大幅走高、投资和消费收紧的情况下,新鸿基公司能够融得1.65亿美元的第三方资金,足见其基金业务的发展势头强劲。此外,2022年下半年,新鸿基公司仍将继续坚实推进基金业务,比如扩大分销渠道、与合作伙伴携手筹集第三方资金及推广公司自有的SHKCP基金。

配置安全边际充分

从估值来看,受投资管理分部盈利波动的影响,导致市场对于新鸿基公司的定价较为保守,市净率仅为0.29(截至8月18日收盘)。处于10年期低位水平,估值较为具备吸引力,配置安全边际充分。另外,从股价表现来看,新鸿基公司在过去一年跑赢恒生指数,值得投资者关注。

而从业务协同而言,融资业务为新鸿基公司的现金牛业务,而新增的基金管理业务将进一步打开营收空间,经常性的收入增加有望有效提高该公司盈利的稳定性,新鸿基公司的盈利稳定性不断夯实,进而改变市场预期及估值逻辑。

综上所述,凭借强劲的资产负债表、流动资金状况和多元化的业务构成,相信新鸿基公司能够平稳渡过市场波动期,且三大业务协同互补,铸造强大的经营韧性,尤其是基金业务放量可期,有望增厚业绩。此外,高股息低估值加强安全边际,期待新鸿基公司估值弹性复苏。

a

扫码下载智通APP

扫码下载智通APP