摩根士丹利(MS.US)将推4只ESG ETF 追踪美国和国际股票

智通财经APP获悉,在创造了“交易所交易基金(ETF)”一词近30年后,摩根士丹利(MS.US)终于将凭借自有产品进入规模达6.9万亿美元的ETF领域。根据周二提交给美国监管机构的一份文件显示,这家由James

Gorman领导的银行申请了4只具有社会意识的基金,追踪美国和国际股票。据悉,曾在几个月前,摩根士丹利在一份内部备忘录中透露创建一个专有ETF平台的计划。

摩根士丹利计划推出的ETF是一系列投资巨头向ETF行业进军的最新一例,最近几个月,Capital Group和Neuberger Berman Group LLC等投资公司纷纷投身ETF行业。据彭博行业研究称,鉴于摩根士丹利的资产管理部门管理着1.4万亿美元的资产,该公司的举动将引起轰动。

彭博社ETF高级分析师Eric Balchunas表示:“实际上,每个月都会有一家新的发行人进行这个领域,但摩根士丹利是一家非常强大的公司。他们在这个领域里做的任何事情都将是有趣和引人注目的。”

根据周二提交的文件显示,4只基金分别为Calvert国际责任指数ETF(Calvert International Responsible Index ETF)、Calvert美国大盘股核心责任指数ETF(Calvert US Large-Cap Core Responsible Index ETF)、Calvert美国大盘股多样性、股票和包容性指数ETF(Calvert US Large-Cap Diversity, Equity and Inclusion Index ETF)以及Calvert美国中盘股核心责任指数ETF(Calvert US Mid-Cap Core Responsible Index ETF)。据了解,摩根士丹利在2020年收购了资产管理公司Eaton Vance Corp.,Calvert品牌为后者的资产。

这些基金的代码和费用尚未公布。摩根士丹利的一位发言人以监管规定为由拒绝对这些文件置评。

虽然这些潜在基金将是摩根士丹利推出的首批现代ETF,但该公司在ETF行业有着悠久的历史。该公司是上世纪90年代世界上首批ETF的发源地,也是时任该银行副总裁的Bob Tull和一班律师提出“交易所交易基金”(ETF)一词的地方。

摩根士丹利对该行业的影响还不止于此。1996年,摩根士丹利获得监管机构批准,推出了17只被称为世界股票基准(WEBS)的ETF,由巴克莱银行(BCS.US)担任基金经理。巴克莱后来收购了WEBS,并将其更名为“iShares”,该业务于2009年出售给贝莱德(BLK.US)。

主要得益于iShares,贝莱德现已成为全球最大的ETF发行商,这突显了摩根士丹利面临的挑战。目前,美国有近3000只基金,虽然推出的基金越来越多,但大多数资产都是5年以上的产品。

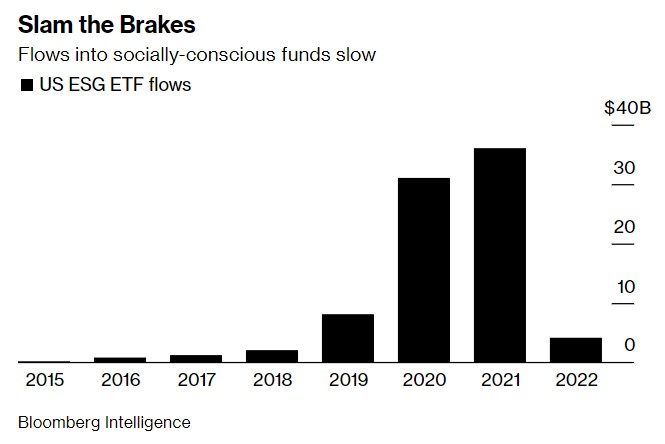

除此之外,对于关注环境、社会和公司治理(ESG)的基金而言,摩根士丹利这些基金的申请也正处于该领域的困难时刻。据彭博社数据显示,截至目前,2022年ESG类别ETF获得的资金流入约为45亿美元,相比过去两年连续每年超过300亿美元的资金流入,这显然出现了大幅放缓。

Strategas Securities ETF策略师Todd Sohn表示:“我很惊讶他们选择了ESG路线,因为投资界似乎对ESG前景降温。毫无疑问,这个团队很有天赋,所以我很好奇这些基金在头几个月能带来多少资产管理规模。”

扫码下载智通APP

扫码下载智通APP