MKM:以史为鉴,收益率曲线倒挂无碍标普500冲高

智通财经APP获悉,投资管理机构MKM partners表示,考虑到美债收益率曲线倒挂后标普500指数仍然处于反弹的趋势,这一美股基准指数或将试探其阶段性的高点。MKM partners经济学家兼策略师Michael Darda在一份报告中写道,在过去四次衰退之中,有三次美股在倒挂之后、衰退开始前出现“强劲反弹”趋势。

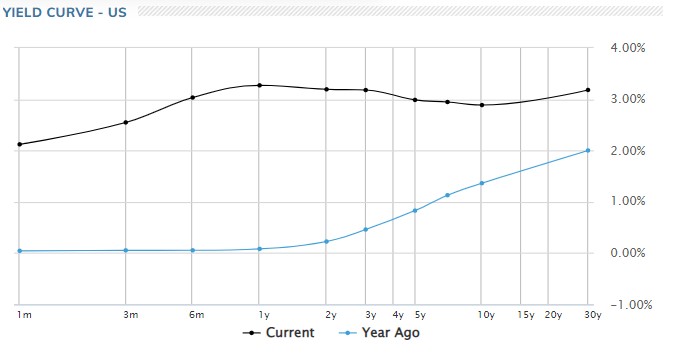

10年期美国国债收益率和2年期收益率目前分别为2.85%和3.19%左右,近期美债收益率曲线趋平,倒挂幅度日益扩大,目前已经连续29天出现倒挂。

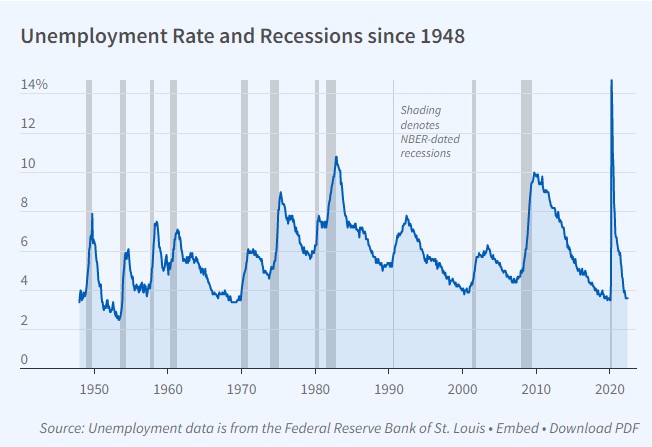

Darda表示:“自1989年2月曲线出现倒挂之后,标普500指数从那时起到随后的商业周期在1990年7月达到峰值(峰值后经济衰退期开始)之间上涨了23.7%。”“收益率曲线在2006年1月也出现了倒挂,自那时到2007年10月,标普500指数上涨了21.5%,在此后的经济大衰退开始前两个月达到峰值。”

Michael Darda在报告中强调道:“我们还看到,在2019年夏季美债收益率曲线倒挂后,标普500指数上涨了近15%,直到2020年2月达到峰值。”“我们并不是说市场今年会再创新高(其实我们更倾向于“区间型交易”阵营),抛开经济衰退论调,随着美国通胀缓解和美联储放慢加息的步伐,我们不会对市场走向阶段性高点感到意外。”

如果标普500指数上涨幅度达到14%,意味着标普500指数将从目前水平升至4,800点左右的高点。

从目前的的市场来看,MKM基于各大行业的“股票风险溢价模型”将材料(XLB.US)、金融(XLF.US)和医疗保健(XLV.US)这些美股板块排在排行榜最前面,板块后的代码为相关行业ETF;而该模型将公用事业(XLU.US)、非必需品(XLY.US)和能源(XLE.US)排在末位。

Darda表示:“鉴于我们认为2023年经济衰退风险将呈上升趋势,我们更青睐医疗保健和基于GARP策略的科技股,而不是其他一些周期性更强的行业。”

扫码下载智通APP

扫码下载智通APP