长城证券(002939.SZ)76亿定增落地!3家“同行”新进前十大股东名列

智通财经APP获悉,长城证券(002939.SZ)76亿定增最终落地。8月9日,长城证券发布公告称,此次定增每股发行价8.18元,发行股票约为9.31亿股,实际募集资金总额75.56亿元,

认购率为89.27%,最终发行对象确定为17家,包括3家券商、4家基金公司、2家保险管和1家合格境外投资者(QFII)。

认购主力主要包含原股东两家——华能资本和新江南投资。其中,大股东华能资本认购最多,认购金额35.32亿元,占比达46.74%,锁定期为60个月,此次定增完成后,华能资本持股数量增至18.71亿股,持股比例46.38%,仍为公司控股股东;新江南投资认购9.41亿元,占定增金额比重为12.35%,锁定期36个月,定增完成后,新江南投资占公司股权比例为12.36%,上升为公司第二大股东。原第二大股东深圳能源滑落一名,成为第三大股东。

天眼查显示,深圳新江南投资公司的背后大股东是招商局金融服务有限公司。

此外,定增完成后,更是有3家“同行”公司进入了长城证券前十大股东行列。公告显示,这3家券商分别为银河证券、海通证券(600837.SH)和中金公司(601995.SH),认购金额分别为3.29亿元、1.74亿元和1.68亿元,占募集总额的8.81%,持股比例分别为1.00%、0.53%和0.51%,分别位列长城证券第5、第8、第9大股东。

另外还有4家基金公司也参与了此次定增,分别是财通基金、诺德基金、华夏基金、信达澳亚基金,认购金额分别为7.02亿元、2.66亿元、2.22亿元、1.20亿元,瑞银集团也认购了3150万元,以及一家私募——深圳君宜旗下产品君宜共贵私募基金也参与了此次定增,认购近1.25亿元。

根据此前公告,长城证券本次募集的资金主要用来发展资本中介和证券投资业务。资本中介业务方面,未来将重点发力两融业务,证券投资业务方面,未来将重点发展固定收益投资和衍生品业务,深耕投资能力建设。

值得注意的是,该券商本次实际募资金额距离拟募资上限84.64亿元尚有8.48亿元的差距。业内人士指出,募资缩水主要与市场预期不佳,对券商成长性看法较负面有有关。

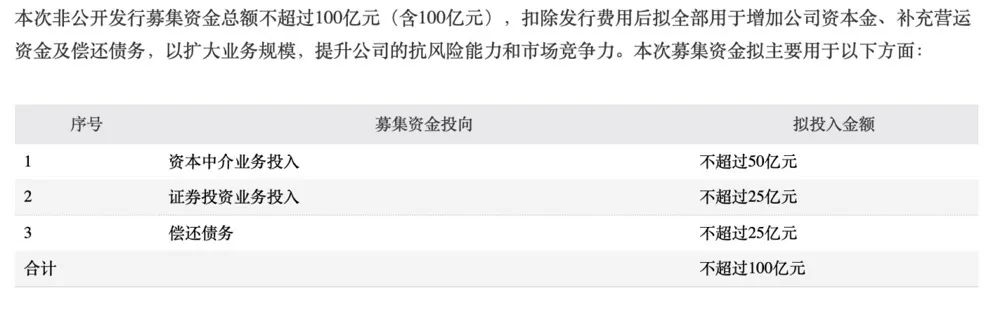

早在2021年7月26日,长城证券就披露了非公开发行股票预案,拟募集资金数额不超过100亿元,拟发行股票数量不超过9.31亿股,募集资金主要投向资本中介业务投入、证券投资业务投入和债务偿还。之后,又在今年二月份,长城证券发布非公开发行预案(修订稿),将拟定增募资总额由不超过100亿元调整为不超过84.64亿元。

从一季度的业绩来看,数据显示,一季度,长城证券实现营收6.24亿元,同比下降56%,归属于上市公司股东的净利润为-7827.15万元,去年同期为3.04亿元,同比下降125.73%。长城证券一季度利润出现小幅亏损,主要由于自营投资业务产生亏损和证券市场波动加剧。

2021年,长城证券营业收入为77.57亿元,同比增长12.93%。归属于上市公司股东的净利润为17.66亿元,同比增长17.58%。归属于上市公司股东的扣除非经常性损益的净利润为17.62亿元,同比增长17.68%。基本每股收益为0.57元。

截至发稿,长城证券报9.09元,上涨1.34%,换手率0.52%,总市值282.1亿元。

扫码下载智通APP

扫码下载智通APP