利空日元三大因素正瓦解 2022年最受欢迎外汇交易已结束?

智通财经APP获悉,越来越多的策略师表示,做空日元(2022年最热门的宏观交易之一)带来的最丰厚利润已经成为过去式。抛售日元交易的三大支柱——美日利差扩大、油价飙升以及日元失去避险地位——正在瓦解。对经济衰退的担忧加剧,令收益率受限,原油承压,并促使投资者重返传统安全资产的投资。今年7月中旬,美元兑日元汇率较2020年3月的低点飙升了38%,目前美元兑日元汇率正在回落。

澳大利亚国民银行驻悉尼策略师Rodrigo Catril称:“就像我们今年所知道的那样,大幅做空日元的局面已经结束了。美元兑日元的峰值现在可能已经过去了。”

与Catril一样,荷兰合作银行和大和证券等机构的策略师也预测,日元的跌幅将放缓。日元是今年G10中表现最差的货币。彭博社汇编的数据显示,策略师们预计,到2023年第一季度,美元兑日元的平均汇率将升至130日元,这与认为美元兑日元汇率在7月中旬时将达到140日元甚至更高水平的悲观看法形成鲜明对比。

这场可能成为有史以来最严重的日元贬值的外汇波动的结束,将受到日本企业、消费者和政界人士的欢迎。在日本,进口成本上升正在拖累疫情后的复苏。同时,这也将证明日本央行总裁黑田东彦坚定的鸽派立场是正确的,并对对冲基金构成压力。对冲基金较晚才开始流行做空日元的宏观策略。

美债利率上行遇阻

或许抑制日元急剧下跌的最有效的“手刹车”就是美国国债收益率从更高的水平回落。日元与美国政府债券的走势密切相关,因为在美联储大幅加息打压日本资产的相对吸引力之际,日本央行仍将利率维持在低位。如今,美国国债收益率已从高点回落,交易员们调整了对美联储利率峰值的预期,并因担心美国经济放缓而重新考虑利率水平。

大和证券驻东京高级外汇策略师Yukio Ishizuki表示:“美日货币政策分歧将不再是一个因素,因为市场已基本消化了这一点。日元抛售似乎已经见顶。”

上周五,美国十年期国债收益率已从6月份的高点下跌逾60个基点,至2.83%。美元兑日元汇率降至135左右,降幅超过3%。

荷兰合作银行驻伦敦策略师Jane Foley表示:“由此得出的结论是,如果美国国债收益率趋势低于上述水平,对该货币的部分上行压力就会消除。”她预计未来几个月美元兑日元将跌至130日元。

日元升值,能源压力降低

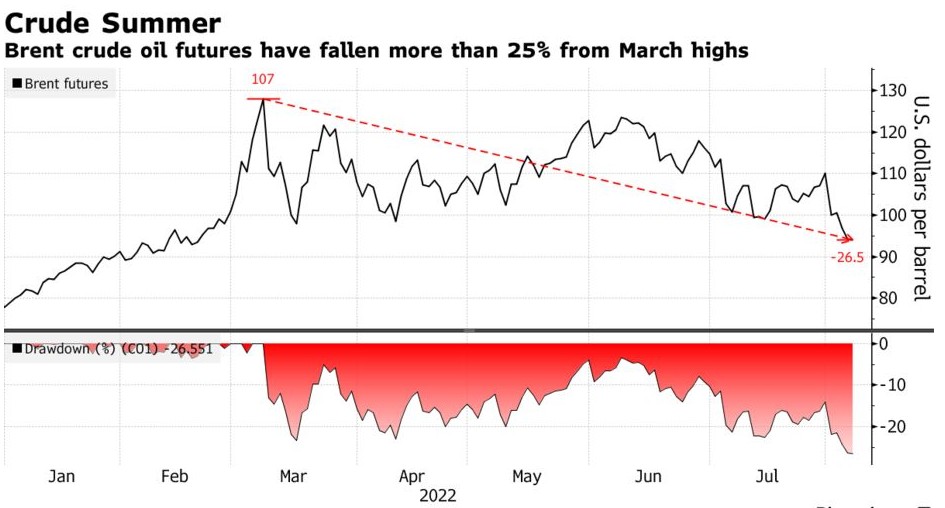

作为石油净进口国的日本,今年早些时候受到了布伦特原油期货价格飙升至每桶140美元的影响。随着原油价格跌破100美元大关,进口成本受到的毁灭性影响已经缓解。

彭博经济分析师Yuki Masujima预计,由于大宗商品价格下跌,日本7月份的贸易逆差将有所收窄,进口账单的增长速度也将放缓。

Catril称:"贸易对能源条件的冲击正在缓解,尤其是油价。尽管天然气价格飙升和美国十年期国债收益率飙升将是值得关注的关键风险,但美元兑日元汇率在跌至130日元之前应该在当前水平附近交易。"

避险需求重现

日元也重新成为避险货币。上周一,交易员得知美国众议院议长佩洛西将访问中国台湾,日元随即上涨1.3%。由于对全球经济衰退的担忧加深,在过去三周内,该货币上涨了4%以上。

法国农业信贷银行驻香港高级外汇策略师David Forrester表示:"日元似乎已重新找回避险地位。弱于预期的美国经济数据抑制了对美联储加息的押注,这降低了美元的避险地位,使日元的避险吸引力得以恢复。"

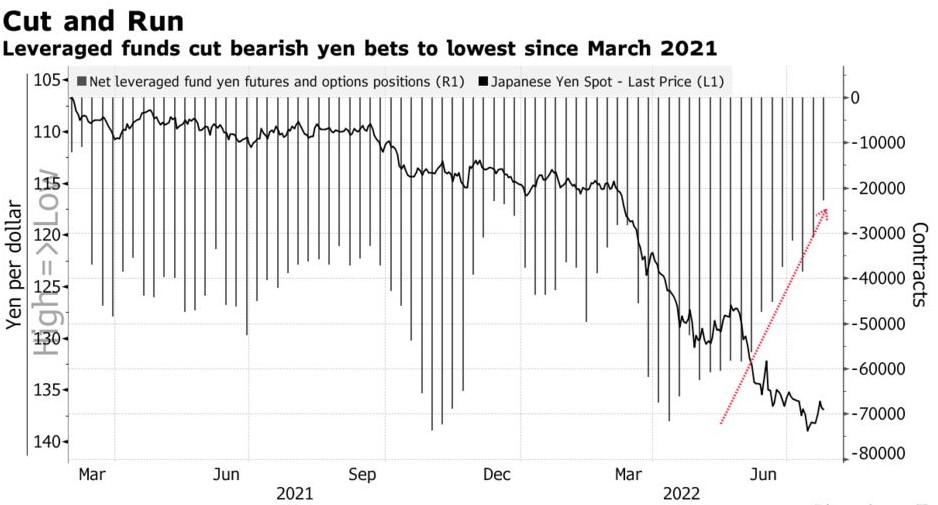

对冲基金似乎正在用脚投票。美国商品期货交易委员会(CFTC)最近的数据显示,杠杆投资者将净看空日元的押注降至2021年3月以来的最低水平。

保持怀疑

可以肯定的是,并不是所有人都认为大幅做空日元的局面已经结束。鸽派市场对美联储长期利率的预期似乎与美联储自身的鹰派观点不一致,周五强于预期的美国就业数据推动美国国债收益率走高,提醒人们债券的压力尚未完全缓解。

虽然高盛认为日元将长期升值,但策略师Isabella Rosenberg在一份报告中写道,由于日本央行在黑田东彦任期内坚持其收益率曲线控制政策,“可能会有进一步的贬值压力”。

包括瑞穗证券Masafumi Yamamoto在内的其他分析师称,地缘政治风险并不一定意味着投资者会买入日元避险,尤其是驻日美军基地可能会受到影响。这位驻东京的策略师表示:“如果紧张局势严重升级,日元不会单向升值,以规避风险。这是一个抛售日元的因素。”

但这并不能阻止Foley等策略师的看法,他们认为随着对货币政策的不安情绪缓解,日元将迎来最严重的跌势。她表示:“除非美国国债收益率再次大幅上升,否则美国国债收益率突破140的可能性现在可能已经过去。”

扫码下载智通APP

扫码下载智通APP