TMT科技:小荷才露尖尖角

核心结论

以5G物联网、人工智能、云计算、元宇宙等代表的数字经济有望形成新的主要经济形态,是未来TMT行业重要的投资机会;目前国内的TMT科技公司仍处在高国产替代空间的高速成长阶段,发展潜力、业绩和估值提升空间广阔。市场在重新上行的过程中往往会产生新的做多方向,我们认为三季度中后期以TMT为代表的科技成长有望出现一波底部估值修复机会。

一、市场热点思考

上周市场遭遇到一定的外部冲击,一些投资者非理性的抛售导致市场出现短暂的回撤,下半周在科技成长的带动下,市场重新聚集人气,理性压倒了恐慌情绪。我们此前一直强调在基本面向上趋势的过程中,特别是在经历7月回踩确认后,市场回撤接近尾声的阶段,外部非持续的冲击为市场提供加仓时点,而非减仓。而后,市场在重新上行的过程中往往会产生新的做多方向。比如,21年8、9月是周期、价值方向的发力。22年3季度的中后期阶段,我们认为有可能是以TMT为代表的科技成长出现一波底部估值修复的机会。

从历史看,TMT科技成长的超额收益来源于流动性宽松与科技产业趋势。当前短周期定位正处在衰退后期到扩张早期阶段,国内流动性宽松趋势不减,海外货币紧缩有望放缓,科技板块具备估值修复的条件。从产业趋势看,每个中周期都会孕育1-2个主导产业集群。当前处于新一轮中周期上行的中早期阶段,以新能源为代表的电气化是较为确定的主导产业方向;此外以5G物联网、人工智能、云计算、元宇宙等代表的数字经济有望形成新的主要经济形态,是未来TMT行业重要的投资机会。同时我们也需要看到主导产业之间存在技术耦合和连接,从而形成更强的产业趋势。例如,我们已经看到2010-2020年这一轮中周期内消费升级是非常强的主导趋势,12-15年伴随着苹果产业链硬件的迭代,消费互联网崛起,触发了硬件和软件的闭环的科技趋势。2020年以来本轮国内以新能源车为代表制造业硬科技的突围,或伴随着汽车智能化零部件和软件的产业链闭环的产生。以上从产业趋势看,TMT行业也具备业绩困境反转,触底回升的必要性。

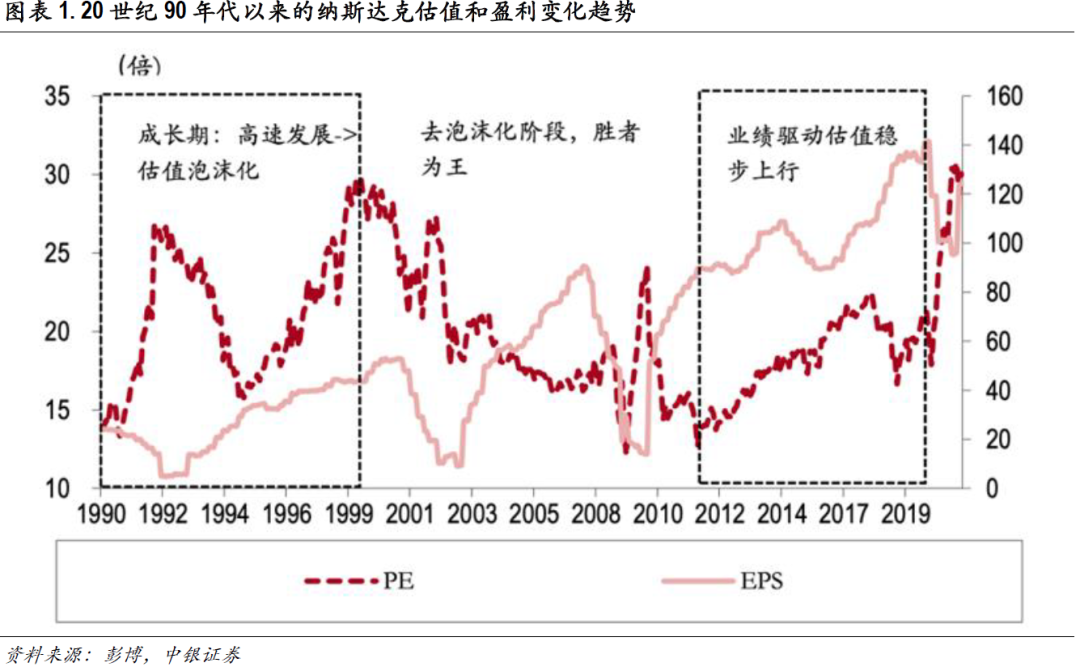

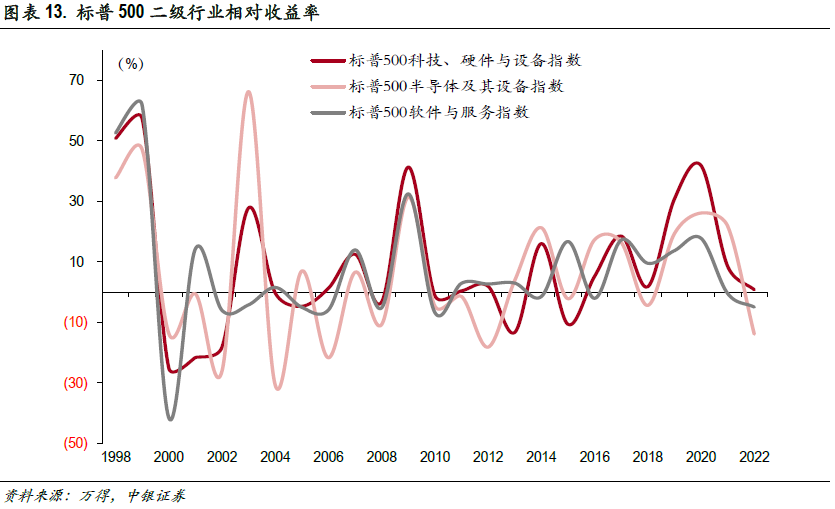

回顾TMT科技成长行情,海外以美股为例,主要有三段:一是上世纪80年代中小科技牛市,美国“漂亮50”瓦解后,新的产业趋势;二是1995-2000年纳斯达克“科网泡沫”;三是2008年金融危机后,科技超级周期。从产业趋势看,科技股遵循硬件设备->软件应用闭环传导。从股票视角美国科技股经历高速发展->估值泡沫化->去泡沫化->业绩驱动估值稳步上行阶段。与美股科技股走向成熟相比,国内的TMT科技公司仍处在高国产替代空间的高速成长阶段,发展潜力、业绩和估值提升空间广阔。

A股的科技股行情大体有两段,一是13-15年消费升级背景下,移动互联网趋势;二是19年至今年新一轮中短周期共振上行背景下的科技产业趋势。其中13-15年形成硬件到软件的闭环,但外延并购的业绩扩张难以支撑估值泡沫化倾向。19年至今主要是半导体创新周期和电气化驱动的硬科技赛道行情,以数字经济代表的软科技仍处在小荷才露尖尖角阶段。

从结构上看,电子超额收益往往伴随硬科技产业趋势,当前库存周期下行,不改变中周期产业趋势向上。计算机历史上两轮大行情集中在金融科技和信创方向;汽车智能化和数字经济软件方向有可能是未来行情方向。技术变革驱动通信历史行情,在TMT板块里偏硬件,估值扩张力度一般。外延并购驱动13-15传媒互联网行情,当前消费互联网巨头已经步入到业绩驱动估值的成熟阶段;元宇宙新业态可能为行业提供更多的成长空间。

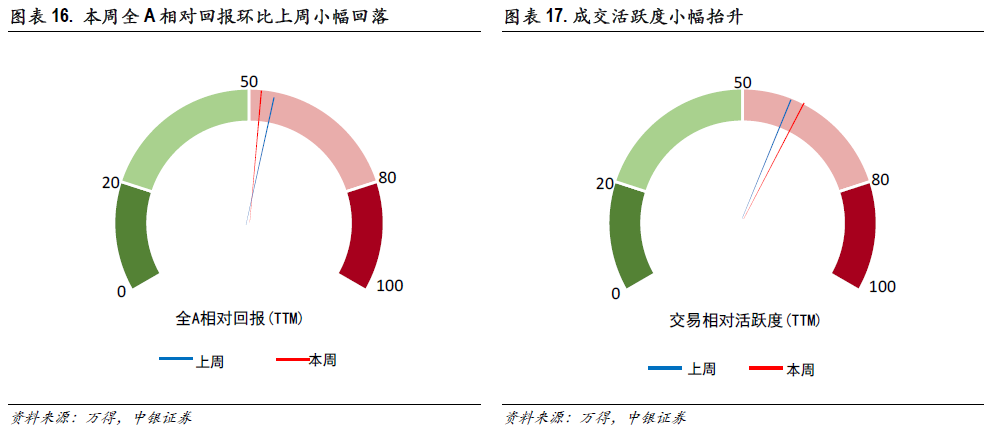

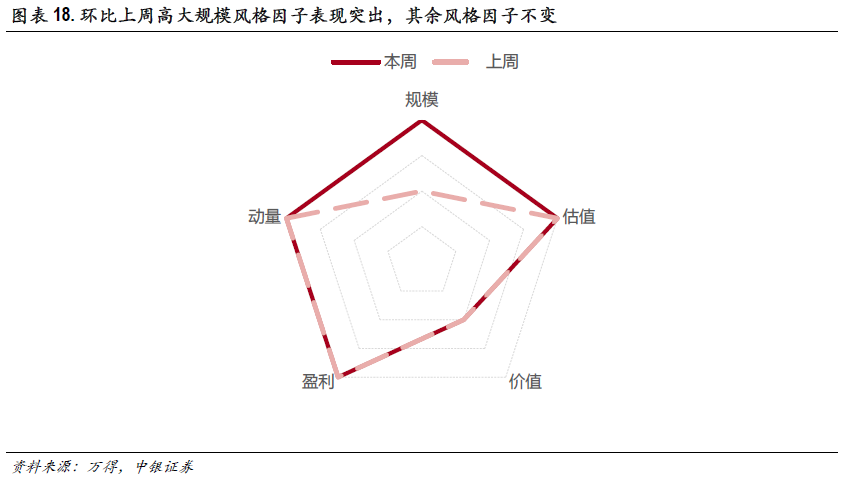

二、大势及风格

内需修复动能趋缓,货币宽松基调不改。7月制造业PMI相较6月下行1.2个百分点并重回收缩区间,显示国内需求预期出现波动。分项来看,生产、需求均出现不同程度的回落,而价格因素尤其是上游大宗价格的明显回落成为拖累7月景气的主要因素。从库存角度来看,原材料库存下行0.2个百分点,产成品库存下行0.4个百分点,显示工业企业仍处于主动去库阶段。7月以来,A股的快速反弹进入预期兑现的平台震荡阶段,市场对于传统内需进一步修复的空间分歧增加,而在这样的背景下,下半年货币政策仍有进一步宽松的可能性。

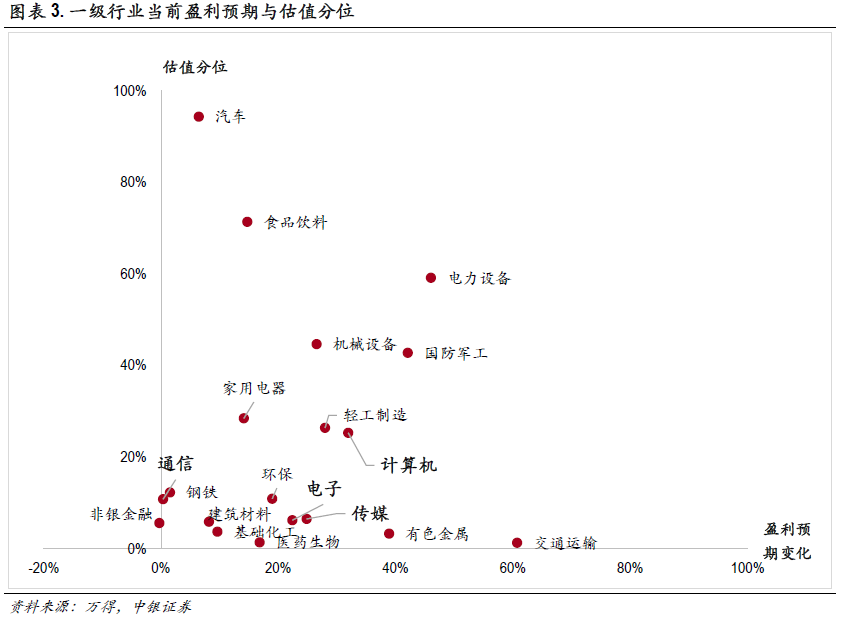

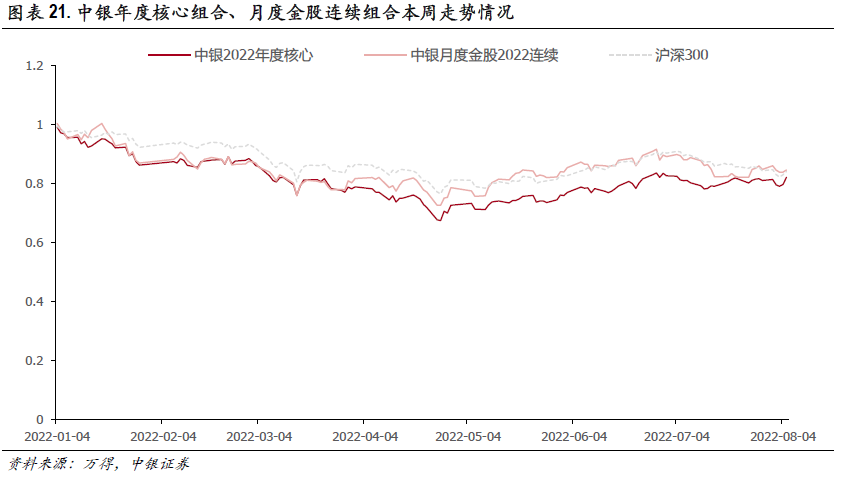

TMT板块盈利估值性价比凸显。我们在中期策略及此前周报中提到,下半年起A股市场的投资主线将逐步向盈利估值均衡化过渡,分子端重要性将会显著提升。7月以来,这一逻辑体现的尤为显著——表现占优的行业大多属于盈利预期明显回升而估值分位尚处相对低位。我们梳理了当前各一级子行业盈利预期相较4月末以来的环比变化以及各行业估值所处的历史分位,可以看到热门赛道电力设备行业虽然盈利预期持续向好但行业估值分位缺乏较强吸引力,而部分消费行业虽然盈利预期环比变化幅度有限但估值已经处于历史相对高位。相较之下,TMT板块的几个子行业当前盈利预期均出现不同程度的回温趋势,且行业估值尚处于历史较低水位,配置性价比凸显。短期来看,在市场估值修复动能趋缓的震荡市中,盈利估值的性价比将成为资金博弈的重要考量因素。中期视角下,新一轮中周期内主导产业的更替将为科技产业带来新的发展机遇,类比13年,下半年科技产业布局时点已现。

三、中观与行业

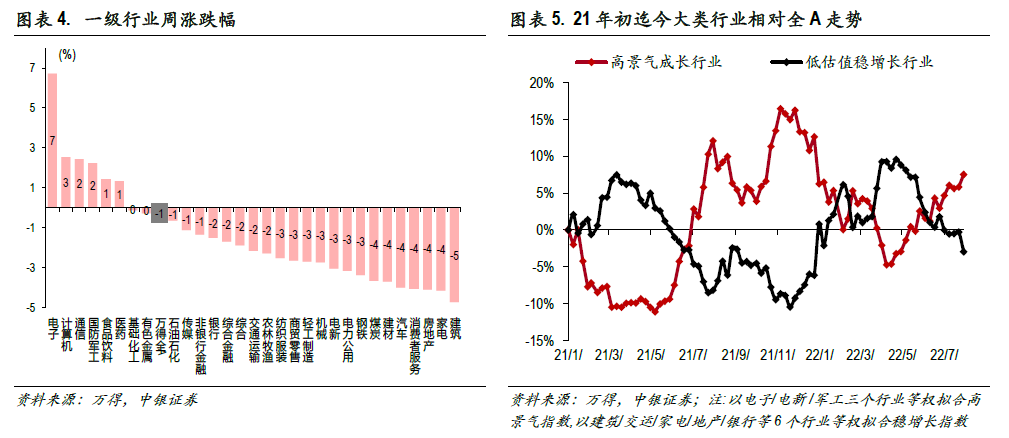

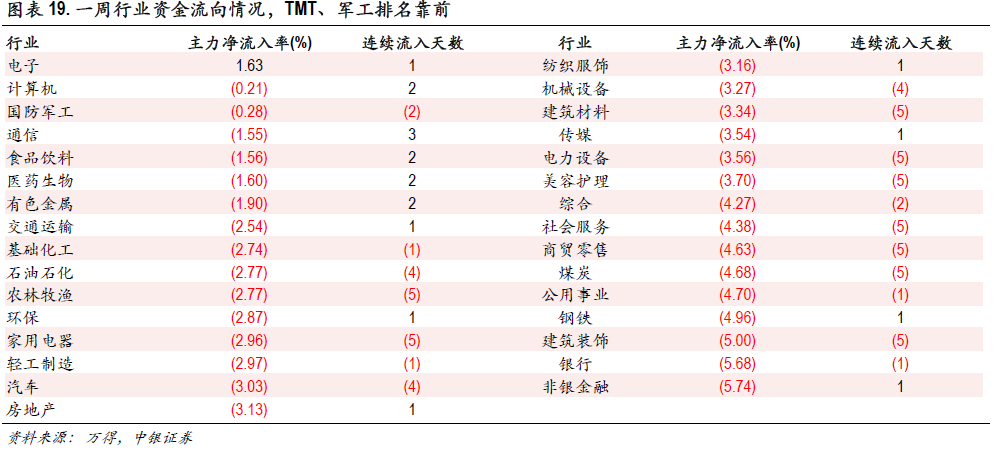

本周行业涨少跌多,市场延续结构性分化。半导体/军工带领下,高景气成长行业大幅跑赢低估值稳增长行业。成交额占比方面,科技成长(计算机/传媒/通信)周度成交额占比继续提升,高景气中游成长行业中(军工/电子)显著提升,金融地产稳增长(电力公用/交运/地产)及消费类(消费者服务/商贸零售/医药/食品饮料)延续回落。

行业轮动的三层配置顺序。在投资者普遍保持中高仓位运行的背景下,行业轮动对超额收益的获取重要性大幅提升,结合当前市场情况,我们梳理提炼当前市场环境下进行行业轮动配置的三层顺序。

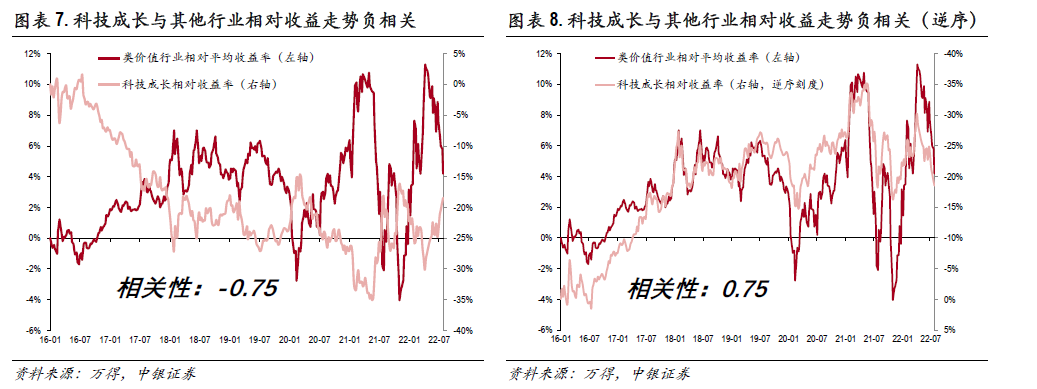

第一层,科技成长行业与类价值行业之间的轮动。将科技成长行业(电新/电子/军工/计算机/通信/传媒/机械/汽车)相对全A平均收益率与类价值行业(其他剩余行业)相对全A平均收益率对比可见,16年迄今,两大类方向负相关性高达-0.75,若以20年疫情后定基统计,52周滚动相关系数高达-0.80至-0.98,因此不难看出,大类行业方向上的判断是取得超额收益的先决条件,也是行业配置最先需要考虑的胜负手因素。

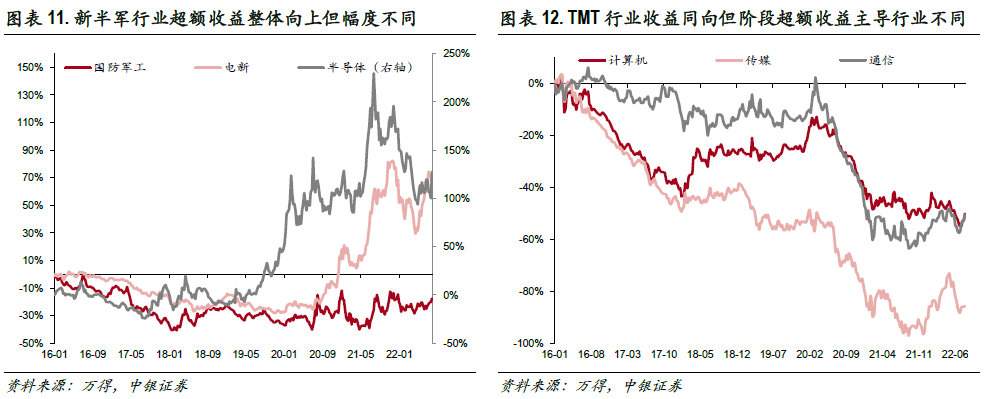

第二层,聚焦在大类方向内部行业之间轮动。我们将第二层定义为大类行业间,当期景气行业与非景气行业之间的轮动,以科技成长大类行业内部为例,从当前的市场环境来看,内部行业之间分化带来的超额收益差依然较大,投资者第二层面应聚焦的是选择“新半军”还是“TMT”,此前,“新半军”与“TMT”保持较高同向性,在半导体和新能源产业爆发后,景气的大幅分化使得同属性大类行业中两个方向的收益裂口迅速悖离且持续扩大。

第三层,聚焦当期景气行业与非景气行业内部轮动。即如何选择“新半军”或“TMT”内部的行业轮动。我们认为,第三层行业轮动的核心关注点在于强弱幅度而非方向,从A股与美股的经验来看,同类别子行业间的超额收益方向大体上一致,但同一阶段超额收益主导者有所不同。就细分行业间超额收益差值成因而言,景气周期或景气绝对值是原因之一,但更短维度内的超额收益差距更多由不同行业短期的事件驱动所主导,如地缘政治一定程度上在短期内分流了电新行业内部的存量资金,而自主可控/Chip4/Chiplet则进一步引导驱动强化了半导体/军工短期走势。

以上述三层行业轮动先后逻辑拆解来看,我们判断就第一层结构而言,下半年不强刺激的政策预期,疫情“动态清零”与地产“房住不炒”的定调,结合大宗商品传导PPI回落趋势,偏周期的价值板块仍难以形成做多的合力,大类方向上仍偏向科技成长,但考虑到7月迄今,以上证50为代表的大盘蓝筹价值短期已录得超9%的回撤,后续进一步下跌空间也较为有限,价值板块更多或呈现强弱分化,震荡趋稳的特征。伴随着流动性宽松趋势,市场会进一步追逐高增长的稀缺性定价,成长板块,特别是高贝塔属性的中小市值成长超额收益会更加显著。就重要性而言,大类方向上的判别仍是行业轮动层面需最先考虑的胜负手,后续需密切观测是否有超预期地产政策或举措出台,如有则短期大类方向将向价值倾斜。

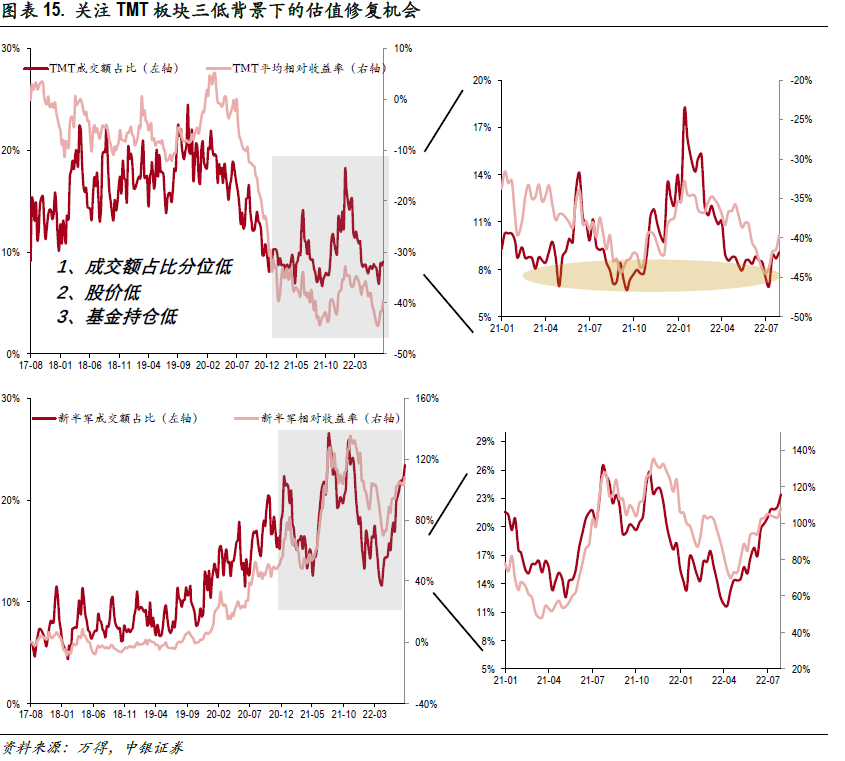

对第二层结构而言,建议当前关注科技成长内部TMT板块三低背景下的估值修复机会。电新为代表的新半军景气行业方向前期涨幅较大且相对TMT板块收益裂口再次攀升至较高位置,其成交额占比亦攀升至较高分位,而软科技TMT当前则呈现股价(估值)低/成交额占比分位低/基金配置低的三低特征,具有较好的配置性价比。就第三层结构而言,市场风险偏好重新Risk on,叠加充裕流动性,使得TMT内部细分行业收益率在三低背景下对于基本面或事件驱动面维度下的细微边际利好呈现更强正反馈的概率或大幅提升。

四、一周市场总览、组合及热点追踪

本文来自微信公众号“太平桥策略随笔”。智通财经编辑:王岳川。

扫码下载智通APP

扫码下载智通APP