兴业证券:23个消费行业中报展望 建议关注“药家酒”及调味品

引言:我们前期分别构建了独家的消费细分行业盈利预测以及估值比较框架(具体可参考报告《25个消费细分行业:如何预测盈利趋势?(20220531)》、《61个消费行业:全球龙头估值比较(20220618)》),随着近期6月中观数据的陆续公布,我们对各细分行业2022年中报的累计净利润增速进行了测算,同时对二季度整体变化以及逐月的边际变化进行了分析,最后结合各行业盈利-估值的性价比情况,寻找到当下消费行业中仍然值得关注的方向,整体的结论与上月的情况基本保持一致,建议继续关注“药家酒”——医药、家电家装和酒类,以及调味品,并供投资者参考。

一、各消费行业中报景气如何变化?估值匹配度如何?

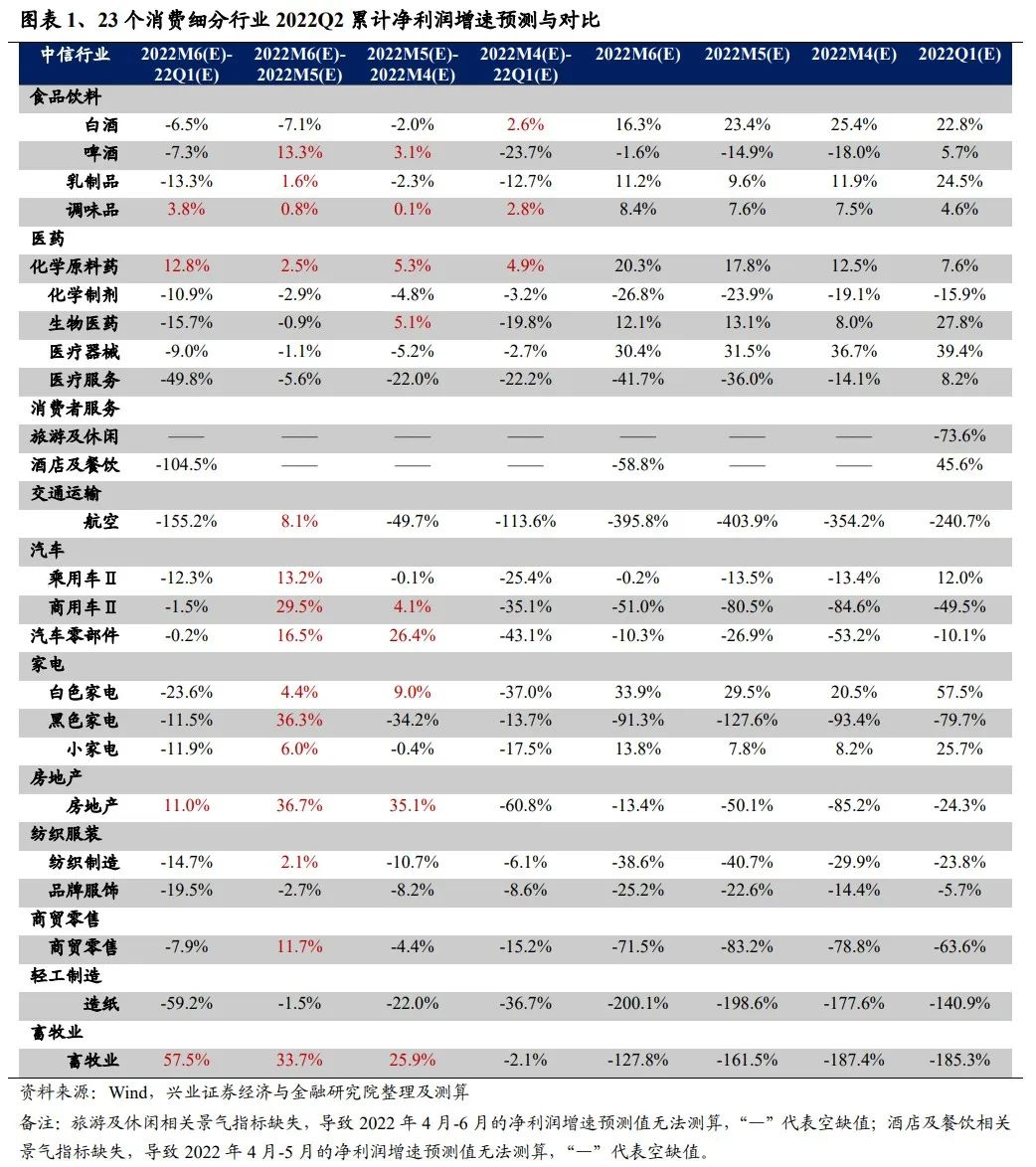

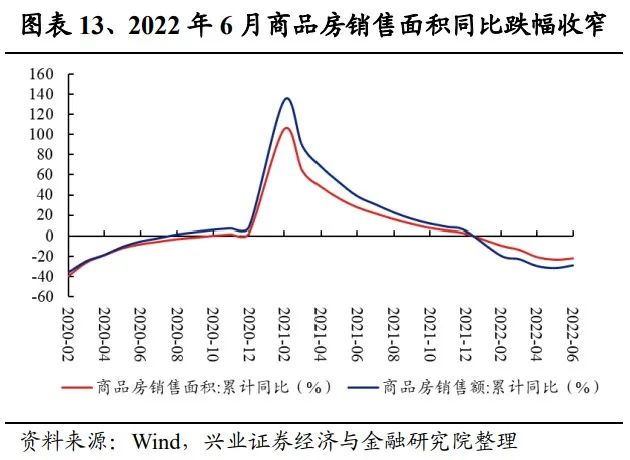

首先,我们利用核心中观景气指标,对23个主要消费细分行业2022Q2的累计净利润增速进行预测(旅游及休闲的中观数据尚未更新)。6月经济持续修复,虽仍有疫情扰动,但疫情管控政策呈现边际放松,多个消费细分行业盈利出现改善趋势。从盈利的边际变化趋势来看:

1)从二季度整体来看,2022Q2的业绩增速较2022Q1改善的行业:房地产、化学原料药、调味品和畜牧业;

2)从逐月的边际变化来看,2022年6月的业绩增速较5月改善的行业:白色家电、黑色家电、小家电、房地产、乘用车、商用车、汽车零部件、纺织制造、化学原料药、啤酒、乳制品、调味品、畜牧业、商贸零售、航空。其中:

a. 仅6月单月较5月的业绩增速有所改善的行业:黑色家电、小家电、乘用车、纺织制造、乳制品、商贸零售、航空;

b. 6月较5月,同时5月较4月,即连续两个月业绩增速出现改善的行业:白色家电、房地产、商用车、汽车零部件、啤酒、畜牧业;

c. 6月较5月、5月较4月、同时4月较3月,即连续三个月业绩增速持续改善的行业:化学原料药和调味品。

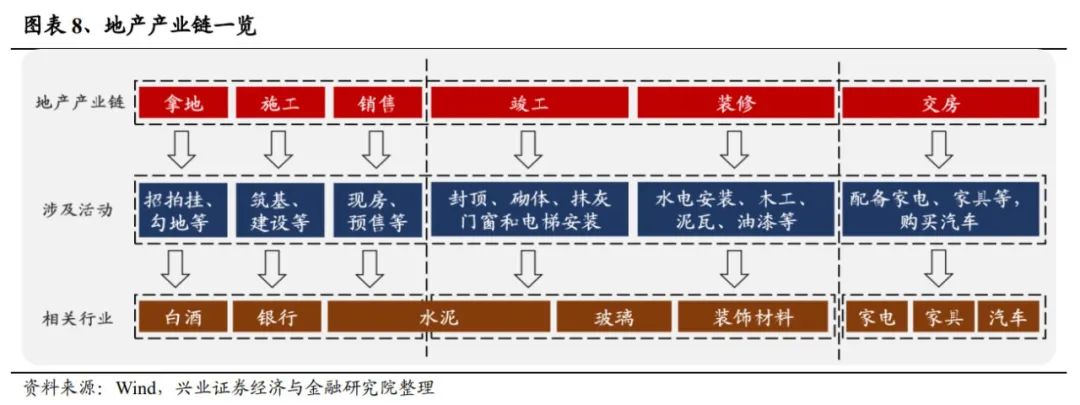

3)从产业链的变化来看,2022年二季度,地产链相关的消费行业率先从4月份的底部企稳反弹;而出行链相关的消费行业业绩仍在持续回落之中;最后食品饮料和医药两大方向,细分行业景气出现明显分化。

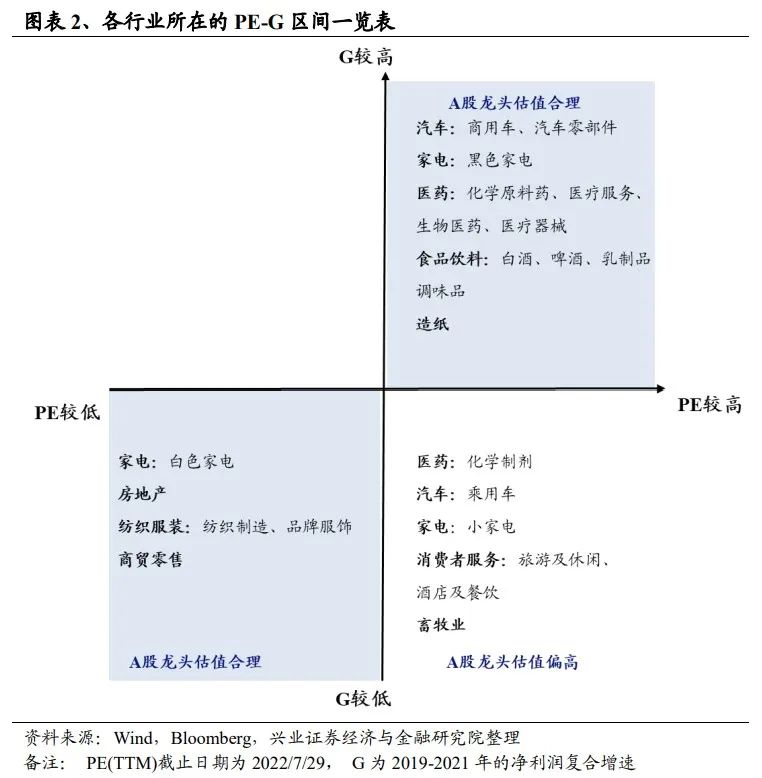

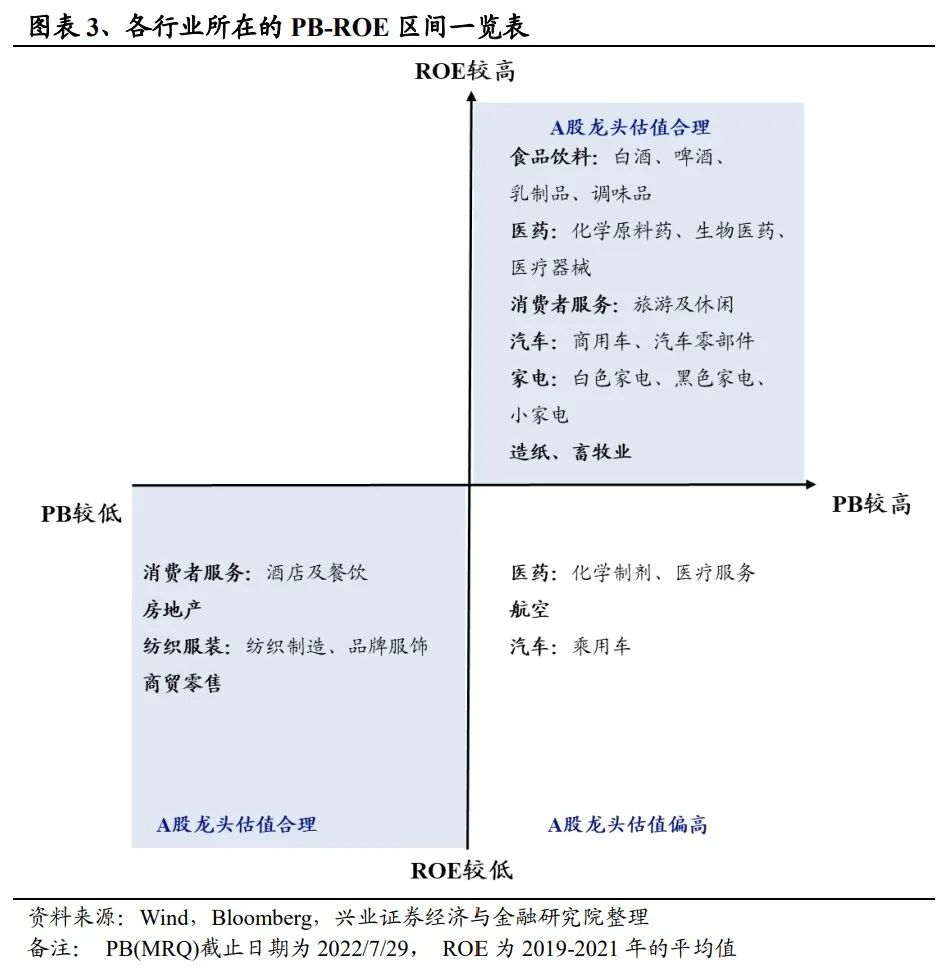

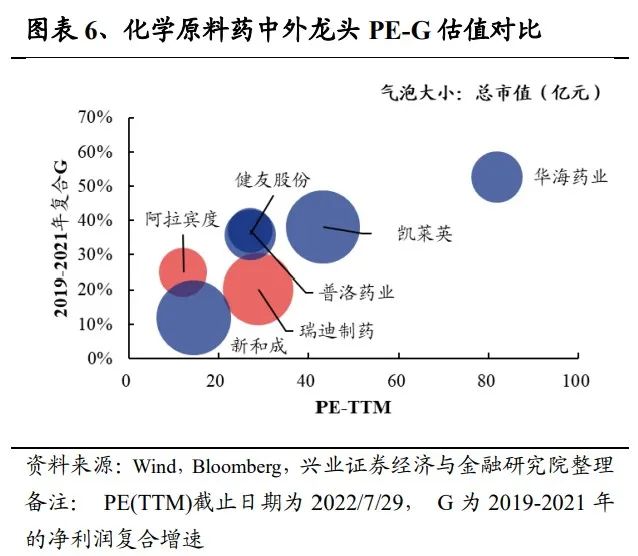

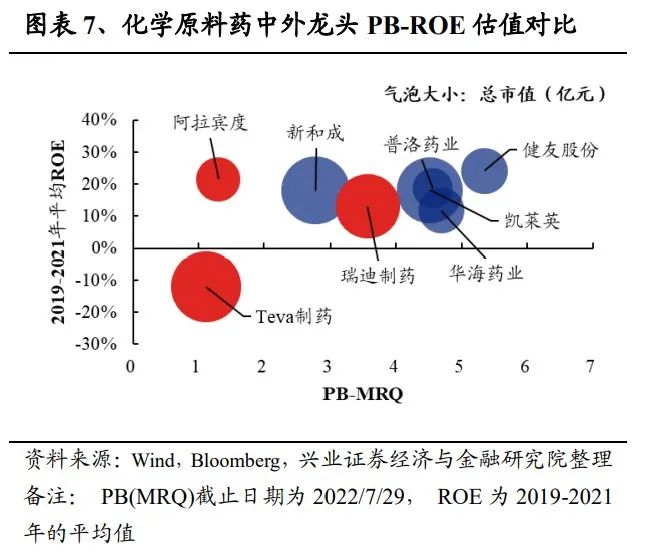

其次,我们结合PE-G和PB-ROE两个维度,对以上消费细分行业的A股龙头和海外上市龙头进行对比,进一步考察各龙头公司盈利估值的匹配度(估值性价比)。可以发现,从国际龙头估值比较的视角来看,随着近期市场的反弹,A股的消费龙头公司并不存在明显低估的情况,大部分龙头公司的估值已经回到相对合理的状态(盈利高估值也高,或者盈利低估值也低),以及少量行业从静态角度来看存在一定高估(比如乘用车)。

二、继续关注“药家酒”及调味品

1、医药(化学原料药)

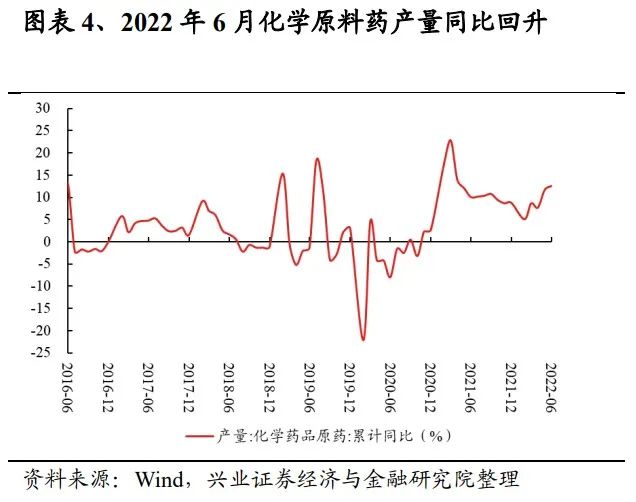

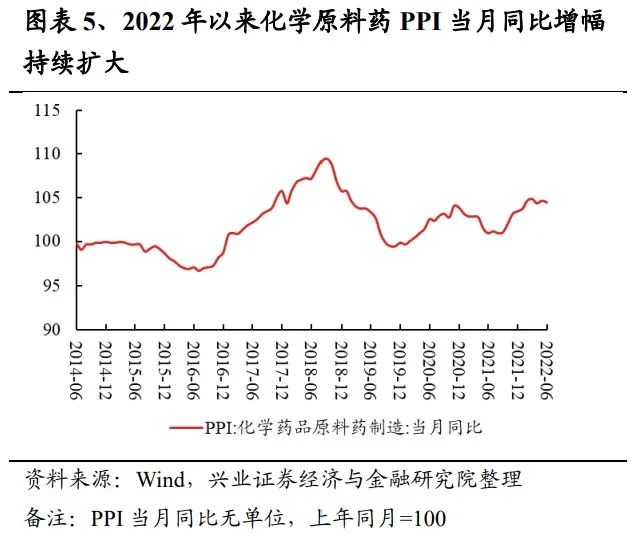

疫情虽仍有扰动,但在管控政策边际放松的大趋势下,化学原料药企业景气继续回暖,而在国际化与业务多元化的加持下,医保集采对化学原料药板块的扰动有望进一步减小。

从景气角度来看,根据我们的模型预测,化学原料药2022Q2业绩增速为20.3%,较2022年5月的预测增速17.8%上行2.5个百分点,较2022Q1的预测增速7.6%上行12.8个百分点。疫情虽然仍有扰动,但管控政策总体呈现边际放松的趋势,原料药企业的盈利能力有望持续恢复。而国内化学原料药企业利用自身制造成本等优势,积极承接海外订单需求,并广泛切入CDMO、制剂端,进一步减小医保集采对板块的扰动。

从估值性价比的角度来看,截至2022年7月29日,化学原料药板块近三年滚动的估值分位数[1]约为34%,而与阿拉宾度、瑞迪制药等海外上市龙头相比,A股化学原料药龙头估值与盈利的匹配度较高,后续随着盈利的改善,估值向上的空间有望随之打开。

2、家电家装(白色家电、消费建材)

家电家装板块属于地产后周期产业链,将从房地产政策的边际放松中受益。7月28日召开的中央政治局会议强调“保交楼,稳民生”,而以银保监会为代表的国家部门、地方政府、银行等也在持续释放“保交楼”信号,郑州市甚至计划设立地产纾困基金。下半年房地产保交楼及纾困政策或将持续推进,整体竣工链在短期景气仍有支撑,建议布局白色家电与消费建材两个细分板块。

2.1 白色家电

一方面,家电板块既受益于疫后复工复产与消费需求修复,另一方面,家电又属于地产后周期板块,政策边际放松,竣工链景气有支撑,给家电板块带来持续催化。而家电板块中,白色家电板块有望持续高景气,估值性价比也相对较好。

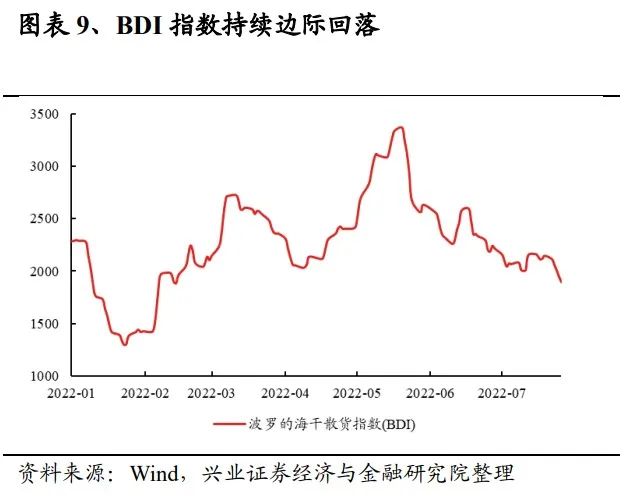

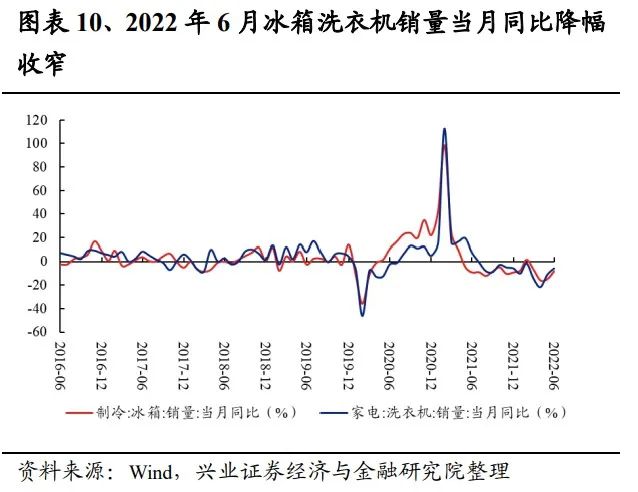

从景气角度看,根据我们的模型预测,白色家电2022Q2业绩增速为33.9%,虽在疫情影响下,较2022Q1的预测增速57.5%回落23.6个百分点,但与2022年5月的预测增速29.5%相比,2022Q2的预测增速已上行了4.4个百分点。一般来说,家电板块的净利润增速回暖普遍较地产销售滞后,但后续地产景气度或受到“保交楼”政策的持续支撑,白色家电又能从B端业务占比的提升及高端化趋势中受益,尤其是逆势向上的白电龙头。此外,商务部亦出台政策,要求落实全国家电以旧换新、绿色智能家电下乡等,叠加海运运费回落等利好,有望持续支撑白电板块高景气。

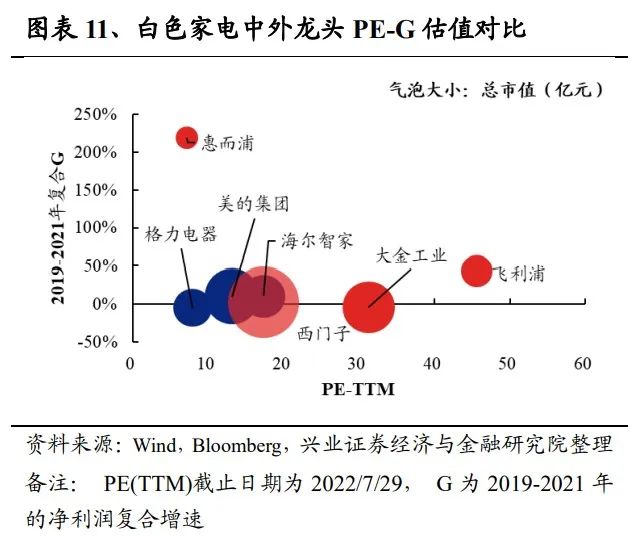

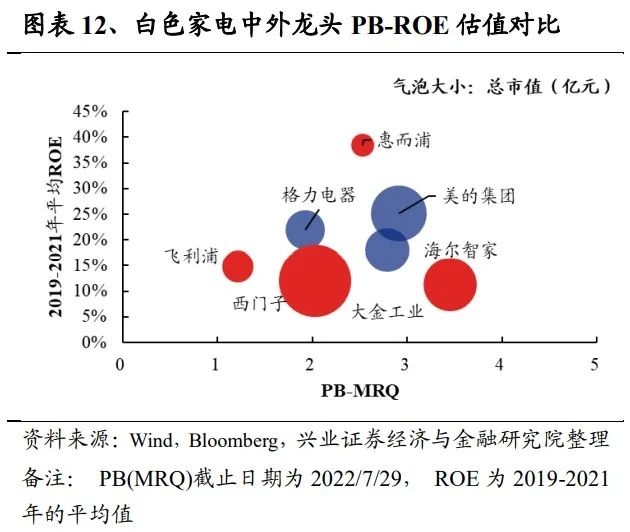

从估值性价比角度来看,与海外上市龙头相比,A股白电龙头的盈利能力和估值均介于海外龙头之间,估值较为合理,而截至2022年7月29日,白电近三年滚动的估值分位数仅为3%,具备较好的估值性价比。

2.2 消费建材

中央政治局会议强调“稳住房地产市场”,后续有望出台更多扶持政策,或助力消费建材前期积压的需求释放,推动板块回暖。

从景气来看,7月28日召开的政治局会议,强调压实地方政策责任,保交楼、稳民生。后续或有对房地产行业的扶持政策持续出台,不仅有利于化解烂尾楼断贷问题,也有利于后续施工、交房等环节的推进。政策放松叠加下半年基数回落影响,地产竣工链景气短期仍有支撑。而消费建材板块前期在疫情和高温天气影响下,需求持续受到压制,后续随着地产链景气的修复,消费建材积压的需求有望加速释放,业绩有望进一步改善。而从估值性价比来看,截至2022年7月29日,装饰材料近三年滚动的估值分位数仅为22%,具备较好的估值性价比。

3、酒类(啤酒、白酒)

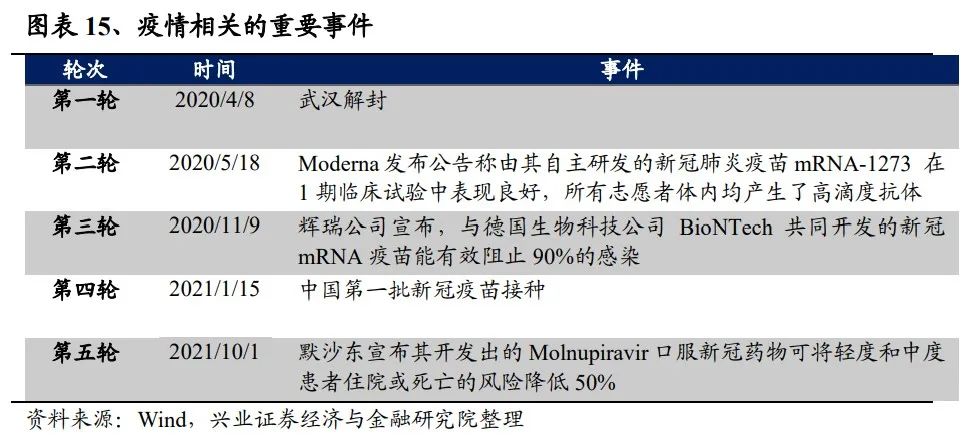

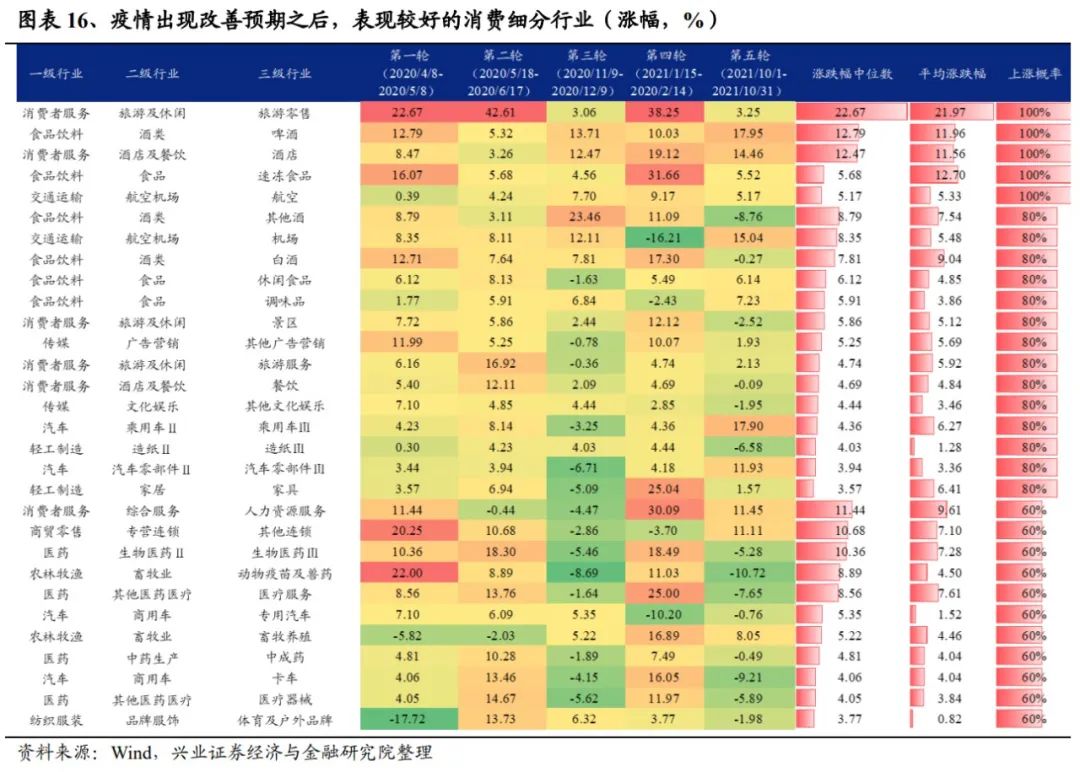

在出现疫情改善或管控放松预期后,酒类板块涨幅往往领先大多数消费细分行业。我们总结了2020年以来5轮疫情出现改善预期后,1个月内的各消费板块的表现。这5轮事件分别包括“武汉解封”、“全球疫苗和口服药临床数据实现重大突破”以及“国内第一批疫苗接种”等。可以发现,在各消费细分行业中,酒类的涨幅往往排名靠前。当前尽管疫情仍有扰动,但随着行程卡查询结果覆盖时间由14天缩短为7天、第九版新冠疫情防控方案发布、推动核酸结果全国互认等措施渐次落地,疫情管控总体呈现边际放松趋势。在酒类中,我们建议布局啤酒和白酒。它们在各轮疫情改善预期升温的事件发生后,其涨幅中位数分别为12.79%和7.81%,在各消费行业中排名相对靠前。

3.1 啤酒

啤酒板块已率先复苏,疫情改善叠加消费旺季来临,景气度有望持续向上,而估值-盈利匹配程度也相对合理。

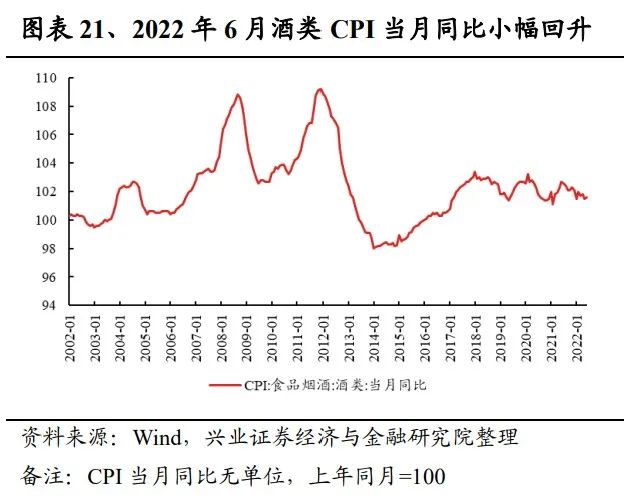

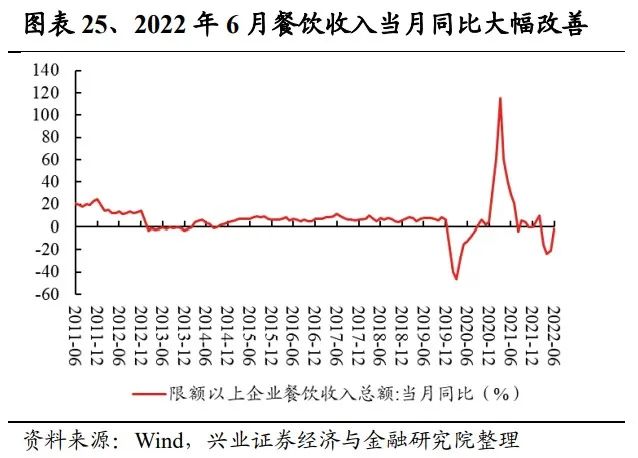

从景气角度看,根据我们的模型预测,啤酒2022Q2业绩增速为-1.6%,虽在疫情影响下,较2022Q1的预测增速5.7%回落7.3个百分点,但与2022年5月的预测增速-14.9%相比,2022Q2的预测增速已上行了13.3个百分点,同比降幅收窄,呈现复苏趋势。随着疫情扰动缓解,餐饮、夜场等消费场景将逐步回暖,啤酒板块产销将持续向上,再加上受大气环流异常影响,高温天气持续出现,饮用啤酒需求或将更为旺盛,啤酒景气度有望持续回暖。

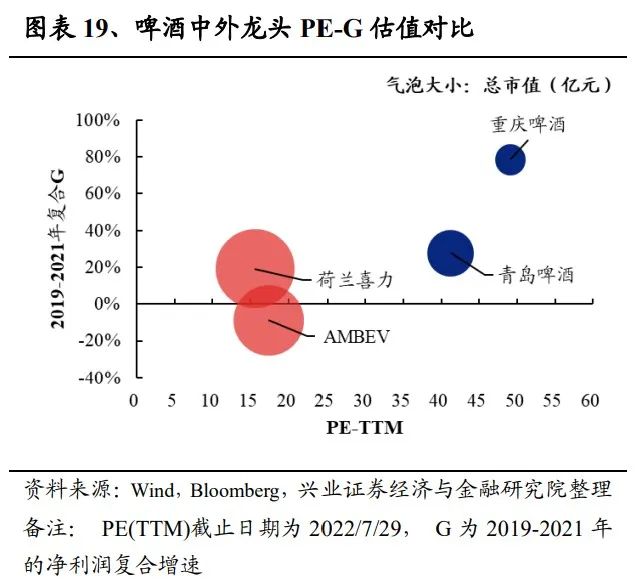

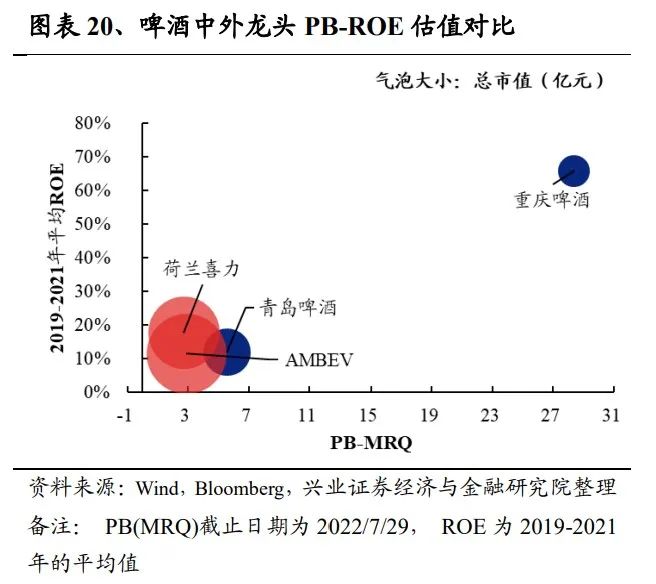

从估值性价比角度来看,与海外龙头相比,A股啤酒龙头整体上的业绩增速和盈利能力都相对领先,估值也处于高位,估值-盈利的匹配程度较高,而截至2022年7月29日,啤酒板块近三年滚动的估值分位数为21%,后续随着盈利的改善,估值向上的空间也随之打开。

3.2 白酒

白酒景气韧性突出,疫情后的销售回补将助力板块回暖,而后续也有望实现“戴维斯双击”。

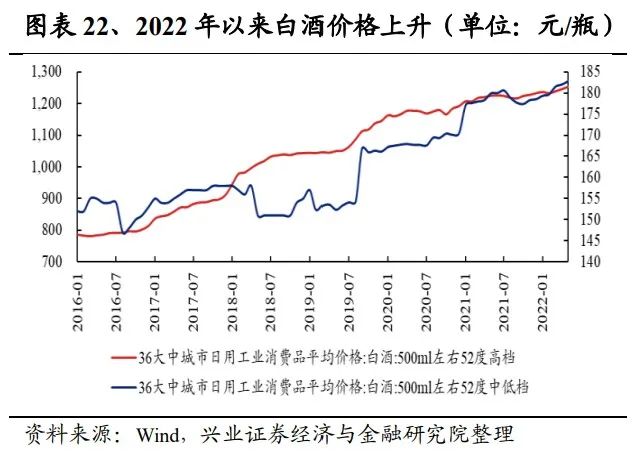

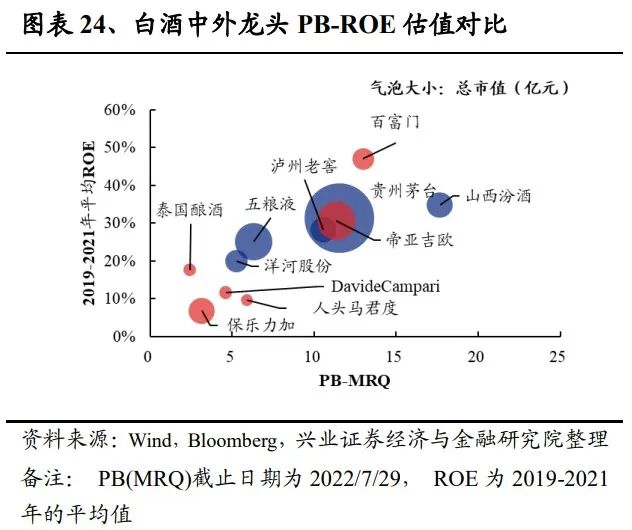

从景气角度看,根据我们的模型预测,受基数高及疫情扰动影响,白酒2022Q2业绩增速为16.3%,较2022Q1的预测增速22.8%回落6.5个百分点,与2022年5月的预测增速23.4%相比,2022Q2的预测增速下行了7.1个百分点,但总体来说,在各消费细分行业中仍处于高位。同时根据2020年一季度的经验,疫情冲击下,白酒板块内部业绩或有分化,次高端及大众酒的业绩弹性较高;另外整体来看,白酒板块的景气度在A股消费细分行业中处于相对高位。进入三季度后,疫情缓解叠加国庆、中秋等传统消费旺季的推动,白酒销售或将进一步反弹回补,次高端/大众酒弹性预计表现更强。

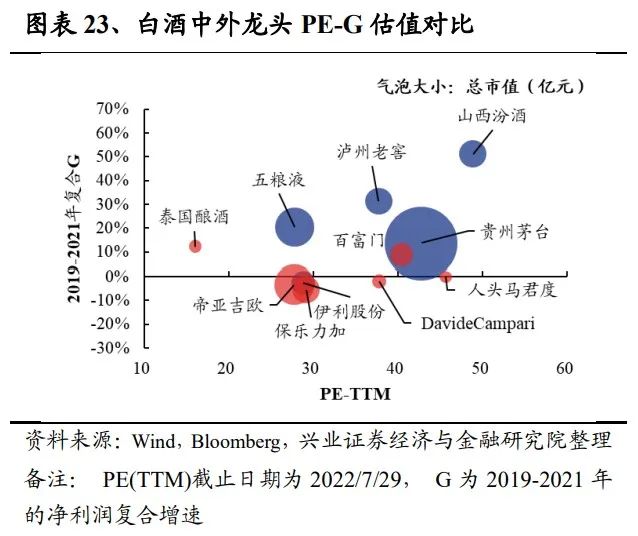

从估值性价比角度来看,与海外上市龙头相比,A股白酒龙头的业绩增速与盈利能力均处于较高水平,估值-盈利匹配程度较为合理,而截至2022年7月29日,白酒板块近三年滚动的估值分位数为36%,后续随着盈利的改善,估值向上的空间也随之打开。

4、调味品

疫情改善及管控边际放松作用下,餐饮场景的修复叠加低基数、龙头提价等利好,调味品景气有望持续上行,盈利的改善也有望打开调味品估值向上的空间。

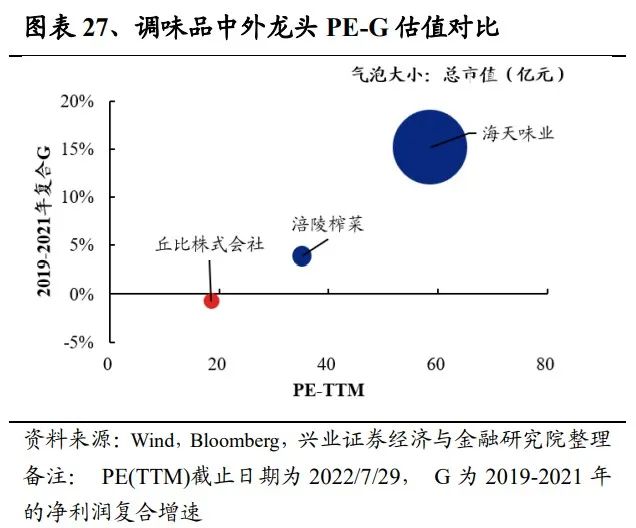

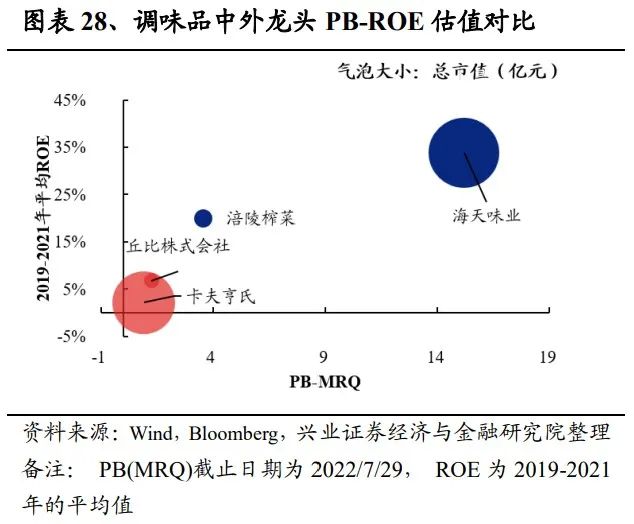

从景气角度来看,根据我们的模型预测,调味品2022Q2业绩增速为8.4%,较2022年5月的预测增速7.6%上行0.8个百分点,较2022Q1的预测增速4.6%上行3.8个百分点。疫情扰动犹存,但受益于总体形势改善与管控边际放松,餐饮等消费场景有望持续修复,或助推调味品景气上行。而低基数效应叠加龙头提价以传导成本压力,调味品行业盈利有望进一步增厚。

从估值性价比的角度来看,截至2022年7月29日,调味品板块近三年滚动的估值分位数约为20%,与海外上市龙头相比,A股调味品龙头的业绩增速与盈利能力均处于较高水平,估值-盈利匹配程度较为合理,后续随着盈利的改善,估值向上的空间也随之打开。

风险提示:宏观及中观数据超预期波动,通过历史数据进行的预测存在偏差。

本文选自微信公众号:尧望后市。智通财经编辑:张计伟。

扫码下载智通APP

扫码下载智通APP