买基金讲“排场”!巴克莱:收费最高的对冲基金往往表现最好

智通财经APP获悉,巴克莱旗下的Capital

Solutions部门最近研究了大约290家对冲基金,包括大约40只多经理基金(平均管理70亿美元资产)、250只传统基金(平均管理20亿美元资产),对比他们的收费和最终回报,发现收费最高的对冲基金公司(通常也是业内最知名的大咖)长期而言回报率往往也高于收费低的竞争对手。

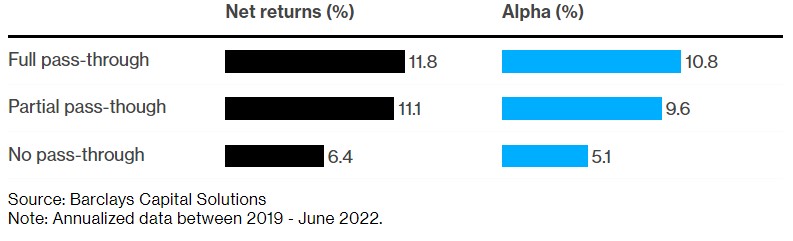

该研究发现,多经理基金在业绩最佳之列,全额收取过手费的基金公司“产生了卓越的净回报”。与部分收取或完全不收取过手费的对冲基金相比,这些高收费对冲基金也产生更高的超额回报。

图1

据了解,多经理基金(Multi-manager fund)指的是使用一群交易员进行多市场投资,而收取全额过手费的基金意味着客户将支付运营成本、基金经理薪酬和其他费用。

巴克莱美国战略咨询主管Roark Stahler表示:“老牌多策略基金公司拥有强大的品牌,有能力招聘最优秀的人才,购买最多的数据并投资于基础设施,这些成本转嫁给投资者,对公司有利,但也表明投资者应该没意见,因为即使支付这些费用,他们仍然可以获得更好的回报。”

据悉,这种过手费几乎总是高于所谓的“2加20”模式,即公司向投资者收取相当于投资资产2%的管理费,并分走20%的利润。这是因为最贵的转嫁项目往往是投资组合经理的薪酬。

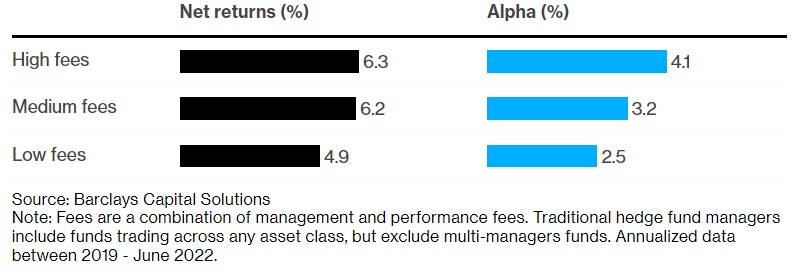

此外,该研究将传统基金定义为向客户收取部分费用和资产的基金。报告发现,在这一类基金中,合并费用较高的公司的净回报和阿尔法水平也高于合并费用较低的公司。

图2

不过,Stahler表示:“也不是谁都可以高收费。因为高收费不会带来更高的回报,但更高的回报可以带来更高的收费,如果你没有业绩、没有一致性,你就无法高收费,否则投资者就会赎回。”

据了解,该行业许多最大的基金经理都收取高额费用,例如,在2019年,Element Capital Management将业绩提成从利润的25%提高到了40%。但长期以来,投资者一直在推动对冲基金削减费用,特别是在疫情前的时代,由于市场缺乏波动性,回报率下降。2022年迄今,专注于科技股的大型股票基金在熊市中举步维艰,而宏观基金则取得了近年来最强劲的收益。

扫码下载智通APP

扫码下载智通APP