亏损、财务危机 利福国际(01212)能否走出“绝望之谷”?

用江河日下形容利福国际(01212)近两年的股价走势,再贴切不过了。2020年以来,该公司股价从9.5港元跌至2.6港元,跌幅约73%。股价断崖下跌背后,业绩羸弱可见一斑。

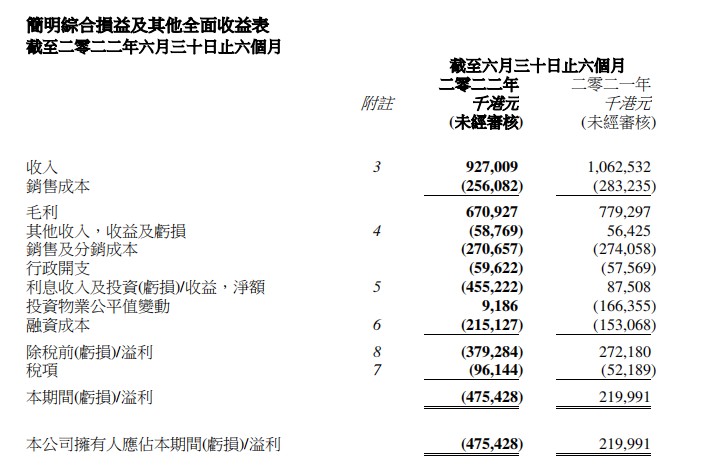

7月28日,利福国际发布2022年中期业绩:期内公司实现收入9.27亿元(单位:港元,下同),同比下降12.8%。毛利6.71亿元,同比下降13.9%。公司拥有人应占亏损4.75亿元,同比由盈转亏。

业绩亏损,大和下调利福国际目标价,由6.3和港元下调19%至5.1港元。并将其2022-24年每股盈利预测下调22%-35%。券商研报的发布,似乎亦传递了市场对该公司后续发展的悲观信号。

香港零售业表现不佳且预期悲观

由于香港第五波COVID-19疫情及因而实施的限制社交距离措施对经济活动造成沉重打击,2022年第一季度香港经济显著恶化。尽管社交距离措施逐步放宽、新一轮消费券计划对本地需求的支持,但全球经济仍放缓增长步伐,本地经济上半年仍然萎缩。劳动市场低迷及金融市场动荡持续打击消费情绪,导致零售销售额较一年前下降。2022年前5个月,香港零售销售额下跌2.9%,而2021年同期则增长8.9%。

伴随着香港零售市场的整体下滑,该公司店铺的顾客人流大幅减少,导致百货店业务收入较去年同期减少12.8%至9.27亿元。而自营、销售后订单及特许专柜销售交易产生的总销售所得款项则减少11.7%至25.10亿元。该公司期内收入减少主要是由于自营销售下跌约11.8%,以及来自销售后订单及特许专柜销售之佣金收入减少约15.7%所致,而来自伦敦商业物业之租金收入约为5650万元。

具体而言,该公司的百货业务主要由铜锣湾崇光和尖沙咀崇光两个项目贡献收入。其中铜锣湾崇光旗舰店销售额在第一季度按年暴跌35%,上半年跌幅收窄至只有10.3%,而去年同期则为增长8.2%;尖沙咀崇光销售额同样低迷,上半年的销售额大跌22.0%,而去年同期则按年增加6.8%。两大核心项目的失利,导致该公司业绩转亏。

除了香港零售市场遇冷之外,导致营收下滑之外,利福国际亏损的原因还在于其金融投资录得投资亏损4.55亿元,去年同期为投资收益87.5百万港元。进一步而言,投资亏损项目集中再内地房地产集团发行的股本及债务证券,涉及金额约4.44亿元;汇兑亏损1.30亿元,去年同期为1230万元。

简言之,受到疫情和宏观经济影响,利福国际的业绩承压,符合市场预期。短期来看,第二期消费券将于8月7日发放,可能短期内提振本地消费支出。崇光尖沙咀店租约在2023年即将续约,启德项目建设仍有望最早在2023年底前开始运营。启德项目结合零售、娱乐、餐饮和生活时尚,有望成为香港新地标,进一步增强利福国际的地位。长期来看,香港的零售业景气度没有高涨的趋势,公司管理层亦对香港零售业预期悲观。而较为依赖单一香港市场,预计对业绩产生不利影响。

资产负债率超91% 财务安全亮红灯

根据智通财经APP了解,由于上半年的亏损,导致利福国际的净资本负债率(即总借贷减现金及现金等价物以及银行定期除以本公司拥有人应占权益)进一步上升至797%,同比增长240个百分点。

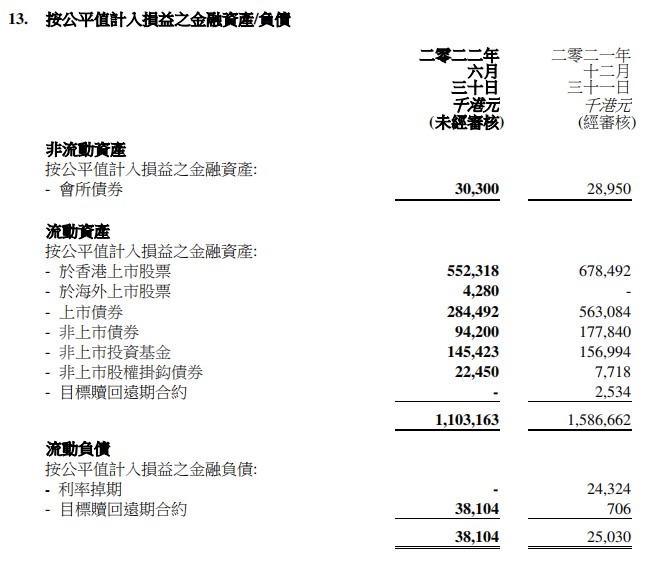

极高的资本负债率同样表示其高涨的负债。集团按公平值计入损益的金融资产及负债净额,2022年上半年净负债达154.43亿元。与此同时,该公司的流动资产为11.03亿元,缩水约4.9亿元。其中上市债券为2.84亿元,缩水一半。更为重要的是,该公司负债水平持续走高,负债率高达91.8%,其中短期金融债(银行借款及债券)120亿元。截至2022年上半年,该公司的现金及现金等价物为45.98亿元。

负债水平较高,导致利福国际的融资成本持续走高。2022年上半年为3.04亿元,2020年则为2.43亿元。超过3亿元的融资成本占比2021年经调整净利润(不考虑投资亏损额)超过60%,也就是说公司赚的钱大部分用于偿还利息支出。此次亏损,放大了利福国际的债务危机。

总而言之,利福国际2022年上半年业绩亏损,既有大环境及香港零售市场的消极影响,也有公司自身依赖单一市场、投资房地产有关。短期来看,香港零售市场需求有所回暖,但长期仍难言乐观。而且公司的财务安全亮起红灯,尤为值得关注.

扫码下载智通APP

扫码下载智通APP