中国铝业(02600)入主云铝股份(000807.SZ),千亿市值大合并缘何撑不起股价?

距离2019年中铝集团承诺在五年内解决同业竞争问题仅过去了三年,中国铝业(601600.SH,02600)选择在2022年迈出实质性的一步。

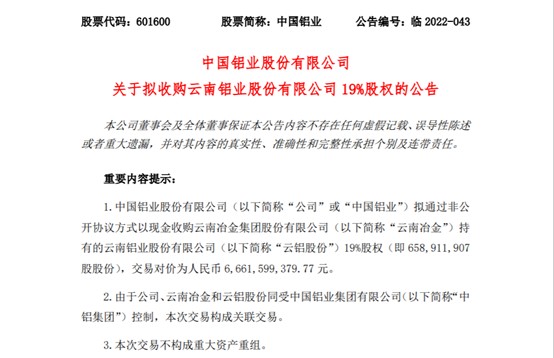

7月24日晚间,中国铝业、云铝股份(000807.SZ)同时公告,中国铝业拟通过非公开协议受让方式现金收购云南铝业股份有限公司(以下简称“云铝股份”)19%股权,作价66.62亿元。

此次市值超过千亿,总资产超过2300亿的的合并,堪称是国内铝业的一次世纪大整合,而中国铝业将因此成为全球最大的上市原铝生产商。不过,资本市场却反响平平,在“靴子落地”后却并未激起有太大水花,仅在公告发布的次日高开后随即回落走低,周内走势亦是不温不火,这又是何缘由?

中国铝业入主云铝股份,提升绿色铝产能占比

智通财经APP了解到,此次中国铝业的“出手”旨在进一步解决同业竞争和关联交易的问题。

由于云铝股份与中国铝业在氧化铝、电解铝等业务方面存在同业竞争,此前作为云铝股份的间接控股股东及中国铝业的直接控股股东,2018年12月,中铝集团出具《关于避免与云南铝业股份有限公司同业竞争的承诺函》,承诺将在2019年内开始筹划同业竞争业务整合工作,并承诺在五年内解决同业竞争问题。

需要注意的是,由于中国铝业、云南冶金和云铝股份同受中铝集团控制,本次交易构成关联交易。而中国铝业表示,此次交易有利于进一步解决公司与云铝股份的同业竞争问题,有效减少公司的日常关联交易。

目前,中国铝业持有云铝股份10.10%股权,本次交易完成后中国铝业将持有云铝股份29.10%股权,成为其控股股东,实际控制人仍然为国务院国资委。更引人关注的是,在中国铝业成为控股股东后,云铝股份将纳入其合并报表范围。

纵览港A两市,涉铝概念股众多。但若要细数具备世界级竞争力的企业,当属中国铝业能够拔得头筹。作为中国有色金属行业里的巨头,中国铝业是全球最大的氧化铝、电解铝、精细氧化铝、高纯铝和铝用阳极生产供应商。

2021年内,中国铝业的氧化铝产量1623万吨,电解铝产量386万吨。公司氧化铝产能位居全球第一、高纯铝产能全球第一、原铝产能全球第二。

就财务表现来看,近年来中国铝业业绩呈现波动生长的趋势。2017-2021年,公司的营收分别为1811亿元、1804亿元、1902亿元、1860亿元、2697亿元。其中,2021年同比增速高达45.03%,刷新过去十年来公司单年度最高增速记录。

同期,中国铝业的盈利表现亦呈一定波动性,上述期内净利润分别为14.14亿元、7.09亿元、8.61亿元、7.64亿元、50.8亿元。其中,2021年公司净利润同比增逾5倍。

值得关注的是,2021年中国铝业核心财务数据大幅上扬,最核心的原因便在于当年铝价涨势超乎预期,也由此可以看到其业绩也随着铝价而波动。进入2022年后,中国铝业的业绩仍处于上升通道中。2022年Q1,公司营收为756.21亿元,归母净利润为15.75亿元,同比增幅分别达到43.6%、60.5%。主要由于Q1期间公司的氧化铝及电解铝销量环比均有所恢复,同时叠加铝价高位震荡,公司利润维持在较高水准。

云铝股份方面,2022一季报显示,其录得主营收入108.97亿元,同比上升7.78%;归母净利润11.24亿元,同比上升64.86%。而作为国内最大的绿色低碳铝供应商,云铝股份充分发挥云南省丰富的绿色电力优势,其绿色铝碳排放量仅为碳电铝的20%,包括铝锭、铝合金、铝箔等7种公司产品均通过碳足迹认证,主要产品碳足迹水平处于全球领先。同时,公司致力于打造绿色铝材一体化产业模式,构建了从铝土矿、氧化铝、电解铝到终端产品绿色铝材完整产业链,有利于成本控制的同时实现低碳排放。

针对于此次两大铝业龙头的合并,市场观点普遍认为,云铝股份并入中国铝业后,有望在绿色铝产能方面助力公司产生协同效应。中国铝业将依托云铝股份在清洁能源上的优势,进一步提升公司绿色铝产能占比,有利于推动公司绿色低碳高质量发展。

标普亦指出,云铝股份补充了中国铝业的业务组合,主要体现在巨大的铝产量、一体化运营、清洁能源占比较高的组合以及以较低的成本生产铝(因为与燃煤发电相比,云南铝业的水电成本更低)。

收购完成后,在完全合并的情况下,中国铝业的年总产量将达到650-660万吨。标普预计,2022年全年,云铝股份将为中国铝业增添约270万吨原铝,这占中国铝业2022年产量的70%。云铝股份亦正在逐步增加新项目,在2021年因缺水影响其电力供应而停产后,其运营现也在趋向正常化。因此,此次收购将支持中国铝业在未来两年内的销量增长和规模扩张。

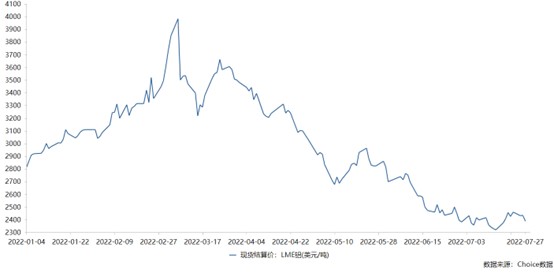

上半年铝价冲高回落,短期走势难言乐观

在中国铝业的产能有望借此高歌猛进的同时,国际铝价似乎不走寻常路——自三月到达价格高点3975美元以后,一路走低。过去的二季度,铝价从高位下滑,需求不佳,产量持续增加,而铝厂利润逐渐由正转负,整个市场呈现近年来少有的弱势运行态势。

而从中长期来看,两家公司的股价走势,还与当前铝价息息相关。今年以来,铝价的持续震荡,对中国铝业和云铝股份的股价及基本面形成了较大的压力,这或许也是市场反响平平的缘由之一。

光大期货在月初指出,海外氛围偏空,铝价随原油大跌步入下行通道,国内供需错配格局持续,日产水平继续上行,淡季节奏下,国内下游订单明显不足,出口也不如前期强劲,后疫情周期传统消费板块改善迹象不清晰。社库方面,铝棒、铝锭延续去库节奏,但降幅开始收窄,且恶性仓储事件导致隐性库存因素无法忽略。需求高峰未至,宏观加息及经济下行的预期下,铝价触及新低位,预计仍将维持弱势震荡态势,关注铝锭库存走势。

中信建投期货分析师认为,就后市来看,短期内受到大环境影响,房地产等终端市场或仍旧处于相对弱势,尤其是暑期消费淡季的来临,市场需求很难有好的增长,而厂家复产已基本结束,新产能大多处于成本相对较低地区,新产能释放将会持续。长期来看,随着终端市场各项刺激性政策的不断发酵,终端消费或将出现较好的转变,尤其是汽车市场,下半年产销情况或连续增长。综合来看,下半年铝价或呈现先跌后涨的走势。

新湖期货观点称,美联储如期加息75个基点,宏观面阶段性利空出尽,风险偏好回归或使得铝价获得阶段性反弹机会。不过,当前国内产量增加消费疲弱的基本面不佳,不过显性库存尚未大幅垒库,地产市场则存在稳市场的政策预期。欧洲能源问题使得欧洲冶炼厂生产仍存不确定性。短期铝价或小幅反弹,但中期供应压力增加下价格重心仍有下移可能。

扫码下载智通APP

扫码下载智通APP